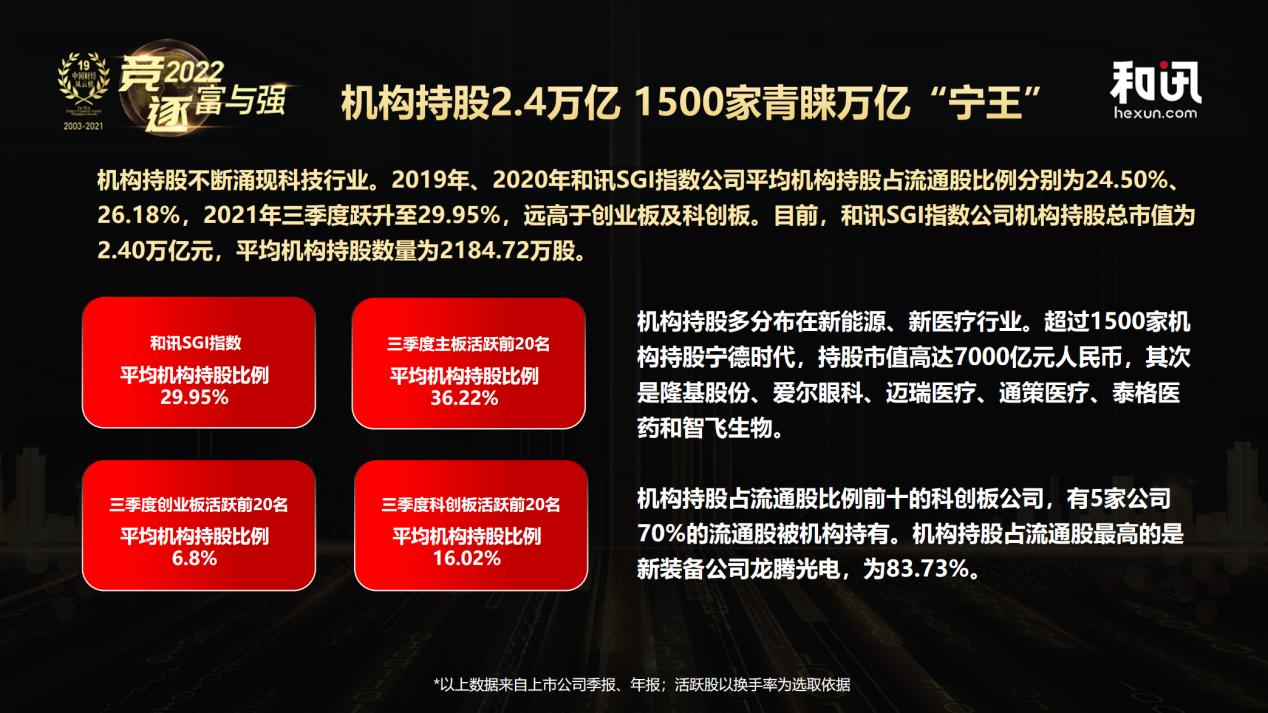

12月7日,《和讯科技类上市公司(SGI指数)2021年度白皮书》重磅发布。白皮书显示,科技公司在机构持股方面的表现异彩纷呈。2019年、2020年SGI指数公司平均机构持股占流通股比例分别为24.50%、26.18%,2021年三季度跃升至29.95%,远高于创业板及科创板。

目前,SGI指数公司机构持股总市值为2.40万亿元,平均机构持股数量为2184.72万股。

通过机构持股占比和数量,我们发现机构们更偏爱新能源、新医疗行业公司。其中,超过1500家机构持股宁德时代(300750,股吧),持股市值高达7000亿元人民币;其次是隆基股份(601012,股吧)、爱尔眼科(300015,股吧)、迈瑞医疗(300760,股吧)、通策医疗(600763,股吧)、泰格医药(300347,股吧)和智飞生物(300122,股吧)。

上述两个行业无疑是当下热门题材,皆是因为疫情。由疫情引发的全球缺芯和产能供给需求失衡,新能源汽车产业链更是持续高景气,产业链公司备受机构青睐。

而在新医疗领域,机构则多偏好CXO和医疗服务板块。从2021年三季度机构加仓泰格医药,加仓幅度超过80%,爱尔眼科加仓幅度提升了48%,通策医疗的加仓幅度也有45%。不过对于大开大合的医药股,相比于前两年,目前的医药制造及服务板块处于一个估值修复期。

值得注意的是,机构持股占比高的公司,代表了当前投资的热度和对行业前景的看好。但从市场的角度看,高估值往往对短线资金更具吸引力,资金追求市场溢价的地方通常泡沫也不小。

对企业来说,如何吸引资本的更多关注,是一项需要习得的能力。但不必依据机构在投资组合中的风险喜好,一味的追求高估值,而是重点应放在加强公司自身核心竞争力科技创新上。

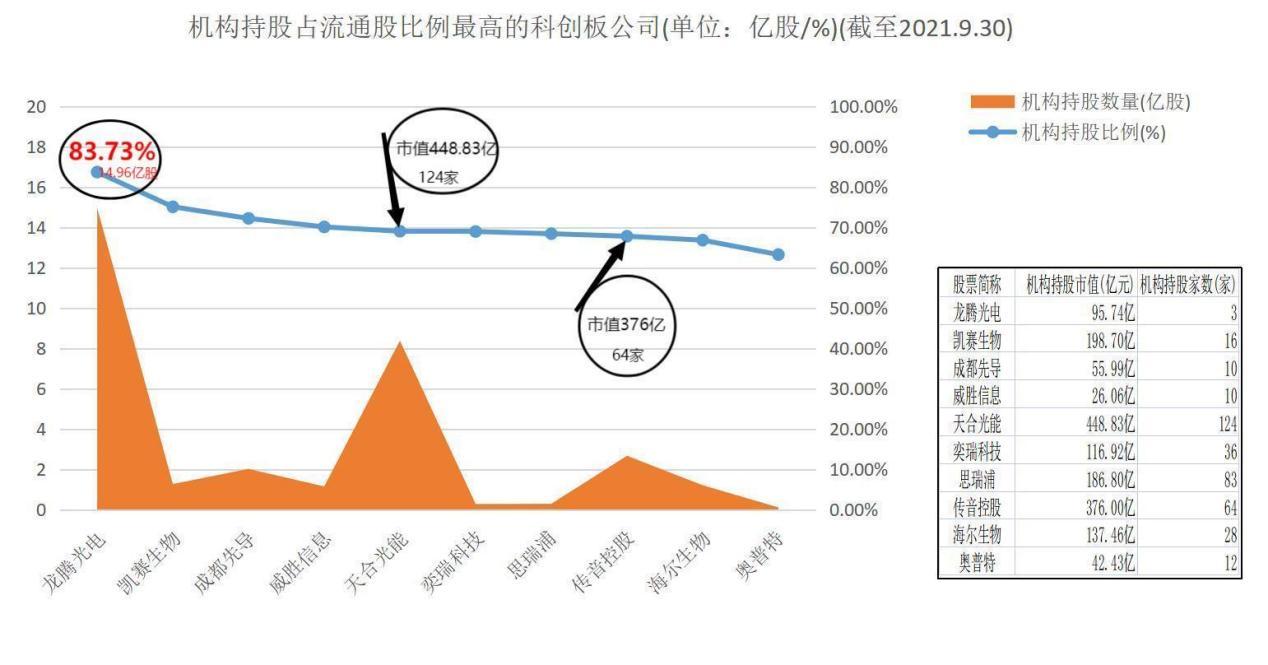

另外,SGI梳理发现,机构持股占流通股比例前十的科创板公司,有近一半的公司70%的流通股被机构持有,其中,机构持股占流通股最高的是新装备公司龙腾光电,为83.73%。而这背后是国内公司依托核心技术加快进入到了全球供应链体系中,释放潜能。

头部科技公司掌握了市场大部分资源,而在注册制下,加入A股淘洗的上市公司总不乏有基本面,追求规模和高成长性的中小市值公司,这些公司能否在资源匹配中也能得到一些机会?

在和讯SGI指数公司池中,万亿市值公司屈指可数,千亿市值公司数量不到20家。细分领域的龙头公司,在较好基本面以及资本加持下有望进入千亿市值行列,如思瑞浦。进入到华为链后,思瑞浦迎来一次迭代升级的机会。

当然,对于部分科创企业存在关键技术不强,产品同质化严重,产业发展低端化的劣势,机构也不愿驻足。以优刻得为例,公司上市之初备受市场青睐,市值一度突破500亿,但到目前公司股价低迷,市值只有100亿左右。主要是因为公司盈利能力变差,净利润持续大幅下滑,2020年大幅亏损3.43亿元,最新和讯SGI指数得分仅57分。

不过目前仍有10余家机构持仓优刻得,持股比例57.35%,持股市值59.51亿元,持股数量1.83亿股。

云服务行业是技术资金密集型行业,巨头企业各方面的明显优势,往往严重压缩其他厂商生存空间。若政策能够引导市场格局逐步改变以及企业走差异化发展战略,将能够在自己擅长的垂直领域做强做美。

(崔晨 HX015)