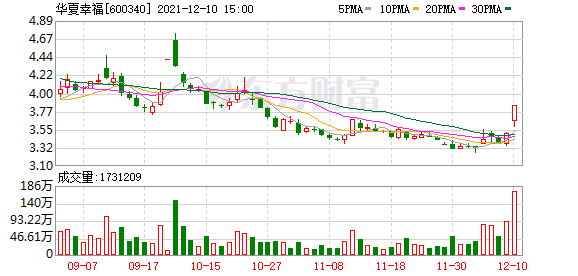

12月10日,华夏幸福开盘后高开高走,很快就被巨额买单封上涨停板。据查询,截至2021年三季度末,华夏幸福股东户数为15.77万。此番强势涨停,对十几万投资者无疑是“久旱逢甘霖”。

9日晚间,华夏幸福发布公告称,公司的债务重组计划已获华夏幸福金融机构债权人委员会表决通过。

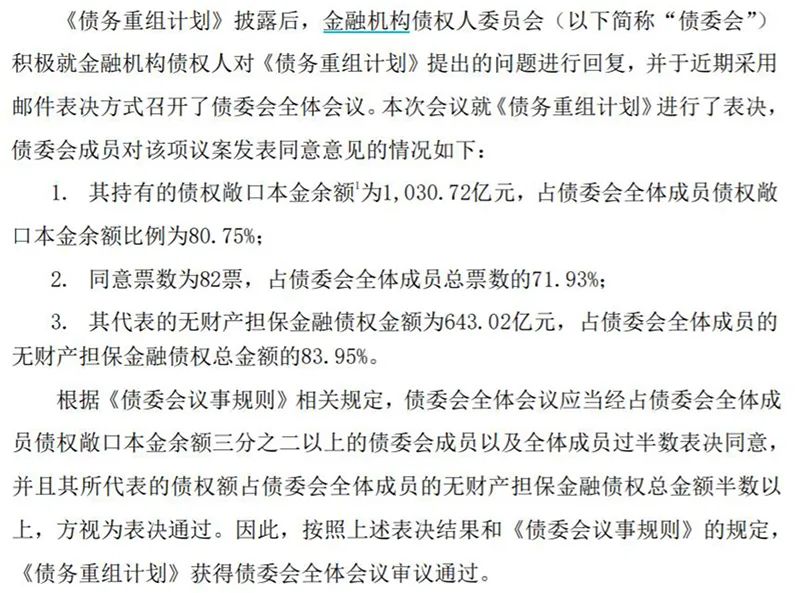

公告显示,债委会于近期组织表决债务重组计划,最终以表决额80.75%高比例表决通过了华夏幸福债务重组计划。

这意味着,债务重组计划获得了大部分金融机构债权人的接受和支持,华夏幸福协议重组工作取得了阶段性重大进展。

有业内人士表示,票决通过签署协议后,意味着华夏幸福主要金融负债展期5年至8年,为公司后续恢复造血赢得了宝贵时间,保交房的落地和产业新城运营也有了进一步的保障。

公告出炉后,华夏幸福股吧一片欢腾。

回溯此前公告,9月30日晚间,华夏幸福披露了债务重组计划,其中包括2192亿元的金融债务清偿方案和企业持续经营计划。

具体来看,在债务清偿方案中,华夏幸福拟清偿2192亿元金融债务,主要包括以下六个方面:

一是卖出资产回笼资金约750亿元。

对于变现能力强的资产,公司将积极寻找资金实力强、协同效应好的潜在投资者予以出售,回笼资金主要用于偿付金融债务。

可出售资产预计能够回笼资金约750亿元。回笼资金中,拟安排约570亿元用于现金偿付金融债务;剩余部分用于落实住宅开发和交付责任,恢复产业新城及其他业务板块的正常运营,以保障经营债务及承接金融债务的清偿。

二是出售资产带走金融债务约500亿元。

出售项目公司的自身金融债务,随项目公司股权出售一并带走并转出公司,展期、降息,由项目公司依据债务重组协议约定还本付息。出售项目公司通过债务置换方式,有条件承接相应的由公司统借统还的金融债务,置换后的债务展期、降息,具体置换方式由公司、可出售项目公司的收购方、相关金融债权人具体协商。

三是优先类金融债务展期或清偿约352亿元。

(1)应收账款质押和实物资产抵押的金融债务展期留债,维持原财产担保措施不变。展期期间利率下调。如若实物资产抵押相关担保物被处置或出售的,所担保债权可在担保物处置或出售价款范围内优先清偿;应收账款质押的,按年度分期按比例偿还。

(2)与房地产开发建设等业务相关的开发贷,由相关金融机构维持开发贷余额不变,利率下调,存量项目逐步销售偿还,新增项目逐步投放。

四是现金兑付约570亿元金融债务,即出售资产回笼资金中约570亿元用于兑付金融债务。

五是以持有型物业等约220亿元资产设立的信托受益权份额抵偿,即以公司约220亿元有稳定现金流的持有型物业等资产设立信托计划,并以信托受益权份额偿付相关金融债务。

六是剩余约550亿元金融债务由公司承接,展期、降息,通过后续经营发展逐步清偿。展期届满后,根据企业后续经营情况,可协商直接清偿或继续展期。

华夏幸福表示,由于企业经营困难,本债务重组计划项下的金融债务,已发生未支付的利息豁免或利随本清,如选择利随本清,则利率下调;已发生未支付的罚息、违约金、复利及其他违约责任予以豁免。

对于公司在境内外发行债券的清偿,应根据监管部门的监管制度、债券发行及募集资金文件的相关要求,按照同债同权、公平公正的原则妥善予以安排。其中,对于境外债券,引导债券持有人委托境内代理人加入金融机构债权人委员会,并参与本次债务重组。

在企业持续经营计划方面,华夏幸福表示,将保留孔雀城住宅业务、部分产业新城业务、物业管理业务及其他业务。

其中,孔雀城住宅业务板块,将多措并举缓解资金压力,有序运营,落实交房责任,通过成立专门的住宅开发和交付运作平台,由“政债企”三方共同监督,努力恢复孔雀城品牌形象,提升去化速度和销售价格,逐步恢复孔雀城板块融资功能,探讨以滚动拿地开发等多元化手段,更好地完成房地产开发与交付任务。产业新城业务布局过于集中的问题将明显改善,抵御市场风险的能力显著提高。

据了解,债务重组计划获得债委会全体会议审议通过后,华夏幸福后续将召集公司债券持有人会议,对债务重组相关事项进行审议表决。

华夏幸福还表示,按照债务重组计划的安排,公司将在省市政府及工作专班的指导下,积极推进与债权人洽谈和签署债务重组协议,同步加快资产处置回款工作。

(文章来源:上海证券报)

文章来源:上海证券报