百济神州(688235)12月13日晚间公告,公司股票将于2021年12月15日在科创板上市。

又有新股被中签投资者大量弃购。12月7日晚间,百济神州披露发行结果,网上投资者放弃认购数量为103.25万股,放弃认购金额约为1.99亿元,而网下投资者则全额认购。值得一提的是,百济神州本次发行引入了“绿鞋”机制,在一定程度上可以避免公司股价“破发”。市场分析人士指出,绿鞋机制的运用在合理定价、稳定后市、择机扩大发行规模等方面均具有积极作用,有利于股价由一级市场向二级市场平稳过渡,降低投资者在短期内的市场风险。

百济神州被弃购1.99亿元

近期新股市场已经回暖,但可能出于破发的担忧,不少热衷于打新的投资者对高价新股又打起了退堂鼓。

12月7日晚间,百济神州公布发行结果,网上投资者缴款认购数约为4038.7万股,认购资金约为77.78亿元;网下投资者认购5637.72万股,认购资金约为108.58亿元。

网下投资者全额认购,而部分网上投资者却选择弃购。数据显示,网上投资者放弃认购数量为103.25万股,网上投资者放弃认购金额约为1.99亿元。

据资料显示,该弃购金额刷新历史第三大纪录,邮储银行、中国交建此前上市时被投资者弃购的金额分别达到6.53亿元和5.52亿元。

此次百济神州投资者弃购的部分将主要由中金公司包销,总计包销股份的数量为103.25万股,包销金额为1.99亿元,包销股份的数量占超额配售启用后扣除最终战略配售后的发行数量的比例为 1.06%,包销股份的数量占超额配售启用后发行股份数量的比例为 0.78%。

百济神州本次发行价格192.6元/股,系年内第二只高价股,仅次于义翘神州。从今年来百元新股表现来看,高价新股往往具备“肉签”潜质,义翘神州、中望软件、普冉股份、极米科技等4只新股单签盈利超10万,成大生物是唯一一只首日破发的百元新股。

首家“三地上市”药企

百济神州成立于2010年,是一家全球性、商业阶段的生物科技公司,专注于研究、开发、生产以及商业化创新型药物。

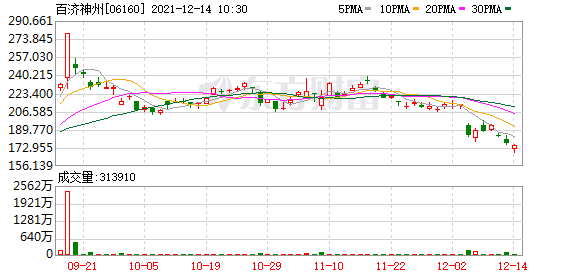

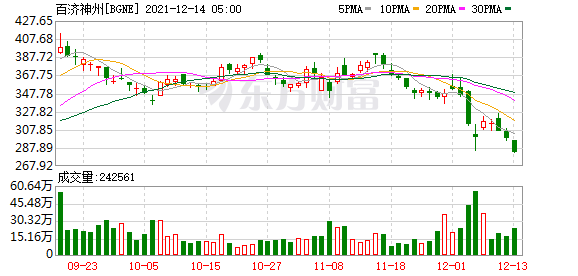

此前,百济神州于2016年首先在纳斯达克上市,2018年在香港联交所发行上市。截至目前,百济神州在美股的市值为280亿美元,港股市值2295亿港元。

自成立以来,公司专注于药物的研究及开发,并逐步进入商业化阶段,但暂未开始实现盈利。公司主营业务收入包括药品销售收入以及技术授权和研发服务收入。自2018年以来,公司药品销售收入保持稳定增长,技术授权和研发服务收入有较大波动,主要与达成技术授权合作时间和达成里程碑时间有较大关系。

2018年度、2019年度、2020年度及2021年1-9月,公司归属于母公司股东的净利润分别为-47.47亿元、-69.15亿元、-113.84亿元及-55亿元。

今年前三季度公司净利润亏损有所减少,公司表示,主要系公司自研产品以及安进授权销售产品的销售规模有所扩大,且2021年一季度产生一次性技术授权收入。但公司研发管线较多,随着研发项目的不断推进,公司未来亦存在亏损持续扩大的风险,进而对公司的日常经营、财务状况等方面造成不利影响。

公司表示,随着公司持续进行候选药物开发及寻求监管机构批准、扩张生产及制造设施、商业化在研药物(包括公司自主研发及获授许可的在研药物),公司存在未来继续亏损的风险,且该等亏损可能会在近期内进一步扩大。

目前,公司正在持续推进核心产品适应症的拓展及商业化,并在2021年1月与诺华达成开发和商业化抗PD-1单抗替雷利珠单抗的合作协议,同时进一步推进国内营销网络的整合开发。

开源证券认为,公司作为全球创新药行业的引领企业,未来有望充分受益于三大核心自研产品和多款授权产品的持续放量及国内市场份额的提升。

引入“绿鞋”机制

此次科创板上市,百济神州拟募资200亿元,主要用途为药物临床试验研发和补充流动资金。

出于稳定股价考虑,百济神州本次发行引入了“绿鞋”机制,已授予中国国际金融股份有限公司为期30日的超额配售选择权,可超额配售不超过1726万股人民币股份。如超额配售选择权被全部行使,则百济神州本次科创板发行的总股数为1.32亿股,占百济神州截至2021年10月31日已发行普通股股份总数的9.79%。

百济神州之所以备受关注,是因为企业采取了一种全新的生物医药企业经营模式,即通过吸引全球顶配资源,包括人力、财力、药品管线等,以实现快速发展。但该模式对资金需求量较大,2018年度、2019年度、2020年度及2021年1-9月,公司的研发费用分别为45.97亿元、65.88亿元、89.43亿元及65.2亿元。

公司表示,本次募集资金将有助于公司补充充足的营运资金,满足公司日益增长的研发、生产及市场推广支出。

值得一提的是,多家机构对百济神州的商业模式颇为看好。据百济神州招股说明书透露,截至2021年6月30日,高瓴资本及其一致行动人HillhouseBGNHoldingsLimited、YHGInvestment,L.P。合计持有公司1.47亿股股份。

社保基金、中国保险投资基金(有限合伙)、中央企业乡村产业投资基金股份有限公司、阿布达比投资局多个知名机构参与了百济神州的科创板IPO战略配售。

此外,公司无控股股东和实际控制人。截至2021年6月30日,公司第一大股东安进持股比例为20.27%。公司股权较为分散,公司任何单一股东所持股权或表决权均未超过30%,且直接持有公司5%以上股份的主要股东之间不存在一致行动关系,因此,公司任何单一股东均无法控制股东大会或对股东大会决议产生决定性影响。

由于公司股权较为分散,公司任何单一股东所提名的董事人数均低于董事会成员总数的二分之一,无法对公司董事会构成控制。因此,公司无控股股东和实际控制人。

(文章来源:证券时报)

文章来源:证券时报