12月15日,生物医药板块大跌。

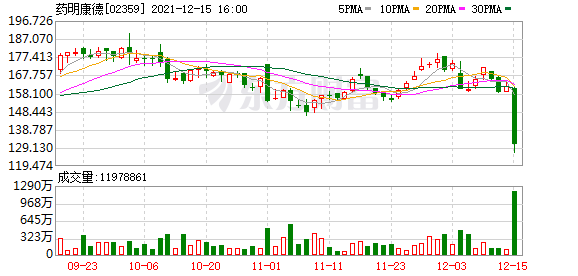

4000亿的医药龙头药明康德(603259.SH)下午闪崩跌停,港股药明生物(2269.HK)、药明康德(2359.HK)均跌超19%,跌上热搜。

Wind数据显示,当日申万一级行业中医药生物行业下跌2.31%,是当日跌幅最大的行业;CRO指数亦下跌5.81%。

之所以尾盘突然跳水,或与美国可能将部分生物科技公司加入实体清单的市场传闻有关。

药明康德当日则跌上热搜,以致不少投资者调侃道,药明康德“要命”。

医药板块大跌

数据显示,药明康德领跌A股医药生物板块,百普赛斯(301080.SZ)、泰格医药(300347.SZ)则分别下跌8.16%和8.07%,紧随其后。

港股行业板块中,制药、生物板块同样是今日跌幅最大的行业板块,跌幅达到9.21%。其中药明生物、药明康德均跌超19%领跌;凯莱英(6821.HK)、昭衍新药(6127.HK)则均下跌超过16%。

“今日医药板块明显调整,尤其是A股的研发外包服务板块和H股的部分biotech公司出现了短时间内的快速下跌,可能与一些未经证实的传闻有关,即美国即将发布新一轮所谓的实体清单,这批清单中可能包含来自中国的部分生物科技公司,其理由是美国的生物安全及技术安全。由于国内CXO企业的大部分海外订单源自美国药企,上述表述引发了市场的恐慌。”12月15日,创金合信基金医药行业研究员毛丁丁表示。

龙虎榜数据显示,12月15日,沪股通专用席位买入药明康德3.95亿元、卖出10.92亿元,此外还有1家机构专用席位净买入1.48亿元,1家机构专用席位则净卖出3.35亿元。

从北向资金交易情况来看,其12月15日合计净买入7.52亿元,其中沪股通净买入5.59亿元,深股通净买入1.92亿元。

前十大成交股中,净买入额居前三的是东方财富、阳光电源、五粮液,分别获净买入7.19亿元、4.96亿元、4.14亿元。

而净卖出额居前三的是药明康德、平安银行、隆基股份,净卖出额分别为6.97亿元、5.12亿元、3.14亿元。

“国内CXO企业近些年发展迅速,主要受益于全球生物医药技术进步、工程师红利之下的产业链转移以及国内生物医药产业的迅猛进步,目前已经成为全球生物制药产业链不可或缺的一环,这是市场化竞争的结果,强行扭曲会对全球创新药产业带来负面冲击,比如辉瑞的小分子新冠药物的上游供应链很大一部分就在中国。从商业化市场竞争的维度,国内的CXO产业还有很大的发展空间。但上述传闻属于更为复杂的非市场化竞争的维度,超出了我们普通人的判断维度,有待更进一步的信息出现。”毛丁丁认为。

明星基金经理踩雷

事实上,药明康德是众多公募基金的重仓股。

Wind数据显示,今年三季度,共有127家基金公司、1130只基金重仓药明康德,持股总量为5.87亿股,持股占流通股比例23.06%,持股总市值为897.43亿元。

这其中尤以中欧基金的明星基金经理葛兰为药明康德的“头号粉丝”。

今年三季报数据显示,葛兰管理的中欧医疗健康成为药明康德的第九大流通股东。该基金持有药明康德4090.94万股,占流通股比例为1.61%。同时,药明康德是中欧医疗健康的第一大重仓股,其占基金资产净值比例为9.85%。

持股数量紧随其后的还有景顺长城的明星基金经理刘彦春和银华基金的明星基金经理焦巍。

两人管理的景顺长城新兴成长以及银华富裕主题,分别持有药明康德3000万股和1427.01万股。

从三季报数据来看,中欧医疗健康重仓的药明康德、凯莱英、泰格医药等个股均是12月15日市场的领跌个股。

受此影响,12月15日,中欧医疗健康的净值跌幅达到4.24%。数据显示,今年以来截至12月15日,中欧医疗健康仍亏损4.92%。

葛兰在基金三季报中表示,三季度总体维持了高仓位的运作,在长期看好的创新药产业链、医疗服务、高质量仿制药的龙头企业等方向进行了着重的布局。

事实上,今年三季度葛兰继续增持了药明康德、凯莱英、泰格医药等个股。

“从未来的配置方向来看,创新药产业链仍旧是我们长期最为看好的方向,从国家层面政策的顶层设计到国内企业近年来的创新积累,都使得国内的创新产药产业链长期维持在高景气度的状态。此外,随着国内居民消费能力的提升以及知识结构、认知水平的提升,产品以及服务的渗透率以居民的支付能力都在持续的提升中,相关行业的龙头企业也有着长期的增长空间。”葛兰认为。

(文章来源:21世纪经济报道)

文章来源:21世纪经济报道