12月15日午后,生物医药上市公司股价出现闪崩,CXO(即医药外包服务行业,CRO、CMO、CDMO的统称)企业与创新药企业跌幅居前。

市场普遍认为,生物医药股闪崩与英国《金融时报》的一则报道有关。该报道援引接近美国商务部人士说法称,预计美国商务部将在本周四把部分中国企业列入实体清单,其中包括一些生物技术企业。

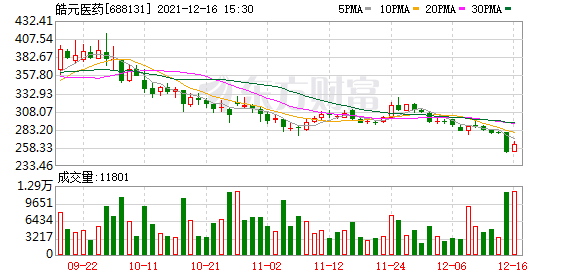

此前被列入美国实体清单的14类新兴技术就涵盖了生物医药及高性能医疗器械,不过此次是首次传闻将有具体企业被列入实体清单列表。15日下午,《每日经济新闻》记者致电部分跌幅较大的CXO公司。皓元医药(688131,SH;昨日收盘价262.84元)董秘办工作人员表示:“我们先要求证一下消息的真实性,再去评估对我们公司的影响有多大。”

上述股价波动与“出海”对国内药企的重要性不无关系。多位生物医药企业高管在接受《每日经济新闻》记者采访时表示,出海是中国生物医药企业的必选项。若国内生物医药企业被列入实体清单,或对药品出海上市、开展全球临床以及license-in/out等模式均将造成重大影响。

CXO企业为何成重灾区?

据美国商务部官网介绍,“实体清单”是美国《出口管理条例》的附件,其管辖对象既包括实物,也包括技术和软件等。根据美国商务部的声明,列入实体清单的企业和个人将受《出口管制改革法案及其实施条例出口管理条例》(the Export Administration Regulations,EAR)约束的物品出口、再出口和国内转移限制。换言之,“实体清单”就是一份“黑名单”,一旦进入此清单,实际上是被剥夺了相关企业在美国的贸易机会。

对照此前被列入实体清单的14类新兴技术,基本涵盖了中国制造强国战略中强调的“十大领域”:新一代信息技术、高档数控机床和机器人、航空航天装备、先进轨道交通装备、节能与新能源汽车、生物医药及高性能医疗器械等。

虽然生物医药也在被列入实体清单的新兴技术之列,但此前并未有具体的国内生物医药或医疗器械企业被列入实体清单。尽管资本市场的反应已先行一步,相关企业仍持观望态度。

康龙化成证券部回应媒体称,公司没有收到任何通知,公司境外收入占比达80%,但未单独分拆美国地区收入,公司不对没有依据的事情作出任何估计。

据了解,在出海早期,由于国产生物医药企业自身人力限制和成本考量,其大量海外试验依靠第三方CRO(即合同研发组织,Contract Research Organization)进行。近年来,部分龙头企业从CRO逐步过渡到海外自建研发中心,但仍有大量企业的海外临床试验依靠CRO企业进行。将生物医药企业列入实体清单,势必对海外临床试验的进度和开展造成影响,进而波及CRO企业。

从CXO板块头部公司所披露的最新数据来看,这些公司涉及创新药物的IP及大部分收入均来自海外客户。如药明康德今年前三季度75.56%的收入来自海外,其中来自美国的收入为90.11亿元,占总营收比重达54.54%。凯莱英近期引起市场热议的两笔订单均来自“美国某大型制药公司”,高达57.78亿元的交易金额近乎两倍于去年的总营收。康龙化成2020年年报显示,公司86.36%的收入来自海外。此外,今年6月在科创板上市的皓元医药在招股说明书中称,如果将公司通过境内经销商销往境外终端客户的收入穿透计算,则公司境外收入占比将提升至60%左右。

上述公司多在年报的风险提示中提及,公司境外收入占主营业务收入的比例较大,且在一定程度上需要依赖境外原材料供应商、客户以及技术服务提供商。据此判断,如果美国“制裁”的消息属实,将可能给上述公司境外业务的正常开展和持续发展带来潜在不利影响。

12月15日下午,《每日经济新闻》记者致电了部分跌幅较大的CXO公司。其中,药明康德及泰格医药的董秘办均回复记者称,目前公司经营情况一切正常,对于美国“制裁”传闻不予置评。皓元医药董秘办工作人员则表示,公司正在查找股价下跌的原因,据传美国要“制裁”生物医药企业,公司股价下跌可能受行业龙头药明康德股价带头下跌的影响。“我们先要求证一下消息的真实性,再去评估对我们公司的影响有多大。如果确实对业绩影响非常大的话,到时候再发公告”。

记者了解到,券商对股价跳水看法不一。有分析师评价称,美国“制裁”方案主要针对和人体基因组学研究相关的研究所和生物技术公司,与药明康德、康龙化成等龙头CXO公司并无直接关联,并认为此次大跌是风险资产重新估值,以及海外业务敞口较大的公司过度反应。但也有另一位券商分析师认为,如果消息属实,则Pre clinical CXO(临床前CXO)的标的企业如药明康德、康龙化成等都会受此影响,因为其涉及创新药物的IP及大部分收入均来自海外客户。

出海是相关企业必选项

有观点认为,美国设置“实体清单”的重要目的,即保持本国在科技发展上的前沿地位,其中的重要含义即在中国追赶的重要领域,势必拉开技术差距。

从2015年药品审评审批制度改革以来,我国创新药事业进入了前所未有的红利和追赶期。截至2020年,中国的在研管线创新药的数量占到全球的13.9%,位居全球第二。近年来,我国新药临床批件及获批新药数量亦增长明显。

生物医药产业的迅速发展让国内生物医药企业具备了“出海”的底气。同时,“出海”又是国内生物医药企业的必走之路。一方面,出海是对国内生物医药企业创新成果的验证,另一方面,出海也是在国内药政限制药价、患者群体有限的背景下,实现药物商业化利润最大化的必然选择。

康宁杰瑞制药创始人兼董事长徐霆近日在接受《每日经济新闻》记者采访时就表示,国内的医保和集采制度一方面提高了创新药的可及性,另一方面也推动了中国药企到海外去竞争。“从全球市场来看,想做任何新药,美国一定要拿下来,这也是日本的现代制药工业在近20年能够发展壮大的一个重要原因。得到美国市场才算得到新药的稳定支持。”徐霆说。

君实生物首席执行官李宁近期也表示:“国内的医保政策只要收紧一点,就会直接影响药物的topline。而海外大多数国家的支付方是多元化的,不仅仅是政府支付,还有商业保险,后者还占据大头。从多元化的角度来说,肯定会促进国内企业走出去。”

2019年,百济神州的赞布替尼成为首个FDA批准的国产创新药,此后信达生物、君实生物、康方生物、传奇生物、和黄医药、亿帆医药等公司均提交了各自创新药的BLA/NDA,2022年FDA将会对这些申请作出审批决定。因此,2022年也被外界称为中国创新药出海的关键一年。值得注意的是,2021年4月提交普那布林上市申请的万春医药,在FDA的审核中刚刚折戟。

除希望通过FDA批准推动药物在美国上市外,license-out也是国内生物医药企业出海的一条重要通道。东莞证券数据显示,2020年以来,国内共发生医药跨境license-out交易67笔,其中11个超过5亿美元,这些项目为国内生物医药企业带来了研发资金的回笼。

而生物医药企业将被列入实体清单的消息,无疑将成为其产品及技术出海之路上的不确定因素。

(文章来源:每日经济新闻)

文章来源:每日经济新闻