核心观点

在Omicron毒株扩散、美联储货币政策收紧预期落地、拜登财政刺激法案面临缩水风险以及市场通胀预期回落等因素作用下,长端美债利率在12月鹰派FOMC会议后不涨反跌。当前,Omicron变异毒株引发新一轮疫情严重化仍是美债利率走势的主导因素,预计10年期美债收益率或在1.35%-1.55%之间震荡。就其对中国国债利率的影响而言,短期影响主要仍是情绪和风险偏好传染,预计10年期国债收益率总体仍将保持震荡,但可关注Omicron变异毒株可能给债券市场带来的短期波段性机会。

12月FOMC议息会议,美联储正式宣布于明年1月加速Taper,但10年期美债收益率在小幅上行后开始回落。12月FOMC议息会议宣布,美联储将从明年1月起,将每月购债规模缩减为400亿美元国债和200亿美元MBS,同时最新的点阵图显示2022年预计加息3次。尽管此次议息会议显示美联储将加快货币政策收紧节奏,总体表述偏鹰,但是市场此前对此已有充分预期,10年期美债收益率在声明公布时小幅上行后,开始回落,并在此后几天回落幅度加大。

Omicron变异毒株传播加速,美联储宣布加速Taper后,市场对于货币政策收紧的预期落地,交易逻辑转向Omicron变异毒株。12月FOMC会议美联储正式宣布Taper加速,市场对于货币政策紧缩的预期落地,且预期加息时点最早不会早于明年3月。同时,随着Omicron变异毒株的扩散增加,美债利率的交易逻辑转向Omicron变异毒株。Omicron变异毒株扩散压制全球市场风险偏好,风险资产普遍下跌,印证Omicron毒株引发对于经济增长的担忧主导美债利率下行。

货币和财政政策退坡增加市场对于经济增长的悲观预期。2021年美国经济之所以保持高速增长,主要缘于极度宽松的货币和财政政策。就当前而言,一方面,美联储货币政策进入紧缩周期相对确定,Taper加速后,明年可能迎来加息甚至缩表。另一方面,拜登1.75万亿美元“重建更美好(Build Back Better)”法案面临较大不确定性,可能继续缩水或推迟表决。货币政策收紧趋势相对确定和财政法案可能继续缩水的相对不确定共同对长端美债利率产生压制。

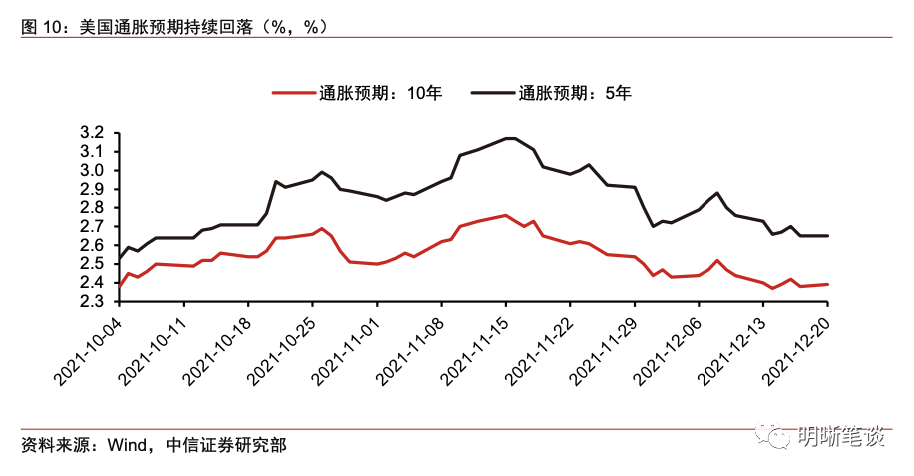

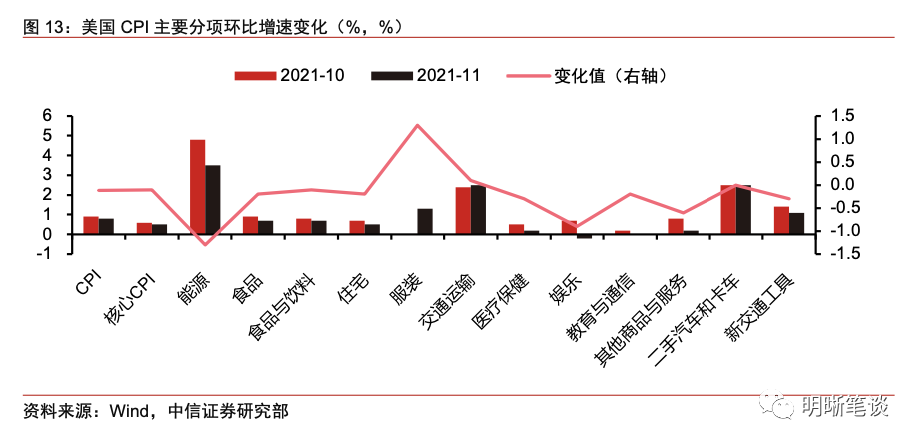

通胀预期在美联储有效的预期管理以及影响CPI增速的主要分项增速放缓作用下开始回落。首先,美联储近期不断强化对于通胀的担忧并释放鹰派信号实际是对市场通胀预期实施的有效管理。在美联储接连发出鹰派信号后,市场的通胀预期开始回落。其次,Omicron变异毒株冲击下,近期油价暴跌,同样推动通胀预期回落。再次,尽管11月CPI增速创新高,但推升通胀的能源项、食品项环比增速均较10月下降,全球航运成本下降也缓和了供应链瓶颈,同样导致通胀预期边际回落。

债市策略:当前,Omicron变异毒株引发新一轮疫情严重化仍是美债利率走势的主导因素。短期来看,该因素将继续引发经济增长放缓的预期,也可能带来市场对于美联储货币政策收紧放缓的预期,预计10年期美债收益率或在1.35%-1.55%之间震荡。就美债利率对中国国债利率的影响而言,短期影响主要仍是情绪和风险偏好传染,预计10年期国债收益率总体仍将保持震荡,但可关注Omicron变异毒株可能给债券市场带来的短期波段性机会。

正文

美联储转鹰,美债长端利率不涨反跌

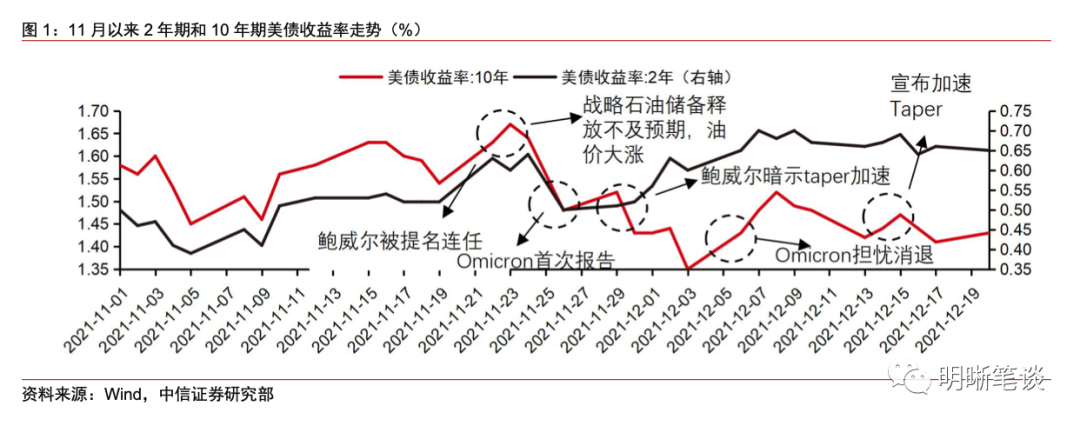

自美联储在11月FOMC议息会议上宣布开启Taper以来,长端美债利率走势十分纠结。在11月23日鲍威尔被正式提名连任美联储主席,同时11月24日美国战略石油储备释放不及预期,油价大涨后,10年期美债收益率升至近两个月的高点1.7%附近。在鲍威尔被正式提名连任美联储主席后,美联储开始由鸽转鹰,2年期美债收益率总体上行并维持高位,而10年期美债收益率则总体呈现震荡下行走势。

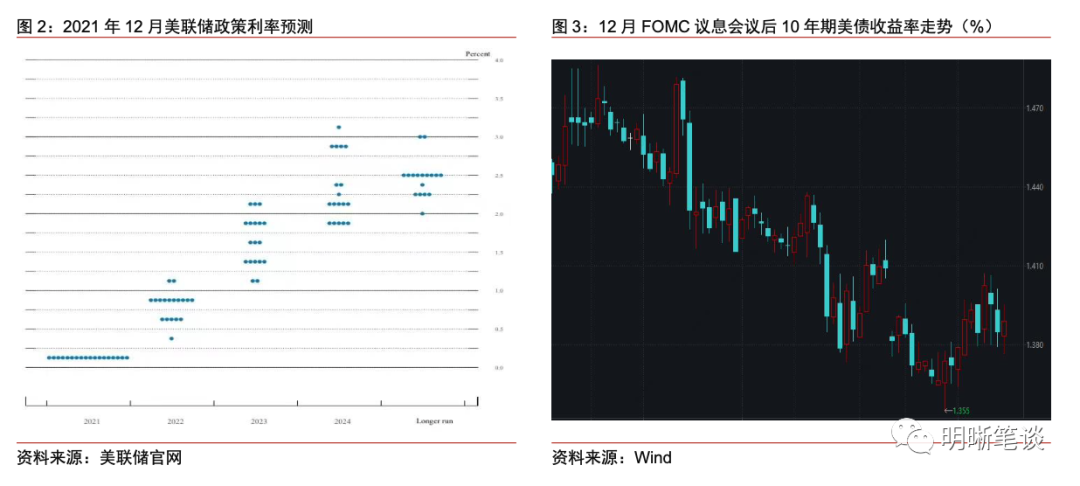

12月FOMC议息会议,美联储正式宣布于明年1月加速Taper,但10年期美债收益率在小幅上行后开始回落。12月FOMC议息会议宣布,美联储将从明年1月起,将每月购债规模缩减为400亿美元国债和200亿美元MBS,同时最新的点阵图显示2022年预计加息3次。尽管此次议息会议显示美联储将加快货币政策收紧节奏,总体表述偏鹰,但是市场此前对此已有充分预期,10年期美债收益率在声明公布时小幅上行后,开始回落,并在此后几天回落幅度加大。

交易逻辑转向Omicron

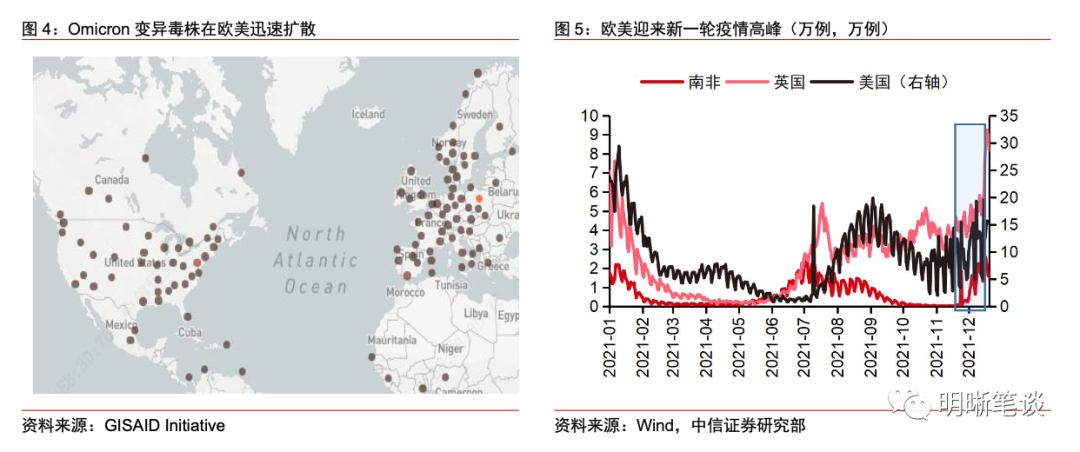

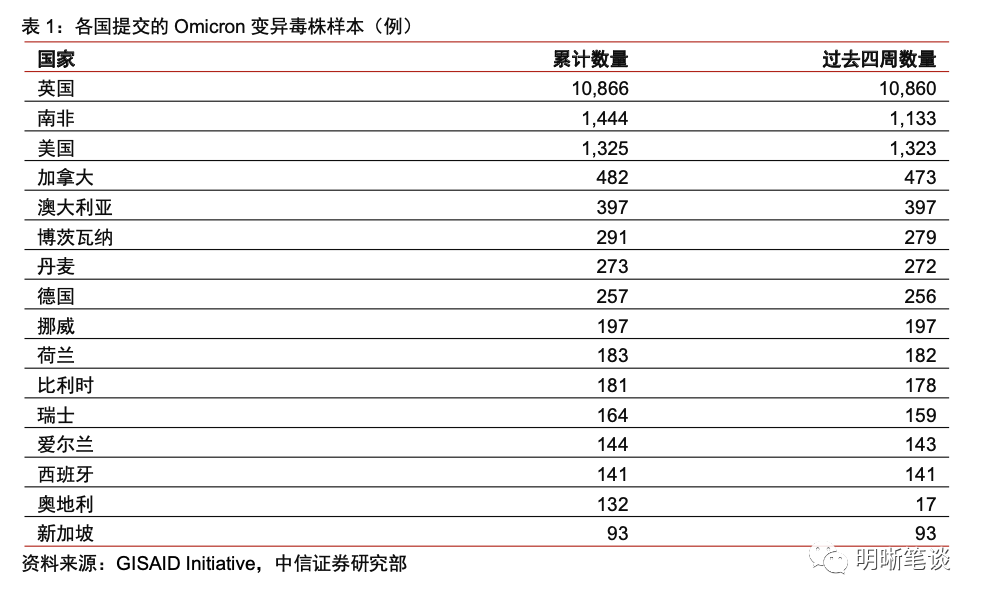

近几日,Omicron变异毒株快速传播,除南非外,美、英等国家确诊病例迅速增加。根据全球共享流感数据倡议组织GISAID Initiative的数据,截至2021年12月21日,共有78个国家共享了17414个Omicron变异毒株的基因组序列,这些确诊病例主要分布于南非以及欧美等地。而在Omicron变异毒株的影响下,除南非新增确诊病例快速增长外,英国和美国再次迎来新一轮疫情高峰。根据美国疾病控制与预防中心CDC的数据,Omicron变异毒株的传播速度远超预期,截至12月21日,感染Omicron变异毒株的病例在全美新增确诊病例中占比由前一周的13%迅速上涨至73%。

美联储宣布加速Taper后,市场对于货币政策收紧的预期落地,交易逻辑转向Omicron变异毒株。11月30日,鲍威尔在参加参议院银行委员会听证会时,一改“通胀暂时论”的表述,同时表示美联储可能更快地完成Taper,将在12月的FOMC会议上进行讨论,此后加息预期和通胀预期的博弈主导美债利率的交易,Omicron变异毒株出现后,由于数据较少,且大部分病例报告为轻症,因此彼时Omicron毒株仅是扰动因素。12月FOMC议息会议美联储正式宣布Taper加速,市场对于货币政策紧缩的预期落地,且预期加息时点最早不会早于明年3月。同时,随着Omicron变异毒株的扩散增加,美债利率的交易逻辑转向由Omicron变异毒株主导。

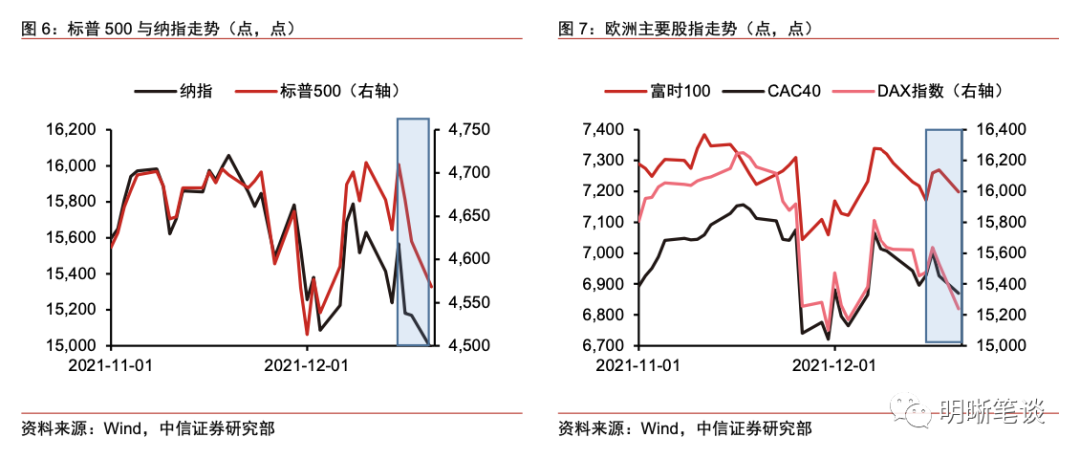

Omicron变异毒株扩散压制全球市场风险偏好,风险资产普遍下跌,印证Omicron毒株引发对于经济增长的担忧主导美债利率下行。最近几日,在Omicron变异毒株迅速扩散的影响下,全球市场风险偏好被明显压制,美股三大指数连续下跌,欧洲主要股指同样大幅下跌。与此同时,油价也从高位回落,显示Omicron毒株带来了需求走弱的预期。股市和油价的大幅波动也再次印证了当前Omicron变异毒株引发了市场对于经济增长的担忧主导美债利率下行。

货币财政共同施压长端利率

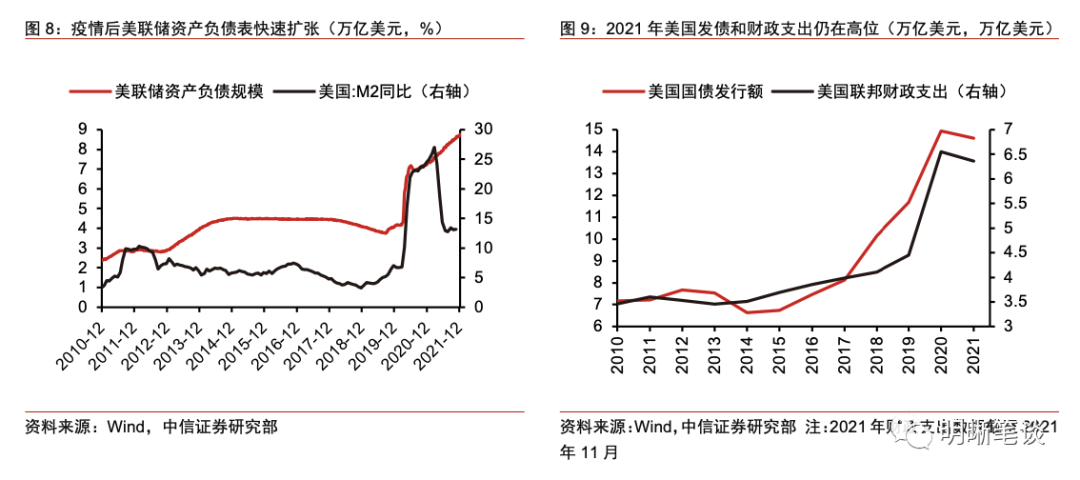

2021年美国之所以保持高速的经济增长,主要缘于美联储大规模购债的宽松货币政策和美国财政部大规模发债和支出的财政政策,当前货币和财政政策的退坡也将增加市场对于经济增长的悲观预期。在疫情后美联储大幅扩表除了Omicron变异毒株这一主导因素外,美国货币政策和财政法案也共同对长端美债利率产生压制,主要表现在货币政策收紧趋势相对确定和财政法案可能继续缩水的相对不确定两个方面。

首先,当前美联储货币政策进入紧缩周期相对确定,Taper加速后,明年可能迎来加息甚至缩表。12月FOMC议息会议后,美联储将从明年1月开始加速Taper,预计Taper将于明年3月完成。根据鲍威尔的讲话以及点阵图的信号,我们预计明年美联储可能至少加息2次。与此同时,本次议息会议上,鲍威尔还被问及缩表问题,他表示本次会议首次讨论了资产负债表问题,后续还将进一步讨论,但是完全没有决定何时开始缩表。但考虑到鲍威尔提到上一轮缩表的方式不适用于现在,因此不排除明年美联储开启加息后即开始缩表的可能。因此,当前市场预期货币政策对于经济的支持力度不足。

其次,当前拜登1.75万亿美元“重建更美好(Build Back Better)”法案面临较大不确定性,可能继续缩水或推迟表决。自拜登上任以来,尽管获得了国会参众两院的控制权,但是其推出的大规模财政刺激法案在民主党内却屡屡受挫。此前总规模约3.5万亿美元的“重建更美好”法案,在经过民主党党内谈判后被大幅削减至1.75万亿美元。但近几日,民主党参议员Manchin公开表示不会支持该法案,而他的投票也关乎该法案能否在参议院闯关成功。因此,1.75万亿美元的法案面临进一步缩水的可能。尽管该法案的总支出是在未来10年完成,对于美国单一年度的经济增长影响有限,但是面临缩水的不确定性还是让市场下调了对于美国经济增长的预期。

美联储预期管理扭转市场通胀预期

美联储近期不断强化对于通胀的担忧并释放鹰派信号实际是对市场通胀预期实施的有效管理。我们此前在《债市启明系列20211203—Omicron来袭,Transitory不再,美联储与美债利率何去何从?》(2021-12-03)中提到,鲍威尔抛弃“通胀暂时论”,同时表示加快Taper是合适的,实际上是在管理市场的通胀预期。随着通胀数据不断创新高,如果鲍威尔继续维持“通胀暂时论”的判断,则会让市场认为美联储将继续对通胀坐视不管,进而推升市场的通胀预期;而当鲍威尔向市场传达通胀非暂时信号时,反倒会让市场认为美联储可能开始重视通胀而使通胀预期下降。事实证明,在美联储接连发出鹰派信号后,市场的通胀预期也的确开始回落,即便是在11月CPI增速创39年新高时,通胀预期仍然没有明显走高。

除了美联储的预期管理外,Omicron变异毒株冲击下,最近几日油价暴跌,同样推动了通胀预期回落。在Omicron变异毒株首次发现时,布油期货结算价格即从82.22美元/桶下跌至72.72美元/桶;尽管此后油价企稳回升,但最近几日Omicron变异毒株导致疫情日趋严重,油价再次大幅跳水。今年以来,以油价为代表的能源价格是推动美国CPI快速上涨的重要原因,因此,近几日油价的大幅下跌也对市场通胀预期的下调起到了关键作用。

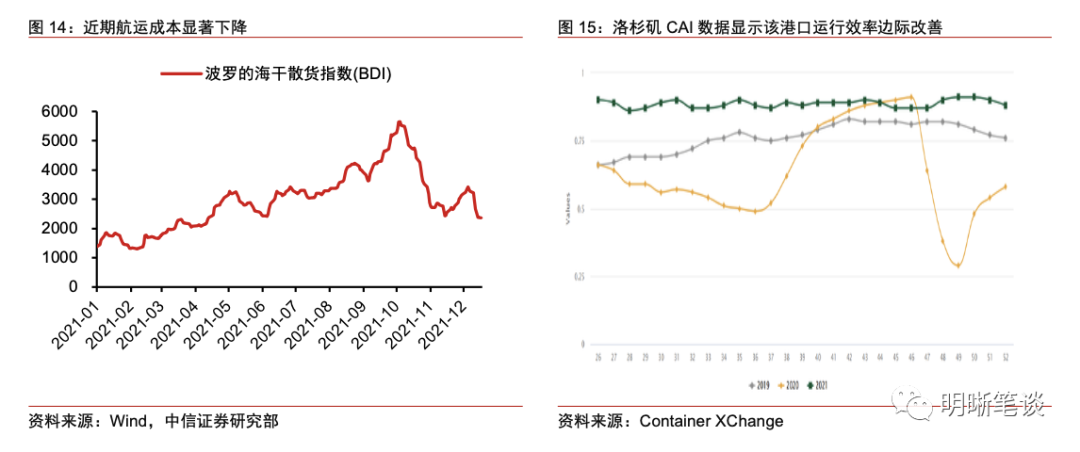

此外,尽管11月CPI同比创39年新高,但是主要推升通胀的能源项、食品项季调环比增速均较10月有所下降,全球航运成本下降也缓和了供应链瓶颈,同样导致通胀预期边际回落。11月美国CPI食品项和能源项环比增长分别录得0.7%和3.5%,而10月两项数据分别为0.9%和4.8%,两者的环比增速均有一定下滑。同时,前期高企的航运成本近期也有所下降,12月20日最新的波罗的海干散货指数BDI录得2371,相较10月暴涨到5500以上的水平已有明显回落,而且部分主要港口的港口运行效率也有边际提升,以上显示运输瓶颈有所缓和,同样助力通胀预期回落。

债市策略

在Omicron变异毒株扩散、美联储货币政策收紧预期落地、拜登财政刺激法案面临缩水风险以及市场通胀预期回落等因素作用下,长端美债利率在12月鹰派FOMC会议后不涨反跌。当前,Omicron变异毒株引发新一轮疫情严重化仍是美债利率走势的主导因素,短期来看,该因素将继续引发经济增长放缓的预期,也可能带来市场对于美联储货币政策收紧放缓的预期,预计10年期美债收益率或在1.35%-1.55%之间震荡。由于通胀预期、加息预期以及经济增长向好预期均受到压制,10年期美债收益率或难以突破前期1.7%附近的高点。中长期来看,10年期美债收益率的走势还需进一步观察Omicron变异毒株造成的影响。就美债利率对中国国债利率的影响而言,短期影响主要是情绪和风险偏好传染,预计10年期国债收益率总体仍将保持震荡,但可关注Omicron变异毒株可能给债券市场带来的短期波段性机会。

资金面市场回顾

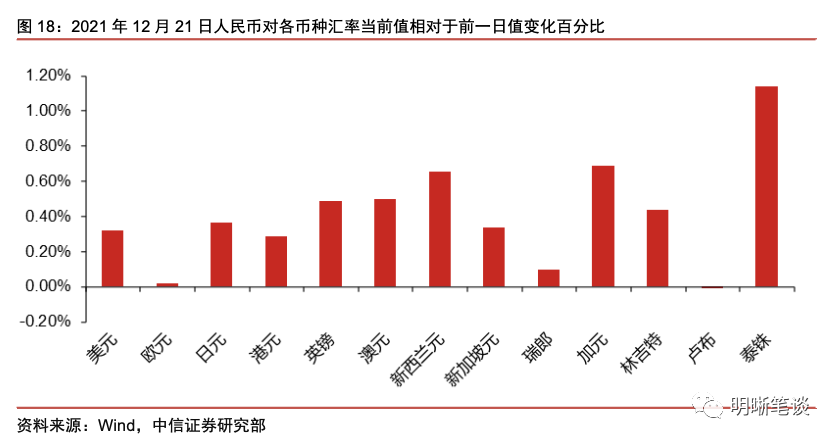

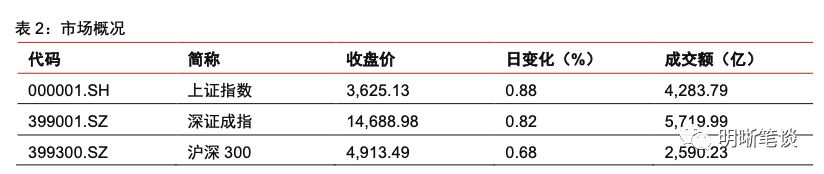

2021年12月21日,银存间质押式回购加权利率涨跌互现,隔夜、7天、14天、21天和1个月分别变动了-13.95 bps、-5.76 bps、16.11 bps、1.75 bps和11.10 bps至1.84 %、2.04 %、2.68 %、2.89 %和2.92 %。国债到期收益率大体下行,1年、3年、5年、10年分别变动2.56bps、-0.25bps、-0.56bps、-0.25bps至2.38%、2.59%、2.72%、2.85 %。12月21日上证综指上涨0.88%至3625.13,深证成指上涨0.82%至14688.98,创业板指上涨0.53%至3350.43。

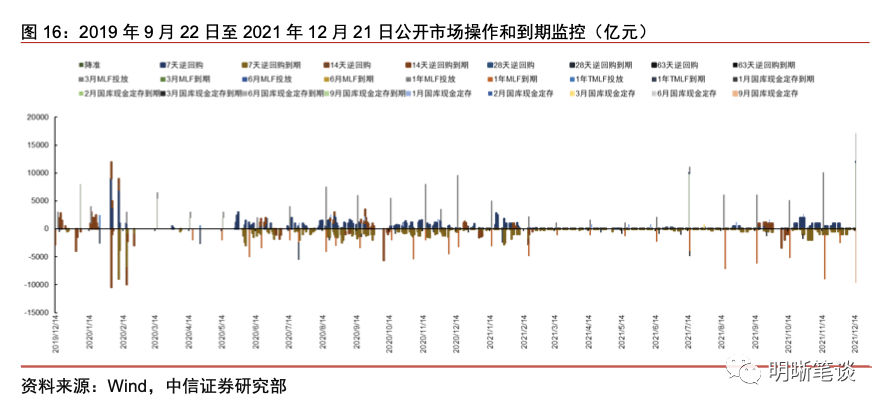

央行公告称,为维护年末流动性平稳,12月21日以利率招标方式开展了100亿元7天期和100亿元14天期逆回购操作。今日央行公开市场开展100亿元7天期逆回购操作和100亿元14天期逆回购操作,有100亿元逆回购到期,单日净投放100亿元。

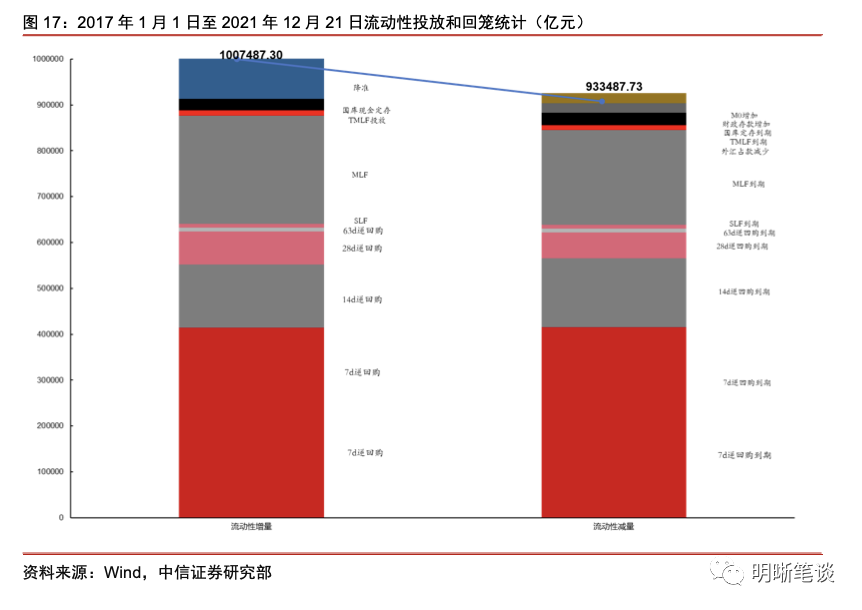

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

市场回顾及观点

可转债市场回顾

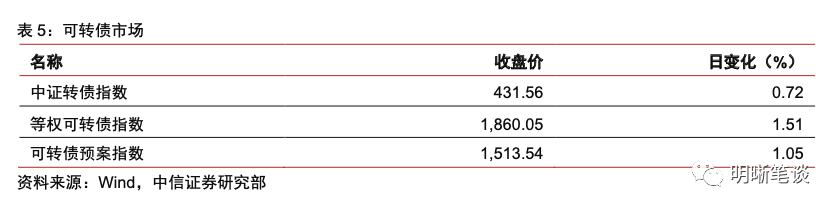

12月21日转债市场,中证转债指数收于431.56点,日上涨0.72%,可转债指数收于1860.05点,日上涨1.51%,可转债预案指数收于1513.54点,日上涨1.05%;平均转债价格151.47元,平均平价为116.38元。380支上市交易可转债,除英科转债、文科转债、隆利转债和精研转债停牌,286支上涨,0支横盘,90支下跌。其中中装转2(16.24%)、同德转债(9.45%)和联创转债(8.09%)领涨,滨化转债(-4.34%)、白电转债(-3.52%)和华锋转债(-3.12%)领跌。374支可转债正股,300支上涨,3支横盘,71支下跌。其中全筑股份(10.11%)、同德化工(10.06%)和紫金银行(10.03%)领涨,永安行(-6.53%)、英特集团(-6.07%)和鼎胜新材(-4.81%)领跌。

可转债市场周观点

上周转债市场逆势上涨,转债估值再次上冲创下年内新高。周期板块上周表现较好,而成长与蓝筹均遭遇一定的调整。

转债市场在成交明显缩量的背景下估值水平重新走阔,表明市场情绪并不如前期乐观,高位观望的态势较为明显,换而言之资金对后期走势的分歧加大。在信用逐步回暖的大环境下,高估值更多是降低了转债市场的性价比,策略上增加价格策略比重、配置更为稳健的品种、寻找确定性更佳的方向为上。

周期品价格近期快速回落,部分标的价格调整已经较多,在宽信用环境下可能存在一定的交易性机会。我们仅建议关注供给硬约束较大、需求仍存在修复空间的品种,例如化肥、小金属等板块。

泛消费板块底部已经明确,现在已经开启向上修复的进程。消费板块在波动放大的市场环境下可能会展现出稳健的特性,从转债参与的角度而言,可能具有更好的、更确定性的体验。建议投资者以必选消费为先,深度调整后相关转债提供了不俗的空间。

对于过去数月重点推荐的成长制造方向,也是当前市场结构性热点所在,我们认为从景气度的角度筛选制造业相关标的,可能会取得穿越周期的收益。这一方向更加看重alpha,我们建议优先关注景气度触底回升的科技板块,其中可以进一步关注消费电子、汽车电子等和泛消费相结合的领域,当前的重点是均衡持仓,积极应对市场情绪的波动。

高弹性组合建议重点关注东财转3、福能(新春)转债、斯莱(精达)转债、嘉元转债、联创(崇达)转债、石英转债、恩捷转债、晶科转债、台华转债、金诚转债。

稳健弹性组合建议关注杭银转债、昌红转债、利尔(旗滨)转债、泉峰(文灿)转债、利德转债、朗新(润建)转债、闻泰转债、蒙娜(帝欧)转债、伯特转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

转债市场

(文章来源:中信证券研究)

文章来源:中信证券研究