作者|路宜桥「植信投资研究院研究员」

提要:

短短四年间,FOF已呈现出良好的发展态势,在规模、收益率、基金管理人和产品创新等方面,都取得了长足进步,为未来的发展打下了坚实的基础。

未来我国FOF市场规模仍将逐渐提升,且产品种类会更加丰富。

在净值化转型加速和无风险收益率走低的背景下,可兼顾权益类资产投资和相对较低风险的FOF类产品,或将成为银行理财转型的发展重点。

Wind数据显示,截至2021年11月17日,全市场212只FOF(Fund ofFunds,基金中的基金)累计规模达到了2649.09亿元,较2020年末的规模提升了148.24%,是公募FOF发行元年(2017年)规模的19倍。在短短四年间,FOF已呈现出良好的发展态势,在规模、收益率、基金管理人和产品创新等方面,都取得了长足进步,为未来的发展打下了坚实的基础。

2021年以来,在整体股票市场风格变幻莫测、基金净值大幅波动的背景下,被誉为基金“专业买手”的公募FOF产品,凭借其业绩稳健、适度收益、长期增值的特点,受到了投资者的追捧。与此同时,公募FOF发行也亮点频现,各家公募基金纷纷发力,FOF基金募集金额屡创新高,爆款FOF频频出现。

2021年发行规模、收益率显著提升

2021年以来,截至11月末,共发行了106只公募FOF产品,虽然在数量上少于此前两年,但单只基金的平均规模大幅提升。2019年和2020年平均单只FOF规模仅为3.6亿元和4.3亿元,而2021年平均单只FOF产品规模已达到10亿元,进一步体现出FOF募集能力和投资者热情的提升。

从各类FOF的发行情况来看,混合型FOF一枝独秀。截至2021年11月末,在所有FOF中,混合型FOF的规模占比高达99.50%。在产品发展初期,股票投资占比过大的FOF较难管理,而以投资债券为主的FOF又可能收益较低,因此混合型FOF成为当下各家基金公司的主要产品方向,尤其是在市场震荡的2021年,混合型FOF的发行占比高达99.75%。随着基金管理人对FOF产品把控能力的提升,预计未来发行比例严重失衡的情况将逐步改善。

与此同时,公募FOF的产品规模在公募基金总规模中的占比也逐年提升。2021年,截至11月末,FOF产品规模占公募基金总规模比例达到0.85%,较2020年末的0.45%提升了超过80%,较FOF发行元年的0.12%更是有大幅提升。FOF规模占比逐年提升,体现出了其在公募基金中的地位愈发重要,越来越多的投资者在选择公募基金时会被FOF产品吸引,市场需求不断增加。

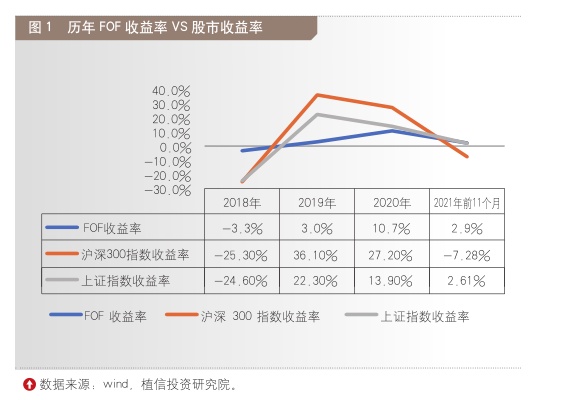

从收益率角度看,FOF产品也交出了一份满意答卷。2021年以来,截至11月末,FOF基金收益率为2.9%,略高于上证指数(2.61%),且大幅领先沪深300指数(-7.28%)。同时,自FOF问世以来,其收益率仅2018年在股市整体下行的情况下出现了负值,为-3.3%,但仍远高于同期上证指数和沪深300指数-24.6%和-25.3%的收益率。在2020年股市涨幅低于2019年的情况下,FOF的收益率却大幅提升,表现出FOF既可控制回撤、又可追求收益的特点,加之2021年以来FOF收益率跑赢股指,进一步彰显出FOF基金在追求收益能力上的优化。(见图1)

公募基金头部机构领跑FOF发行

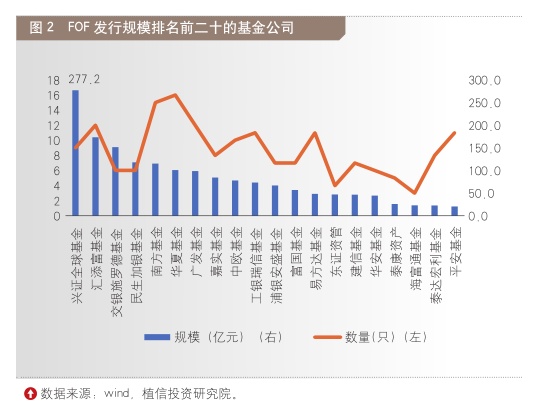

截至2021年11月末,在各基金公司中,兴证全球基金公司发行的FOF产品总规模最大,达到277.2亿元(见图2)。在发行数量上,华夏基金最多,为16只,其发行规模排在第六位。而兴证全球基金仅发行了9只FOF产品,单只产品平均规模为30.8亿元,领跑各基金公司,充分体现出其在FOF领域投入较大且更受投资者认可。

此外,发行规模排名靠前的基金公司均为公募基金头部机构。显然,在FOF发展初期,基金投资经验较为丰富、投研实力较强的机构更易较快、较好地把控新型产品。随着各机构对FOF的研究不断深入,将涌现出一批对FOF基金研究专一度、专业度较深的机构。

2021年以来,FOF产品收益率最高的是国泰君安资管,达到10.9%,且其产品规模也达到33.7亿元。国泰君安资管作为一家有着大型券商背景的资管机构,有着较强的股票投研能力,可能是其产品收益率较高的重要原因。

此外,2021年11月19日,首批成立的FOF-LOF基金正式上市交易,同时,还有多只产品已经获批或正在排队候批。作为新型FOF产品,FOF-LOF基金在产品创新方面做了诸多尝试,兼具FOF和LOF的特点,可以为处于封闭期内的FOF产品持有人提供流动性。

未来或将形成万亿级市场

如若与美国市场进行对标,未来我国FOF市场规模仍将逐渐提升,且产品种类会更加丰富。

在规模方面,虽然我国FOF自成立以来在公募基金中的规模占比显著提升,但仍不足1%,这与美国20世纪90年代FOF的市场表现类似。进入21世纪后,美国FOF市场份额一路攀升,近些年已超过10%。若以此类比,叠加我国公募基金规模增速,预计到2025年,我国FOF的产品规模或可超过4万亿元;到2030年,FOF规模或可超过10万亿元。

在产品类型方面,目前我国FOF产品仅有混合型、股票型和债券型三种类型,且混合型占比接近100%。而美国FOF则分为股票型、债券型、混合型、商品型、另类型、货币型。未来我国FOF也将向此方向发展,将FOF发展成为全市场投资的工具,满足各类投资者的需求。

而养老资金将为FOF带来更加广阔市场。在当前的投资工具中,公募基金的灵活性、收益性和稳定性对养老金的投资形成了较大的吸引力。而FOF的投资理念与养老金投资的需求更为契合。在目前FOF已经为养老主题主导的情况下,未来数以万亿计的养老金市场将为FOF发展提供更大支持。

银行、券商纷纷跟进布局

不仅公募基金,银行、券商等金融机构近些年也在大力发展FOF类产品。

自资管新规发布以来,FOF类银行理财产品发展迅速,2019年和2020年分别发行了35只和115只。截至2021年第三季度末,银行理财市场共发行FOF类理财产品221只。且自2019年起,各季度FOF类理财产品发行数量占整体的比例呈上升趋势,2021年第三季度达到历史新高的0.22%。在发行FOF类理财产品的银行中,国有银行是主力军,发行占比达到69%,表现出大型银行较强的资产配置能力。在净值化转型加速和无风险收益率走低的背景下,可兼顾权益类资产投资和相对较低风险的FOF类产品,或将成为银行理财转型的发展重点。

券商系也在加速布局FOF。在资管转型的过程中,券商通道业务发展受限,为通过投资业务获取更多收益,FOF类产品吸引了各机构的目光。尤其是在近期市场风格切换较快、波动较大的情况下,FOF类产品凭借其配置逻辑清晰、风险可二次分散等特点,更易获得投资者的认可。2021年以来,在300余只券商系FOF产品中,有75%左右的产品收益率为正,收益率超过5%的FOF产品约占三成,这也一定程度上增加了券商系FOF的热度。

未来,其他金融机构,如保险等可能也将推出FOF类产品。各类金融机构争相布局FOF类产品,表现出此模式已受到市场广泛认可。而公募基金作为这一领域的翘楚,公募FOF的发展前景更为广阔。

总体来说,FOF类产品的发展未来可期。基于FOF收益稳定、波动较小、风险分散等特性,以下三类投资者较为适合投资FOF。

一是追求风险收益平衡的投资者。FOF的核心策略正是通过多元化投资策略与组合,优化大类资产配置、分散投资风险、获得较高的收益风险比。二是追求长周期稳健收益的投资者。FOF的价值在于长期稳定的平均年化收益,尤其是在下行市场中较强的控制回撤能力。三是对各类公募基金了解较少或无法时常观察市场的投资者。FOF产品的初始目的是为便利投资者,提高投资体验,无需通过观察市场及行业来自行筛选基金。

随着FOF市场的高速发展,未来各类FOF的产品数量将大幅增加,面对种类繁多、风格各异的FOF市场,建议投资者通过专业的财富管理机构,选择最适合自己的产品。

本文首发于微信公众号:金融博览财富杂志。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(李佳佳 HN153)