伴随着新能源汽车的高速发展,和锂、镍等同为新能源金属的钴,也走在涨价的路上。

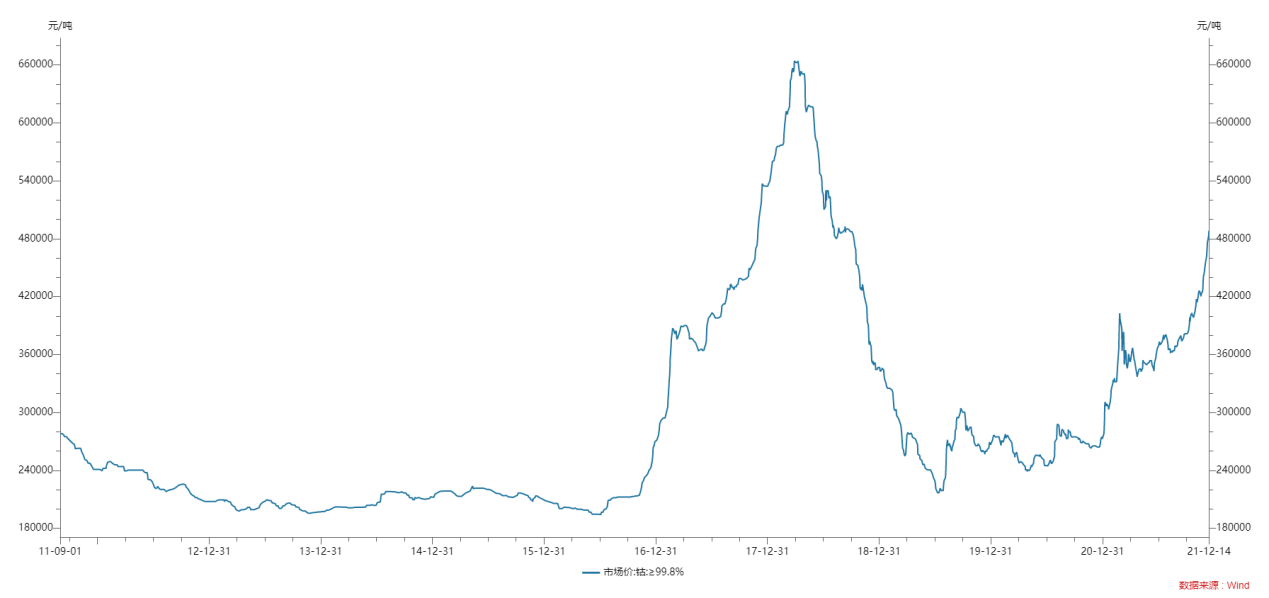

Wind数据显示,截至12月14日,电解钴(>99.8%)的价格达到48.83万元/吨,同比上涨84.85%;硫酸钴、四氧化三钴等钴盐价格也均同比上涨约80%。

相比于华友钴业、洛阳钼业、寒锐钴业等上市公司,金川集团旗下唯一上市平台金川国际(02362.HK)可能并没有那么广为人知,但它却是不折不扣的隐形钴业巨头。在钴价大涨背后,金川国际有望迎来价值重估。

金川集团旗下公司海外资源开发的排头兵

金川国际是金川集团的控股子公司,也是金川集团进行海外资源开发的旗舰平台。依托金川集团的大力支持,金川国际在非洲拥有大规模的高品质铜、钴金属资源矿山,大力地构建跨国矿业开发及运营的业务,主要从事铜钴资源生产与贸易。

2020年,金川国际实现营收5.32亿美元,净利润4249.40万美元,归母净利润3003万美元。公司主要以铜钴业务为主,2020年铜板块收入占比为72.09%,钴收入占比为24.85%,其他业务收入占比3.06%。

就产量而言,近年来金川国际钴生产基本维持稳定(每年约5000吨),铜产量受益于Kinsenda项目的爬坡,产量逐渐上升,因此铜业务收入占比也逐年提升。

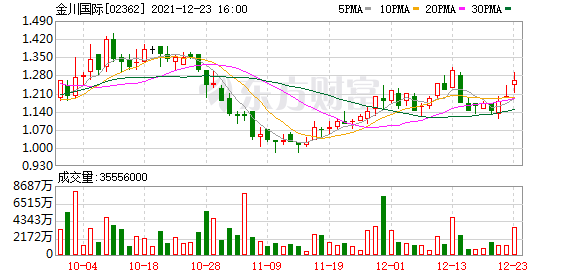

和大部分从事有色金属的企业一样,金川国际业绩具有较强的周期性,一旦受益于铜钴价格上行,公司业绩就会趋向于高增。以行情火爆的2018年为例,当年金川国际收入同比增长约155%至14亿美元,净利润增长79%至9462.20万美元。

在铜价、钴价快速上行的2021年,金川国际也获得了不俗的业绩。半年报显示,今年上半年LME铜平均价格为每吨9095美元,相较于2020年上半年每吨5490美元增加66%;金属导报钴平均价格为每吨44313美元,相比2020年上半年每吨34605美元增加28%。

受益于此,金川国际上半年营收同比增长4%至3.60亿美元;毛利由2020年上半年的约1460万美元增加814%至1.34亿美元,毛利率达37%,较2020年上半年的7%大幅提升;净利润达到约7870万美元,大幅度扭亏;EBITDA达1.63亿美元,同比增长近3倍。

背靠金川集团稀缺的成熟铜钴矿企业

金川国际属于“家里有矿”的那一类公司。

截至2020年底,金川国际运营矿山有Ruashi、Chibuluma南矿、Kinsenda矿山三个项目,开发和勘探项目有Musonoi、Lubembe两个项目。除了Chibuluma南矿位于赞比亚以外,其余项目均位于钴资源丰富的刚果。

据了解,非洲是钴资源最丰富的地区,也是钴资源的出口集散地。美国地质勘探局数据显示,截至2020年,全球约50.5%的钴储量位于刚果,全球约70%的钴产量来自刚果。

以Ruashi为例,该矿场位于刚果金、露天矿场,自2009年起生产电解铜及氢氧化钴,电解铜及氢氧化钴出售予全球大宗商品贸易商。Ruashi矿场于2021年上半年分别生产15637吨铜及1447吨钴,金川国际拥有其75%所有权。

截至2020年末,Ruashi矿场拥有铜储量24.3吨和钴储量2.7万吨,铜资源量和钴资源量分别达到63.7万吨以及8.5万吨。

再比如Musonoi项目为金川国际钴在建项目。位于科卢韦齐以北外围的未开发铜钴矿,拥有铜储量59.4万吨,钴储量17.4万吨,氧化矿钴品位高达0.9%。Musonoi项目建成投产后预计平均年产铜钴混合精矿13.77万吨,精矿铜品位28%,钴品位5.6%。

总的来看,金川国际钴资源量丰富,拥有储量20万吨,资源量44.7万吨,且Musonoi钴品位高达0.8%以上,处于行业内领先水平,高于目前所有运营矿山。

当前金川国际为全球前十大钴矿生产企业。公司钴生产能力6000吨,居于全球第六位,Musonoi项目建成后,公司产量将仅次于嘉能可、洛阳钼业和欧亚资源,将成为全球第四大钴矿生产企业。

作为三元锂电池的重要原材料之一,随着新能源汽车渗透率的快速提升,钴将扮演越来越重要的角色。

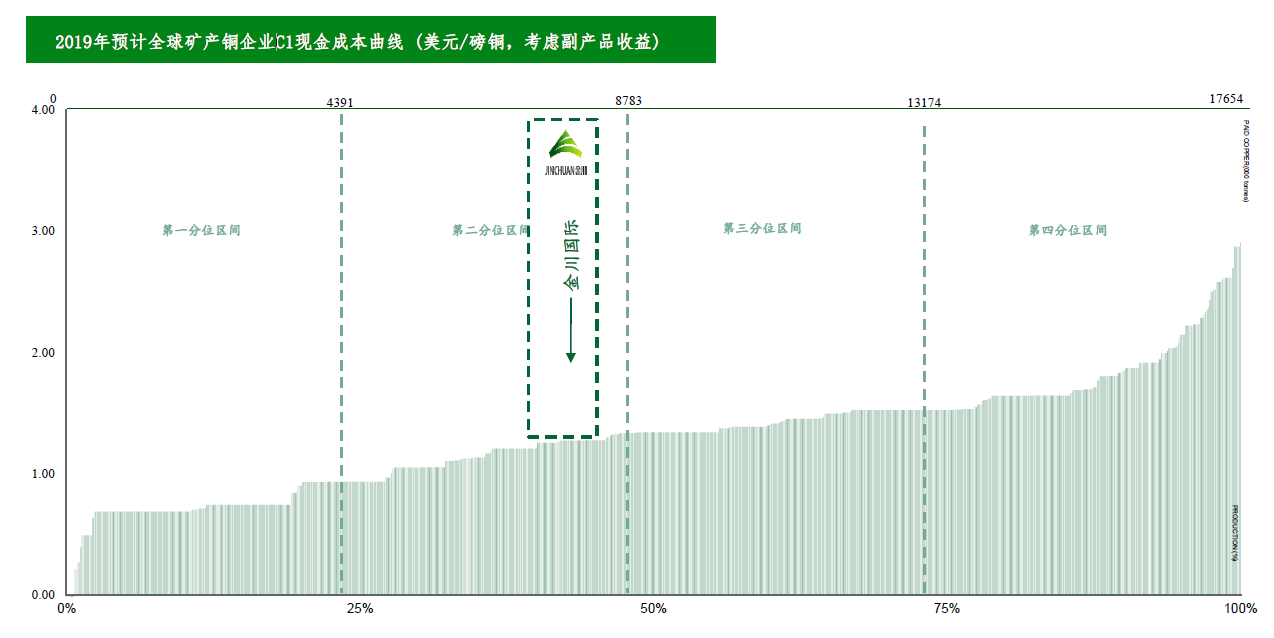

不仅如此,金川国际在成本上也具备优势。2021年上半年,金川国际每吨铜的C1现金成本(不包括副产品抵扣)为2878美元/吨,较2020年下半年的2948美元/吨有所下降。所谓的C1现金成本是指纯粹选矿和采矿的成本,包括现场运输、采矿、冶炼、税(非所得税,如资源税)以及现场管理成本,不含折旧摊销、总部管理费用、财务费用等。据悉,2019年金川国际C1现金成本在全球矿产铜企业中位居第二分位区间,排名较为靠前。

估值不到行业平均一半私有化在望?

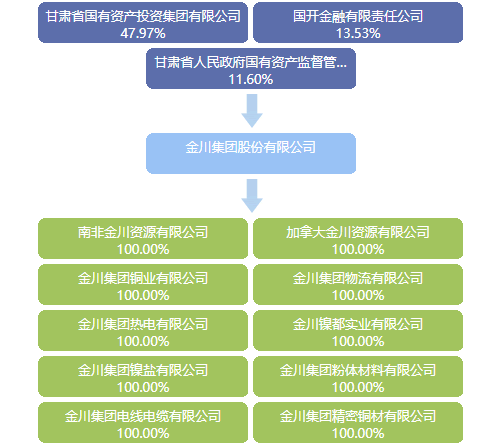

截至上半年末,穿透来看金川集团持有金川国际约65.69%的权益。展望未来,金川国际有望在金川集团的钴业版图中扮演重要角色。

公开资料显示,金川集团是全球领先的有色金属生产企业,集团总部所在地金昌被誉为中国镍都。集团前身为1961年成立的金川有色金属公司,先后隶属于中国冶金工业部、中国有色金属工业公司和中国铜铅锌集团公司,2000年7月份移交甘肃省人民政府管理。

截至目前,甘肃省国有资产投资集团有限公司、国家开发银行旗下国开金融有限责任公司、甘肃省国资委分别持有金川集团47.97%、13.53%和11.60%的股份,位居前三大股东。金川集团的前十大股东还包括宝钢、太原钢铁、甘肃省电力投资集团、平安创投等知名企事业单位或机构。

从业务来看,金川集团是集采、选、冶为一体配套的有色冶金和化工联合企业,是全球同类企业中生产规模大、产品种类全、产品质量优良的公司之一。金川集团主要生产镍、铜、钴、铂族贵金属、有色金属压延加工产品、化工产品、有色金属化学品等。

官网数据显示,经过六十多年的建设与发展,金川集团在全球30多个国家和地区开展有色金属矿产资源开发合作,已具备镍20万吨、铜100万吨、钴1万吨、铂族金属6000公斤、金30吨、银600吨、硒200吨和化工产品560万吨的生产能力。镍产量居世界第四位,钴产量居世界第三位,铜产量居国内第四位,铂族金属产量居国内首位。

2021年,金川集团位居“世界500强”榜单336位,“中国企业500强”第94位,“中国制造业500强”第35位,“中国跨国公司100大”第59位。

根据金川集团在上海清算所披露的2020年年报,集团去年分别实现营收和归母净利润2477.59亿元、24.87亿元,同比分别增长6.03%和20.79%。截至2020年末,集团资产达到1148.53亿元。

今年前三季度,金川集团步履不停,前三季度实现营收2120.04亿元,同比增长9.49%;实现净利润37.76亿元,同比增长85.86%,并且超过2020年全年业绩,有望创造2008年以来业绩新高。据了解,金川集团2021年生产经营目标是实现营业收入2600亿元,利税总额65亿元。

在钴业方面,金川集团计划长远。目前LME现货钴的价格已上涨至69520美元/短吨附近,LME钴连续的价格则达到61000美元/吨,同比上涨超90%。金川集团正在刚果投产新矿Musonoi,预计2023年建成,届时集团钴产量将增至13000-17000吨/年,将成为迅速跃居全球第二大钴生产商的首个国内矿业公司。

而从目前的年产1万吨钴到2023年的年产13000-17000吨,显然离不开金川国际旗下的矿场。

但从估值角度看,目前金川国际低于行业平均水平。Wind数据显示,截至12月15日收盘,金川国际的市盈率(TTM)仅为15.51倍,远低于华友钴业的51倍、寒锐钴业的43倍、洛阳钼业的28倍,也低于钴矿行业平均(35倍)的一半。

需要看到的是,作为同时拥有重要稀缺资源钴和镍的大型矿业国企,金川集团单单只有金川国际一个港股上市平台,是相当罕见的一件事情。目前,金川国际市值较低,融资功能较弱,最近一次融资还要追溯到2017年以配股的形式募资3.86亿港元,恐怕无法支撑现阶段的资金需求,更加没法满足集团的矿业蓝图。

作为对比,从A股来看,新能源相关企业都加快了募资步伐,据统计,截至12月9日,包括新能源车和光伏概念股在内的241家上市公司中,98家公司年内发布非公开发行股票预案,数量占比40%。

从预案披露的募集金额来看,新能源公司急需资金补血,其中几十亿元、几百亿元的定增预案层出不穷。例如宁德时代提出定增计划450亿元,是年内迄今定增计划金额之最。同月,恩捷股份、多氟多相继推出了128亿元、55亿元的定增预案。

以金川集团的体量,为实现其核心资产镍和钴在全球占据重要位置的目标,势必需要打造新能源巨无霸。以此观之,不排除金川集团将金川国际进行私有化并重新在A股上市的可能性。如果成行,那么金川国际可能不日将迎来彻底的价值重估。

(文章来源:证券日报网)

文章来源:证券日报网