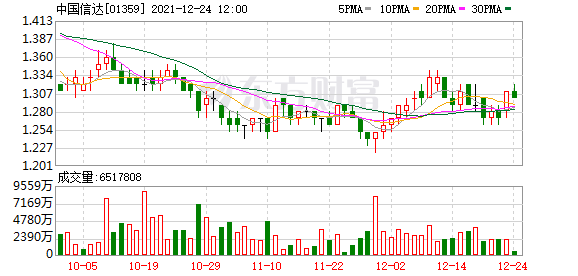

12月24日,中国信达一纸公告,透露了“花呗”所属主体重庆蚂蚁消费金融有限公司(以下简称“蚂蚁消金”)的增资进展。蚂蚁消金计划将注册资金从80亿元增至300亿元,增发的220亿元中,中国信达拟出资60亿元认购20%股份,增资完成后,将成为蚂蚁消金第二大股东。该事项还需要公司股东大会和监管部门批准。

根据中国信达在港交所的公告,公司12月24日与蚂蚁消金、其他增资认购方及其他现有股东订立股权认购协议。根据股权认购协议,蚂蚁消金向全体增资认购方增发注册资本220亿元。其中,中国信达将出资60亿元,以现金方式认购目标公司20%股份权益。

本次增资前,蚂蚁消金共有7个股东,分别是蚂蚁集团、南商银行、国泰世华、宁德时代、千方科技、中国华融和鱼跃医疗。其中蚂蚁集团持有50%股份,位列股东榜首。本次增资中,蚂蚁集团和鱼跃医疗两个现有股东分别出资110亿元、10.978亿元,另有包括中国信达在内的4家公司加入。除中国信达外,舜宇光学、博冠科技、渝富资本分别将出资18亿元、13.222亿元、7.8亿元。

本次增资事项完成后,蚂蚁消金股东将增至11个,股东座次也将有所改变。蚂蚁集团仍为第一大股东,中国信达将以20%持股比例成为第二股东,其他股东持股比例都不超过10%。因南商银行是中国信达附属公司,本次增资事项完成后,集团将整体持有蚂蚁消金24.003%的股份权益。

蚂蚁消金于今年6月获重庆银保监局批复开业,承接了消费者熟悉的“花呗”业务。此后合规化动作不断,包括“花呗”逐步推进接入央行征信系统、启动品牌隔离工作等。

市场对蚂蚁消金增资已有预期。在公司开业时,业内就有分析称,按照消费金融公司的杠杆率要求,蚂蚁消金80亿的注册资本金,最多可承接1000亿左右的信贷规模。但市场估算的“花呗”“借呗”体量达1.5万亿元,其中“花呗”是大头,因此预计蚂蚁消金将加快补充资本。近期市场也有相关传闻流出。

不只是蚂蚁消金,今年下半年以来,苏银凯基消费金融、招联消费金融等也先后增资。业内分析认为,资本金是消金公司的“弹药库”,在如今行业监管趋严、竞争者增多等背景下,增资举动是一种常态操作。一方面能夯实资本实力,以更好地在未来进行业务规模的扩张;另一方面可以增强抵御风险的能力,对于品牌的提升也有加成作用。

(文章来源:新京报)

文章来源:新京报