12月26日,证监会披露对长安银行定增申请的反馈意见,长安银行需就关联方授信、发行定价及决策程序合法合规性等方面予以补充说明。

定增说明书显示,长安银行此次拟定向发行不超过16亿股股份,发行价格为3.09元/股,募集资金不超过49.44亿元。

对于发行价格的确定,2020年6月29日,长安银行曾召开2019年度股东大会,审议通过了《长安银行增资扩股方案》确定发行价格为2.78元/股。

然而,2021年9月15日,长安银行召开第三届董事会第六次会议,审议通过了《关于确定长安银行增资扩股价格的议案》,将增资价格调整为3.09元/股。

对此,证监会要求长安银行说明第三届董事会第六次会议是否有权对2019年度股东大会审议通过的发行价格进行调整,以上调整是否符合相关法律法规和公司章程的规定,本次发行定价及决策程序是否合法合规。

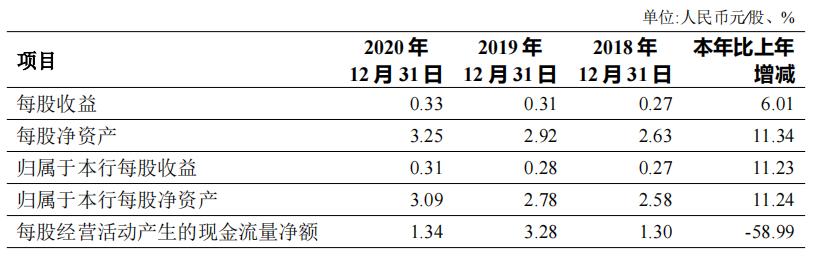

一般而言,商业银行增资扩股定价以每股净资产为主要依据。数据显示,截至2019年末、2020年末,长安银行归属于母公司每股净资产分别为2.78元、3.09元。长安银行此次增资扩股价格调整或与两个会计周期每股净资产数据变化相关。

此外,长安银行还需补充披露本次定向发行申请材料涉及的发行方案是否与陕西银保监局批复的发行方案一致。

贷款集中度风险一直以来都是监管重点关注方向之一。根据申请材料,2019年、2020年、2021年1-9月,长安银行单一客户贷款集中度分别为7.26%、6.58%、5.44%。证监会要求长安银行补充披露第一大客户的基本情况、报告期内关联方授信及贷款情况,说明关联方授信监管指标是否达标,是否存在行政处罚风险。

长安银行律师还需根据《非上市公众公司信息披露内容与格式准则第3号——定向发行说明书和发行情况报告书》逐条进行核查并发表明确意见。

(李悦 )