临近年末,就在大家都在期待年终奖时,基金业内却被一张《岗位调整通知书》引爆了。

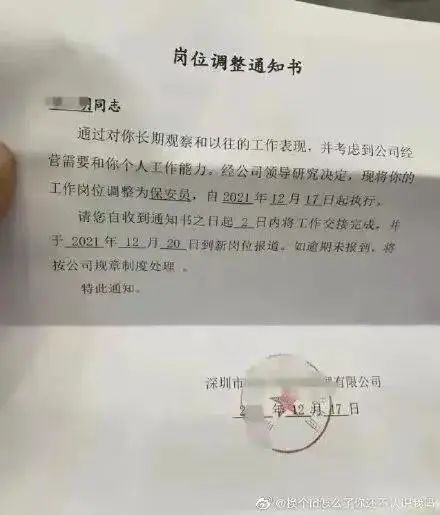

这张微博流传的《岗位调整通知书》显示,一位名为X明的员工由于个人工作能力不佳,被调岗为保安员,要求2日内将工作交接完成,并于12月20日到新岗位报到。如果逾期未报到,则按照公司规章制度处理。

因为该通知书将个人名称和公司名称均进行了打码,所以只显示是深圳某有限公司。

知情人士称其管理规模低于2亿

为什么会在公募业内引发轩然大波?这是因为微博ID为“历史的进城”的财经博主率先发表微博,称“看到一张深圳某公募基金的岗位调整通知书,将某基金经理的岗位调整为保安员。”该博主表示,“这不就是变相裁员吗?今年小型公募的日子这么难过了吗?”

经过一下午的发酵,截至傍晚,有财经博主表示“已经知道是哪家小公募了。”按照该博主的描述,记者发现该基金经理确实在管理一只规模低于2亿元的迷你基金。但该基金近期并没有披露相关基金经理变更的公告。

“小公司确实有治理结构的问题,天天想着搞人,把基金经理调岗做保安员,简直士可杀不可辱”,财经博主“揭幕者”表示。

“这个话题比较敏感,我认为基金经理并不是铁饭碗,基金经理只要没有为投资者创造良好的收益,又不能给出合理的解释,干得不好,就必须调整,没有永远的、绝对的基金经理。基金经理就是投资部里的一名普通员工,也就只趴一个工位。”百嘉基金副总经理、资深基金评论人士王群航表示。

那么基金经理如何业绩不好,是否就要被调整?王群航表示,公募的基金经理是最市场化的岗位,因为每天披露净值,大家都可以做排名,压力可想而知,但每个人都是自己刻苦奋斗、努力竞争上的这个岗位,应该都是聪明人。按照业内通行的升迁路径,大家基本上都是从研究员起步的,如果退一步,做不了研究,那就该干嘛干嘛去。

王群航表示,略微研究了一下那份《岗位调整通知书》,感觉相关的基金公司可能是私募的,不是公募。因为公募基金公司如果有基金经理变动,是必须出公告的,属于法定信息披露范畴,并需要说明变动的理由。按照《岗位调整通知书》中透露出的一些信息,网上似乎搜索不到。

多只百亿基金也表现不佳

今年以来偏中小盘风格的结构性行情,使得“大象起舞”变得艰难,多只年内成立的百亿级别爆款产品业绩欠佳。

数据显示,多只百亿基金成立迄今净值增长率依旧为负。数据显示,在今年一季度成立、发行总规模达到百亿的12只主动权益类基金中,8只成立以来收益率告负。其中,表现最差的基金从1月初成立以来亏损17.99%。

三季报显示,截至三季度末,这些大体量基金仓股主要聚焦白酒、港股互联网、生物医药等板块的股票。而且这些当前业绩排名靠后的百亿次新基金主要集中在春节前成立,也就是1月和2月上半月成立的基金普遍表现欠佳。

华南公募人士表示,“去年一整年到今年春节前,以消费股为代表的股票在基金的推动下,股价高歌猛进。基金发行也迎来了火热阶段,而且发行的基金主题多半也与蓝筹股相关。”

“然而抱团股春节后轰然倒塌,新能源板块涨势如虹,半导体板块在缺芯逻辑下持续走红,军工板块实质性受益于定单增长,这也导致了年初顺应核心资产蓝筹思维成立的公募新基金遭遇到尴尬,不少基金目前还没有回本。”

他进一步分析称,部分近整体回撤相比起春节前高点都超过了20%甚至30%,并且在市场反弹时其整体上涨幅度也相对较小。今年上半年,消费行业受制于上游原材料涨价和需求疲弱双重因素而表现较差,因此那些擅长消费行业的知名基金经理,年初新成立的产品会有一定的亏损。

最“倒霉”的基金经理

如果你觉得自己运气差,博时基金的基金经理万琼可能比你更差一点,甚至可能算得上是年内运气最差的基金经理了。

根据天天基金网数据,基金经理万琼现任基金资产总规模为91.82亿元,任职期间最佳基金回报136.58%。但是今年以来,其“运气值”好像有点低了。

在我们整理公募基金数据的时候发现,年初以来基金跌幅TOP20中,万琼所管理的三只基金都榜上有名,跌幅均超过了30%。

其中博时全球中国教育区间跌更是超过50%,在近1.44万支公募基金中跌幅居首(说实话,有点心疼买了这只基的基民)。

今年6月8日成立,7月就赶上《双减意见》最终落地,到7月底,基金净值就近乎腰斩,大跌43.79%。

截至12月21日,该基金最新净值为0.458元,年内跌幅已达51.79%,腰斩。

去翻了翻该基金的持仓,中公教育、科大讯飞、新东方、视源股份、好未来占基金净值比均超5%。

其他两只基金分别为博时恒生医疗保健ETF和博时恒生科技ETF,分别于3月18日和5月17日成立。

博时恒生医疗保健ETF年内也呈现出“过山车”的走势。6月28日,该基金最高涨幅曾高达25.13%,此后便转头向下,一路下跌。截止12月21日,该基金年内跌幅达到30.75%,最大回撤近50%。

博时恒生科技ETF是5月17成立的,美团、腾讯、京东、快手、阿里巴巴、小米等一众互联网巨头均是其核心持仓。然而,好巧不巧的又赶上反垄断的大潮。7个月内整体一路下行,年内跌幅达到30.63%。

(文章来源:21财经)

文章来源:21财经