每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

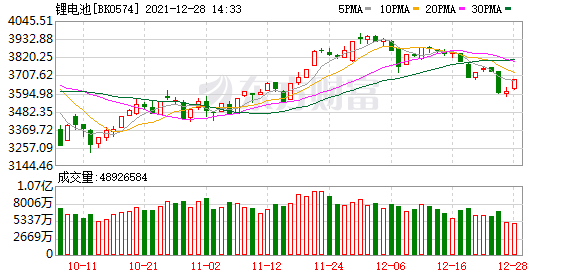

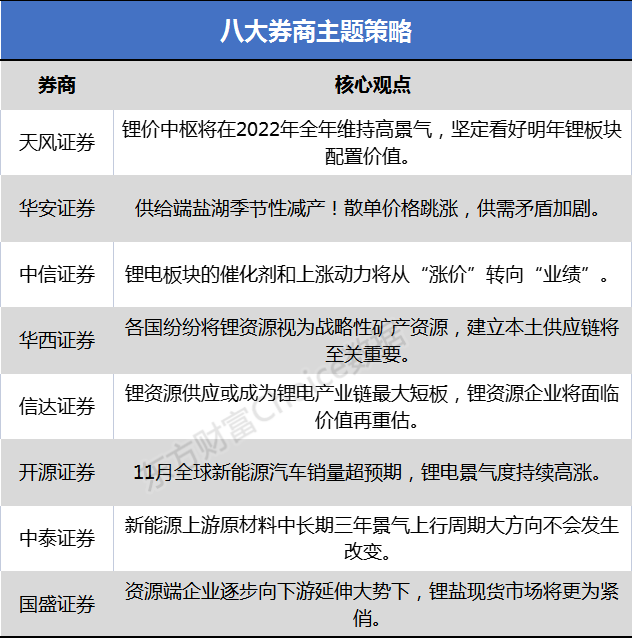

天风证券:锂价中枢将在2022年全年维持高景气 坚定看好明年锂板块配置价值

近期锂价持续上行而二级市场表现疲软。上一轮锂价周期的回溯,股价与基本面在上一轮周期也曾出现背离,业绩兑现更为关键。同时,市场担忧锂板块仍偏向周期属性,价格高位难以维持,周期高点盈利无法给予估值。

随着明年新能源产业需求持续向好,锂价中枢将在2022年全年维持高景气。当市场看到锂盐价格持续坚挺,逐渐对价格形成一致预期之时,将聚焦于企业扩产自身alpha带来的业绩提升,这也是我们一直提及锂板块远期为“走量”而不是“走价”的逻辑。至暗时刻下,我们仍坚定看好明年锂板块配置价值。【点击查看研报原文】

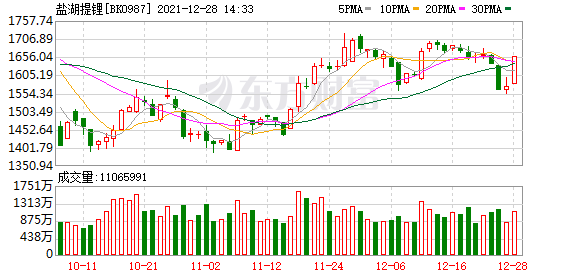

华安证券:供给端盐湖季节性减产!散单价格跳涨 供需矛盾加剧

锂资源供需矛盾加剧,锂价加速上行,锂价中枢维持高位,板块价值凸显。供给端盐湖季节性减产,冶炼产能释放同时受制于矿石,中短期全球几无供给增量;但需求端锂电排产逐月走高,电池厂和中游材料厂年前备货,同时中下游扩产提速、规模扩大,放大对上游的需求;行业各方库存处于低位,供需矛盾加剧,现货价格加速上涨,大厂合约价格逐月走高,散单价格跳涨,锂价中枢在供需支持下维持高位。

投资建议来看,关注具备全球竞争力市占率有望提升的细分行业龙头及以磷酸铁锂和高镍为代表的高增速赛道:宁德时代、亿纬锂能、蔚蓝锂芯、德方纳米、容百科技、中伟股份、恩捷股份等;建议关注供需仍然趋紧,能够获取产业链超额利润且持续扩张的环节及公司:科达制造、盛新锂能、融捷股份、天齐锂业、翔丰华等。【点击查看研报原文】

中信证券:锂电板块的催化剂和上涨动力将从“涨价”转向“业绩”

近期,市场对锂价过快上涨以及“锂供应不足”的担忧导致锂板块出现显著调整,我们判断2022年全球锂新增供应可以满足下游需求增长,锂不会成为电动车产业发展的硬性制约。受制于矿产资源开发周期,我们预计锂将成为动力电池产业链中景气度持续性最强的环节之一。同时预计板块的催化剂和上涨动力将从“涨价”转向“业绩”,锂板块在2022年具备较强的估值优势和配置价值。我们维持锂行业“强于大市”评级,重点推荐锂矿自给率高且业绩兑现程度高的企业,推荐赣锋锂业、盛新锂能和盐湖股份,建议关注永兴材料和科达制造。

华西证券:各国纷纷将锂资源视为战略性矿产资源 建立本土供应链将至关重要

目前世界各国纷纷将锂资源视为战略性矿产资源,保障锂金属矿产的供应安全,建立本土供应链将至关重要,同时伴随着锂精矿的持续涨价,非一体化锂盐加工企业的利润在逐渐变薄,利润已经大头移向资源端。比较典型的是我国锂盐加工厂高度依存的澳矿,上轮周期只赚取了产业链30%的利润,本轮周期已有70%-80%利润移向了澳矿,正好印证了年初澳矿对于本轮周期与中国锂盐厂利润七三开的预期。当前背景下上游资源保障且有资源有增量的一体化企业竞争力明显更强。推荐关注正在建设李家沟锂辉石矿采选项目,未来将携手大股东川能投整合开发甘孜、阿坝州锂矿资源的【川能动力】,受益标的包括正在推进鸳鸯坝250万吨/年锂矿精选项目的【融捷股份】,格林布什矿山未来5年一直在增产且可以通过代工实现产量放量的【天齐锂业】,2022年钾肥和锂盐业绩俱佳的【盐湖股份】,预计明年中白市化山采选扩建完工的【永兴材料】。【点击查看研报原文】

信达证券:锂资源供应或成为锂电产业链最大短板 锂资源企业将面临价值再重估

锂资源长期价值有待再重估。终端新能源汽车需求旺季持续增长,据EVvolumes初步统计,全球11月份新能源汽车销量达73.39万辆,同比增长71%,环比增长17.6%。供给端锂资源环节产能释放缓慢,Pilbara下调2022财年生产指引约6万吨至40-45万吨,Ngungaju工厂重启延迟至2022年中期。我们预计随着新能源汽车销售旺季持续升温,叠加年底备货热潮以及资源供给持续紧缺,锂价将维持加速上涨趋势,同时我们预计2022年锂资源供需将继续维持紧缺状态,且锂资源供应或成为锂电产业链最大短板,锂资源企业将面临价值再重估。建议重点关注锂资源储备丰富、受益锂价上涨业绩可即期兑现的低估值企业或锂资源有边际增长的企业。

在“双碳”目标大背景下,重视新能源和新材料的历史性投资机遇,重点关注强需求弱供给格局的新能源金属(锂钴镍稀土)和受益于产业升级和国产替代的金属新材料。锂建议关注天齐锂业、赣锋锂业、永兴材料、盛新锂能等;新材料建议关注豪美新材、力量钻石、和胜股份、石英股份、博威合金、楚江新材等;钛建议关注宝钛股份、安宁股份等;贵金属建议关注赤峰黄金、银泰黄金、贵研铂业等;工业金属建议关注云铝股份、神火股份、西部矿业、紫金矿业、立中集团、索通发展等。【点击查看研报原文】

开源证券:11月全球新能源汽车销量超预期 锂电景气度持续高涨

11月全球新能源汽车销量超预期,锂电景气度持续高涨。11月,国内市场新能源乘用车批发销量42.9万辆(同比+136.09%),欧洲八国17.8万辆(同比+33%),美国市场6万辆。新能源车整体销量超预期,一方面说明车用芯片等供给端的问题在逐步解决,另一方面说明电动车的产品力在用户端的认可度还在逐步提升;我们预计2022行业渗透率进一步提升。行业投资进入第三阶段:(a)逻辑重回长期成长,重视壁垒高的环节,锂电池龙头是核心;(b)后周期方面,重视新能源汽车产业链景气度的扩散,储能、氢能源、电机、设备、充换电、传统车零部件与电动化的融合是需要重视的方向。(c)新技术方面,重视龙头公司产品创新带来的成本下降,比如扁线、高压系统、4680电池等。【点击查看研报原文】

中泰证券:新能源上游原材料中长期三年景气上行周期大方向不会发生改变

新能源上游原材料锂钴稀土铜箔铝箔磁材等,短周期景气度依然强劲,中长期三年景气上行周期大方向也不会发生改变,产业景气度最明确,坚定看好。核心标的:1)新能源汽车产业链:赣锋锂业、天齐锂业、中矿资源、永兴材料、雅化集团、华友钴业、洛阳钼业、北方稀土、盛和资源、正海磁材、金力永磁、大地熊、鼎胜新材、诺德股份、嘉元科技等。2)基本金属:云铝股份、神火股份、天山铝业、索通发展、紫金矿业、铜陵有色等。3)贵金属:山东黄金、盛达资源等。【点击查看研报原文】

国盛证券:资源端企业逐步向下游延伸大势下 锂盐现货市场将更为紧俏

锂行业,12月以来已有7家上市公司相继发布公告拟加速磷酸铁锂相关项目投建扩产,资源端企业逐步向下游延伸大势下,锂盐现货市场将更为紧俏。

镍行业,硫酸镍买盘不济跟涨乏力,镍期现货价格出现劈叉;不锈钢需求下滑令镍铁价格持续走弱,增加远期高镍铁转产硫酸镍需求,硫酸镍原料供应将进一步缓解。

钴行业,南非当局由于疫情肆虐宣布关闭所有港口,刚果金-南非德班港-中国一线承载国内70%钴原料供应,Omicron疫情反弹为全球供应链再次带来不确定性,刺激钴价继续走高。建议关注:华友钴业、赣锋锂业、浙富控股、天齐锂业、融捷股份、雅化集团、盐湖股份、西藏矿业、寒锐钴业、厦门钨业、厦钨新能、盛屯矿业、金力永磁。【点击查看研报原文】

(文章来源:东方财富研究中心)

文章来源:东方财富研究中心