12月29日,证监会决定对联想集团科创板IPO的保荐人中金公司采取监管谈话的监督管理措施。

今年国庆节后A股首个交易日,上交所官网公告了关于终止对联想集团有限公司(以下简称“联想集团”)公开发行存托凭证(CDR)并在科创板上市审核的决定。

这也意味着,9月30日才获受理的联想集团科创板IPO申请,仅仅在8天后就被终止。联想集团也刷新了被终止科创板IPO的最短时间。

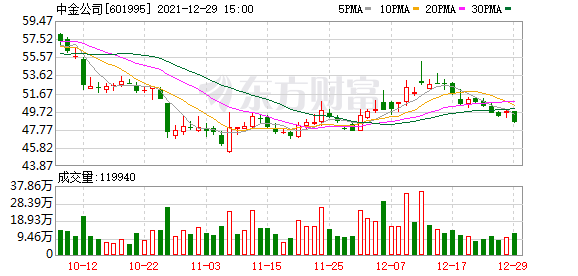

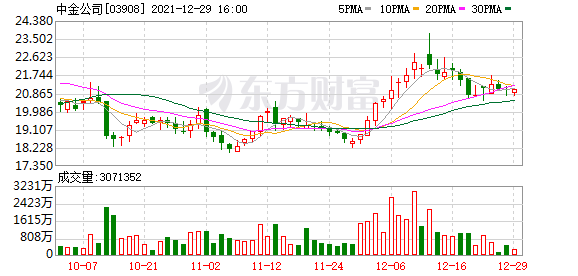

中金公司被监管谈话

12月29日,证监会官网发布消息称,经查,证监会发现中国国际金融股份有限公司(中金公司)及王晟、孙雷、赵沛霖、幸科、谢晶欣在保荐联想集团有限公司(以下简称发行人)申请在科创板上市过程中,未勤勉尽责对发行人科创属性认定履行充分核查程序,主要依赖发行人提供的说明性文件得出结论性意见,相关程序及获取证据不足以支持披露内容,未能完整、准确评价发行人科创属性。

上述行为违反了《证券发行上市保荐业务管理办法》(证监会令第170号)第五条的规定。按照《证券发行上市保荐业务管理办法》第六十五条的规定,证监会决定对上述公司及个人采取监管谈话的监督管理措施。

公开资料显示,联想集团于1994年在香港联交所主板上市,并于1995年发行美国存托凭证(ADR)。

上交所的公告显示,10月8日,联想集团和保荐人中国国际金融股份有限公司分别向上交所提交了《联想集团有限公司关于撤回公开发行存托凭证并在科创板上市申请文件的申请》和《关于撤回联想集团有限公司公开发行存托凭证并在科创板上市申请文件的申请》,申请撤回科创板上市申请文件。上交所也决定终止对公司公开发行存托凭证并在科创板上市的审核。

每日经济新闻 资料图

联想集团科创属性引争议

事实上,之前联想集团申请科创板IPO时,其科创属性曾引起市场的争议,围绕的问题主要集中在:研发投入占比低、负债率超90%、募资额过高等。

资料显示,2015年~2019年,联想集团研发费用分别为96.36亿元、93.95亿元、80.09亿元、85.27亿元和94.64亿元,营收占比分别为3.32%、3.16%、2.81%、2.48%和2.63%。

此前,证监会公布了《科创属性评价指引(试行)》,上海证券交易所也同步修订发布了《科创板企业发行上市申报及推荐暂行规定》,调整了科创板的属性评价体系。

修订后,对科创板企业科创属性的评价有了明确的4项指标,包括:研发人员占当年员工总数的比例不低于10%;最近三年研发投入占营业收入比例5%以上,或最近三年研发投入金额累计在6000万元以上;形成主营业务收入的发明专利5项以上;最近三年营收复合增长率达到20%,或最近一年营收金额达到3亿元。

“研发投入和研发水平是检验科创板上市公司科创属性的‘硬核’指标。对比相关规定,显然,联想集团的研发投入占比比较小,且逐年下滑,其科创成色显得有些不那么亮眼。”某券商分析人士向《每日经济新闻》记者表示。

(文章来源:每日经济新闻)

文章来源:每日经济新闻