“缺芯”、“涨价”,贯穿了电子行业的2021年。其中部分品种涨幅甚至超过300倍。在资本市场上,涨价潮所带来的红利早已兑现。市场普遍预期,缺货到2022年下半年才有望缓解,届时芯片价格有可能下降。

2022年或许是半导体行业的分水岭。

一部分此前受制于产能的公司,当产能“封印”解除后,通过芯片销量增加反而获得更有质量的真成长。而另一部分单纯靠涨价而兴起的半导体公司,大概率会回到股价的原点。“当潮水退去后,谁在裸泳?” 这是所有半导体投资者2022年都需要研究的问题。

2021年,谁涨价了?

事实上,本轮涨价有突出的结构性特征,并非全面普涨。

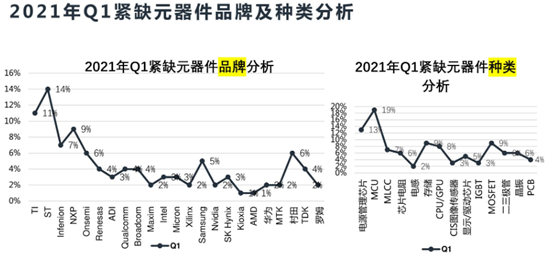

根据电子工程专辑的统计,2021年紧缺的元器件品种包括MCU、电源管理芯片和MOSFET等。同时,一些细分领域由于竞争激烈或需求不旺,导致产品并未涨价,典型的有TWS耳机蓝牙音频芯片、屏下指纹识别芯片等。

数据来源:电子工程专辑,界面新闻研究部

毛利率也是观察半导体企业涨价的重要指标,一定程度上可以反应涨价程度。

根据2021三季度数据,剔除以材料、制造和封测代工为主业的A股52家半导体企业中,毛利率相比上年同期上升的有40家,下降的有12家。其中,毛利率提升较多的企业有明微电子(688699.SH)、富满微(300671.SZ)、晶丰明源(688368.SH)、东芯股份(688110.SH)、普冉股份(688766.SH)等,富满微和明微电子毛利率提升甚至超过40个百分点。

数据来源:界面新闻研究部

明微电子、富满微和晶丰明源三家公司的主营产品都是LED驱动芯片,该芯片采用的8英寸硅片成熟制程是目前最为紧缺的产能。物以稀为贵之下,以前并不高端的LED驱动芯片成为了“涨价王”。

另外,华润微(688396.SH)、士兰微(600460.SH)等IDM(垂直一体化制造)企业,在当前产能紧缺背景下有一定优势。

2022年上半年看产能

2022年是芯片供应由紧变松的拐点之年,因此2022年上半年依然是得晶圆产能者得天下;而到2022年下半年,关注点将逐步转移到芯片各子行业景气度和竞争格局上。

在产能紧缺背景下,存货和预付款项是重要看点。现代企业经营管理中一般追求低库存和尽量少的预付款项以实现高周转,但在产能紧缺下,这一逻辑被打破。芯片设计公司提前预定的产能和手中存货将成为企业安全经营的生命线。

过去,晶圆代工是买方市场,芯片设计企业通常不需要通过大量预付款来锁定产能,所以2020年9月底企业预付款项基数较低。而从2021年三季报情况看,部分芯片设计企业预付款项有较大幅度增长,预付款项同比增幅超过20倍的公司就有兆易创新(603986.SH)、普冉股份、中颖电子(300327.SZ)和立昂微(603893.SH)。兆易创新2020年9月底的预付款项是169万元,到2021年9月底预付款项已经增长至6236万元,同比增速近36倍。

数据来源:界面新闻研究部

把存货和预付款项相加,一定程度上可以反应半导体企业的备货情况,这在某种程度上决定了企业短期内可释放的业绩。

中颖电子、晶晨股份(688099.SH)、思瑞浦(688536.SH)等公司2021三季度存货加预付款项相比上年同期增幅较大,也意味着公司后续产品供货较有保障。

数据来源:界面新闻研究部

今年涨幅较大的北京君正(300223.SZ)、纳思达(002180.SZ)等公司,反而出现了存货加预付款项相比上年同期下滑的情况,这意味着这类公司供应链比较紧张,下一季度增长潜力可能受到限制。

数据来源:界面新闻研究部

警惕景气度可能明显下降的板块

在存储领域,对于未来景气度的判断,市场已现分歧。

此前在本文列举的涨价力度最大的十家A股芯片公司中,东芯股份和普冉股份都是存储芯片厂商。

摩根士丹利在2021年10月出具的产业报告指出,2021年第四季NOR Flash价格恐触顶,2022年第一季价格可能转跌。12月,供应链传出消息,近期NOR Flash陆续展开2022年第1季合约价议价,中国台湾NOR Flash厂商旺宏的NOR Flash价格可望再往上调升5~10%。

市调机构集邦咨询(TrendForce)的报告则指出,2022年第一季度,在三星、长江存储、SK海力士与英特尔对位元产出皆较为积极的情况下,NAND Flash供过于求态势将更加明显,位元产出的季增幅达6%,预估价格将季跌约10~15%。而DRAM(动态随机存取存储器)的价格在7月就已经开始反转,目前价格已经低于合约价,眼下DRAM价格还在下行,预估DRAM价格在2022年将下跌20%到30%。

此外,在LED驱动芯片领域,此前疯狂的涨价也不可持续。

LED驱动芯片下游企业洲明科技(300232.SZ)在接受机构调研时表示,“原材料涨价对公司的影响主要集中在2021年上半年,从三季度数据来看,驱动IC价格环比二季度下降了不少,预计驱动IC疯狂的市场节奏已经过去,逐步在回归理性和正常,特别是到明年,上游晶圆代工厂的产能起来后,不仅能有效改善紧缺局面,甚至可能过剩。”

云计算、物联网和新能源汽车三条主线

展望2022年,云计算、物联网和新能源汽车将是推动半导体行业发展的主要下游应用。

A股涉及到云计算的半导体公司相对较少。澜起科技(688008.SH)的内存接口芯片主要用于云计算服务器,该行业景气度存在改善机会。2021年DDR4内存接口芯片因进入产品生命周期尾声,销量出现下滑。2022年,在Intel即将推出支持DDR5的服务器CPU以及美光等存储巨头即将推出DDR5内存样品的大背景下,DDR5内存将进入放量出货阶段,成为主流产品。澜起科技的DDR5内存接口芯片作为新品,价格和毛利率水平都有望超过DDR4内存接口芯片。

物联网领域用到的主要是MCU芯片。MCU领域在三季度普遍受制于产能,在以MCU为主要业务的A股公司中,除中颖电子外,2021三季度营收均环比出现下滑。受此影响,MCU公司在三季度股价也普遍迎来调整。

数据来源:界面新闻研究部

到2022年下半年,芯片产能缓解后,MCU的供应量将有较大提振,届时MCU公司的增速可能出现加速拐点。

在新能源汽车对应的IGBT或SiC功率器件领域,2021年已经迎来了较高景气度,2022年随着产能缓解,汽车销量将有较大弹性增长,产业景气度还将延续。

三安光电(600703.SH)副总经理陈东坡预计,2023-2024年,长续航里程车型在2023-2024年将80-90%、甚至100%都会导入SiC器件;400-500公里续航里程的车型,预计将在2024年之后开始导入SiC,渗透率将达到40%左右;400公里续航里程以下车型,预计2025年以后才会逐步跟进SiC,整体渗透率预估在10%左右。目前A股布局IGBT或SiC领域的公司有斯达半导(603290.SH)、华润微(688396.SH)、三安光电(600703.SH)、时代电气(688187.SH)等,在新能源概念的疯狂炒作下,估值普遍偏高,待估值消化后仍有投资机会。

(文章来源:界面新闻)

文章来源:界面新闻