核心结论:①新冠肺炎导致国内外服务消费行业受损,但随着疫苗接种普及和药物研发推进,疫情影响终将过去,消费服务业有望复苏。②餐饮和酒店行业疫后复苏程度较高,并且餐饮行业马太效应增强,酒店行业连锁化进程加快。③航空和旅游行业疫后复苏相对缓慢,未来随着疫情得控,基本面修复的空间会更大。

如果疫情过去,消费服务景气如何?

——2022年A股展望系列5

我们在12月11日发布了年度策略报告《曲则全,枉则直——2022年中国资本市场展望-20211211》。就年度的观点,我们在《风格:大盘与价值略优——2022年A股展望系列1-20211210》、《盈利:大盘和中下游较优——2022年A股展望系列2-20211215》和《价高者得1:谁受益于CPI上行?——2022年A股展望系列3-20211220》对明年A股风格、盈利和通胀进行了更加详细的分析。本专题从疫情角度出发,从基本面、估值、基金配置等角度分析,如果出现困境反转,相关服务行业的机会如何。

1、疫情影响终将消退,跟踪消费服务业复苏

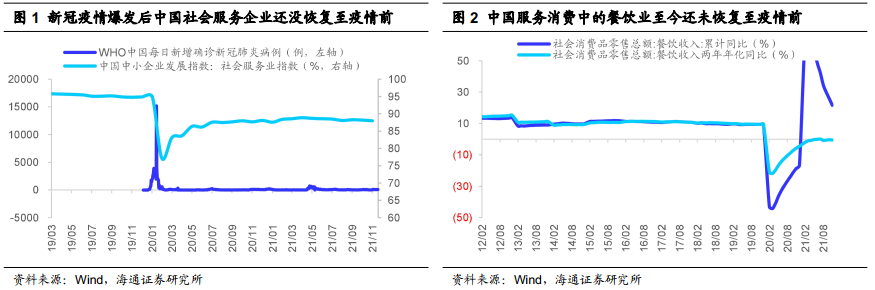

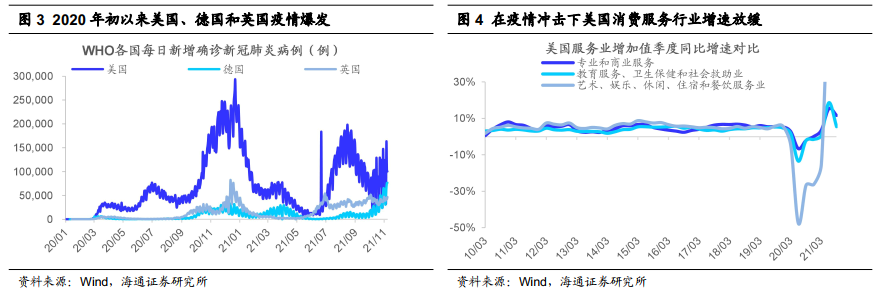

新冠肺炎爆发后,国内外服务消费行业基本面受损。2019年12月8日武汉出现第一例新冠肺炎患者,从2020年1月18日开始,新冠肺炎患者数量开始大幅上升,1月23日凌晨2点武汉市宣布自23日10时起交通封城,自此拉开了我国疫情管控的序幕。由于严格的国内管控政策,我国每日新增新冠肺炎病例在2020年2月13日最高达到1.5万例,此后逐步下滑,虽然部分地区后来有零星散发,但是全国每日新增病例基本在千例以下。由于新冠肺炎具有潜伏期长和传染性强的特点,我国至今仍对居民出行有所管控,比如未能完全开放边境等。所以,我国接触式服务消费至今也没能恢复到疫情前,在疫情爆发前的2019年中国中小企业发展指数中的社会服务业指数为95.2%,在疫情冲击下2020年2月该指数骤降至77.2%,随着国内疫情逐步得到控制,截止2021年11月,中国中小企业发展指数中的社会服务业指数为88.0%,仍未恢复到疫情前水平。我国服务业增加值占GDP比重在疫情前的2019年为54.3%,在2020年微提升至54.5%,但是从结构来看服务消费仍旧受到疫情拖累。由于数据可得性问题,在此我们以社零总额中餐饮收入增速来观察,今年11月我国餐饮收入累计同比为21.6%,11月两年年化社零餐饮收入同比仅为-0.51%,较疫情爆发初期2020年3月低点的-21.9%大幅提升,但是仍低于疫情前2019年的9.4%,以餐饮业为代表的消费服务业远未恢复到疫情前。

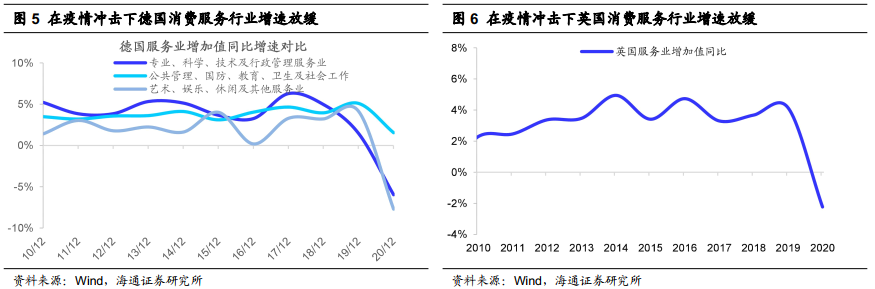

在新冠疫情影响下,海外国家的服务业也同样遭受了冲击,在此我们以美国、德国和英国为例来进行分析。美国在疫情爆发后服务行业增加值同比增速迅速下滑,具体而言:美国专业和商业服务增加值同比增速从19Q4的5.3%降至20Q2低点-6.7%,21Q3回升至11.6%,若考虑两年年化增速,则21Q3回升至4.5%,还未恢复到19年的水平。美国教育服务、卫生保健和社会救助业增加值同比增速从19Q4的4.6%降至20Q2低点-13.5%,21Q3回升至5.4%,若考虑两年年化增速,则21Q3回升至1.6%,还未恢复到19年的水平。美国艺术、娱乐、休闲及其他服务业增加值同比增速从19Q4的5.5%降至20Q2低点-47.7%,21Q3回升至31.0%,若考虑两年年化增速,则21Q3回升至-2.1%,还未恢复到19年的水平。德国在疫情爆发后服务业增加值同比增速也遭遇下滑,专业、科学、技术及行政管理服务业增加值同比从2019年的1.5%降至2020年的-6.0%,公共管理、国防、教育、卫生及社会工作从5.1%降至1.6%,艺术、娱乐、休闲及其他服务业从4.2%降至-7.7%。英国在疫情爆发后服务业增加值同比从2019年的4%降至2020年的-2%。

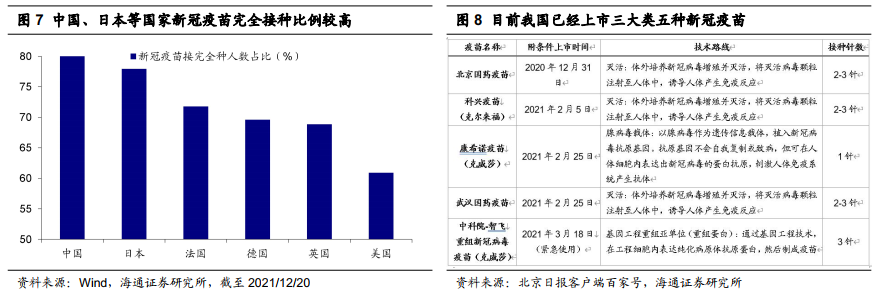

疫苗接种逐步普及,药物研发正在推进,疫情影响终将过去。除了管控居民出行,海内外国家还通过积极研发和接种高效疫苗来应对疫情,并且相关新冠特效药已陆续推出。各国从2020年底就开始接种疫苗,根据wind数据统计,截止2021/12/20,全球新冠疫苗完全接种人数为37.0亿人,占全球总人口的46.9%,其中中国为11.93亿人、80.5%,美国为1.90亿人、57.4%,日本为0.88亿人、69.4%,英国为0.45亿人、68.3%,德国为0.55亿人、66.2%,对比而言我国目前新冠疫苗人群覆盖率位居全球前列。另外,默沙东、辉瑞等公司研发的新冠特口服效药也先后获批使用,近期我国新冠特效药也有了突破性进展。2021年12月8日,由清华大学医学院、清华大学全球健康与传染病研究中心与艾滋病综合研究中心主任张林琦教授领衔研发的新冠单克隆中和抗体安巴韦单抗/罗米司韦单抗联合疗法(此前称BRII-196/BRII-198联合疗法)获得中国药品监督管理局(NMPA)的应急批准上市,用于治疗新型冠状病毒(SARS-CoV-2)检测结果为阳性,同时伴有进展为重型COVID-19危险因素的成人和青少年(≥12岁,体重≥40 kg)患者。

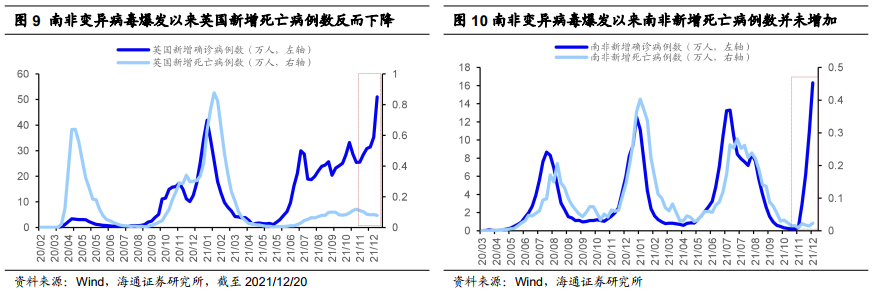

随着疫苗接种率提高和特效药逐步推出,部分海外国家也逐步放开了入境限制和隔离要求。自10月11日凌晨4:00起,英国的国际旅行新政策正式生效,更新版疫苗接种记录可作入境英格兰使用,也就是入境无需隔离,入境英国规则大幅度简化。据路透报道,美国白宫表示总统拜登10月25日签署一项命令,从11月8日起对大多数外国航空旅客实施新的疫苗要求,并解除对中国、印度和欧洲大部分国家等的严格旅行限制。当然,最近新冠变异病毒奥密克戎再次触动全球敏感神经,11月26日,世界卫生组织发表声明,将在南非出现的B.1.1.529新冠变异毒株列为关切变异株(VOC,Variant of Concern),并将其命名为奥密克戎(Omicron)。由于曾有德尔塔变异毒株肆虐美欧的前车之鉴,对新变异毒株Omicron的担忧引发了世界各国新一轮的旅行限制:美国自11月29日起将对包括来自南非、博茨瓦纳等非洲8国的航班作出限制,以色列未来2周禁止所有外国人入境。此外,加拿大、英国、瑞士、日本、德国、法国等国均出台相关措施,管控南非等相关国家人员入境。目前各国公开的病例显示,Omicron变异病毒的传染性比德尔塔毒株更强,而且突破性感染是广泛存在的。但是,从感染者的症状看基本上较为轻微,而且新冠肺炎患者死亡率继续下滑,自11月26日世界卫生组织发表关于变异病毒的声明后,新冠肺炎患者死亡率为1.2%,而在此之前为2.0%。近期英国和南非新冠新增确诊人数激剧攀升,引发了市场恐慌,但是两国新冠新增死亡人数却并未随之攀升,无论在疫苗接种率高的英国,还是疫苗接种率低的南非,新冠肺炎新增确诊人数和死亡人数开始脱钩了,这或意味着当前新冠肺炎病毒的毒性大大下降。

回顾2020年初以来新冠肺炎疫情爆发,至今疫情肆虐已经达两年之久,期间新冠肺炎病毒也出现了多次变异,包括Alpha变异毒株、Beta变异毒株、Gamma变异毒株、Delta变异毒株、Omicron变异毒株等。据人民网报道,12月20日国务院联防联控机制召开发布会,国家卫生健康委疾控局副局长、一级巡视员雷正龙强调,我国现有的医疗机构内感染防控措施对奥密克戎变异株依然有效,在医疗机构内感染防控工作中,仍然要坚持落实现有的防控措施。整体上,随着疫苗接种普及和特效药逐步推进,全球新冠肺炎死亡比例正在逐步下降,我们预计随着新冠肺炎疫情逐步过去,国内消费服务业终将复苏。

2、餐饮和酒店行业疫后复苏程度较高

疫情管控使得居民出行受到限制,这直接导致了接触式的消费服务行业受损,其中受影响较大的行业包括酒店、航空、餐饮、旅游等,我们按照目前的复苏程度的大小将这些行业划分为两类,一是恢复程度较高的餐饮和酒店,二是恢复相对缓慢的航空和旅游,对各行业的具体分析如下。

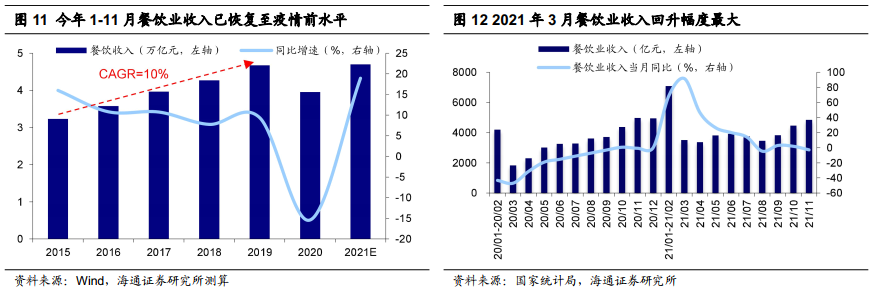

疫情后餐饮业收入快速回升至疫前水平,行业马太效应增强进一步利好龙头公司。我们以社会消费品零售中的餐饮收入分项来代表餐饮行业整体收入。在疫情影响下餐饮行业遭受冲击,餐饮业收入从2019年的4.67万亿元大幅下滑15%至2020年的3.95万亿元。2021年疫情缓和后餐饮市场全面复苏,1-11月餐饮收入为4.21万亿元,相对20/19年同期分别增长21.6%/0.4%。分月度看,虽然2020年初餐饮行业受疫情影响有所收缩,一季度行业收入同比下降44.3%,但自4月起复工复产顺利推进,收入规模及增速逐步回升,至10月同比增速实现首次正增长,2021上半年回升幅度较大,其中3月同比增长91.6%。2015-2019年餐饮业收入稳步增长,复合增速为10%,海通社服行业分析师预计2021年餐饮业收入恢复至2019年的4.7万亿,那么如果2022年能够恢复到疫情前的增长水平,即相比2019年增长10%,则有望达到5.1万亿,餐饮行业整体仍能保持良好景气。

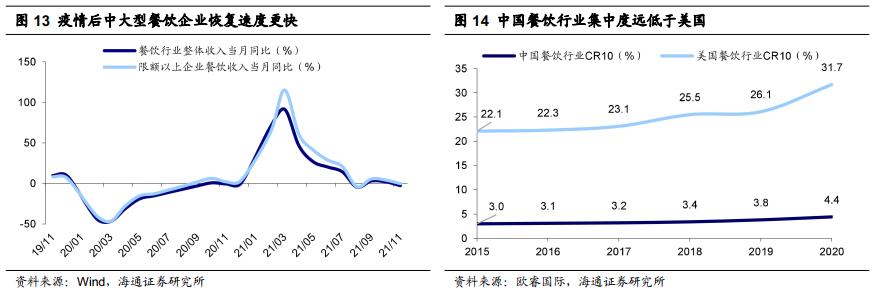

从竞争格局看,2020年疫情加速中小企业出清,规模较大的餐饮企业抗风险能力更强。社零口径的餐饮收入统计的是行业整体收入,而限额以上企业餐饮收入统计的是中大型企业的收入,疫情低点之后限额以上企业餐饮收入增速持续高于行业整体,其中2020/09当月同比增速率先转正为1.9%,而同期行业整体收入同比依然下滑-2.9%;同时,根据2020/3/2新华网发布的《新冠疫情下中国餐饮业发展现状与趋势报告》,疫情发生至报告发布日,营业额1亿以上的餐企客单价大幅下降的比率较营业额0.2-1亿的餐企低12.26个百分点,较营业额小于0.2亿的餐企低18.29个百分点。行业马太效应的增强将进一步利好龙头餐饮企业,根据欧睿数据,2020年中国餐饮业CR10仅有4.4%,远低于美国的31.7%,未来集中度提升空间依然较大。

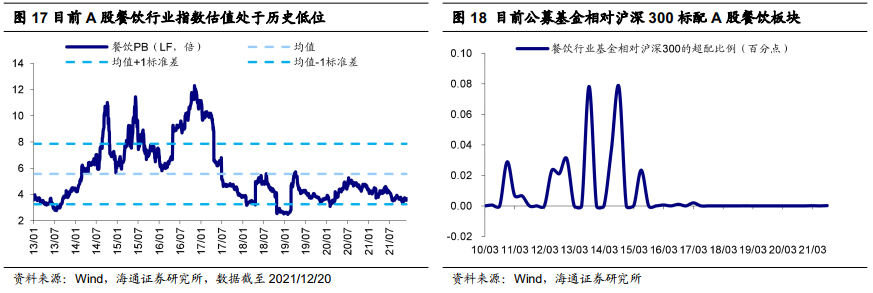

疫情之后餐饮上市公司业绩修复较快,但估值水平和基金配置比例依然处于低位。从盈利增速的回升幅度来看,疫情爆发后餐饮板块业绩加速下滑,餐饮板块营收/归母净利润累计同比从19Q4的-8.3%/-142.3%下滑至20Q2的低点-51.8%/-2043.6%,21Q3回升至50.7%和53.2%;为了剔除低基数的影响,可以计算相比19年的年化增速,由于净利润为负,我们计算营收两年年化,21Q3/21Q2餐饮板块营收两年年化同比为-3.8%/-8.4%,业绩进一步复苏。从盈利能力的修复程度来看,餐饮板块ROE(TTM,下同)从19Q4的-2.0%下滑至20Q2的低点-13.5%,陷入了亏损的状态,此后逐步回升至21Q3的0.3%,已经超过疫情前水平,10-19年中枢水平为6.2%。可见,疫情之后餐饮行业上市公司业绩恢复程度较为充分。而从市场表现看,餐饮行业股价涨幅明显落后,疫情后的低点以来(2020/3/23-2021/12/20,下同)餐饮行业指数下跌-7.6%,而同期万得全A指数上涨48.2%。估值方面,由于餐饮板块的净利润为负,导致板块PE(TTM,下同)指标的意义不大,因此我们来看PB(LF,下同)。目前(截至2021/12/20,下同)餐饮板块PB仅为3.7倍,上一轮牛市起点2013/01以来自下而上的分位数仅为18.9%,整体估值处于历史低位。基金配置方面,21Q3公募基金相对沪深300指数(下同)标配餐饮板块。

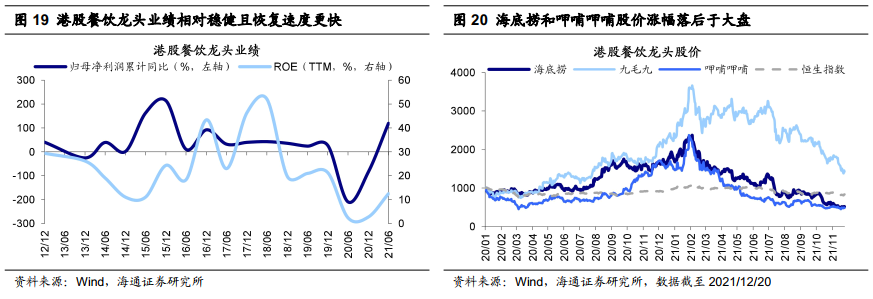

上述分析针对的是A股餐饮行业,由于餐饮龙头多在港股上市,因此我们以港股餐饮龙头海底捞、九毛九和呷哺呷哺构建港股餐饮板块。从盈利增速的回升幅度来看,港股餐饮龙头业绩下滑幅度更小且反弹较快,营收/归母净利润累计同比从19H2的47.7%/26.9%下滑至20H1的低点-21.5%/-208.7%,21H1回升至118.0%和119.3%;从相对19年的增速看,21H1港股餐饮龙头营收两年年化同比为30.8%;从盈利能力的修复程度来看,港股餐饮龙头ROE从19H2的21.3%下滑至20H1的低点2.4%,但依然处于盈利状态,21H1回升至12.5%,12-19年中枢水平为22.2%。总体来看,港股餐饮龙头业绩相对行业更加稳健,疫情恢复程度更高,这也说明餐饮行业马太效应增强,龙头公司抗压能力更强。而从市场表现看,港股餐饮龙头股价涨幅落后大盘,疫情后的低点以来海底捞、九毛九和呷哺呷哺的累计涨跌幅为-41.1%、68.3%、-4.9%,除九毛九外,其他均低于恒生指数的4.8%,更是低于万得全A指数的44.7%。估值方面,目前港股餐饮龙头海底捞PB为7.6倍,处于上市以来(2018/9/26至今)0.0%分位,九毛九为5.6倍,处于上市以来(2020/1/15至今)0.0%分位,呷哺呷哺为2.1倍,处于上市以来(2014/12/17至今)4.2%分位。

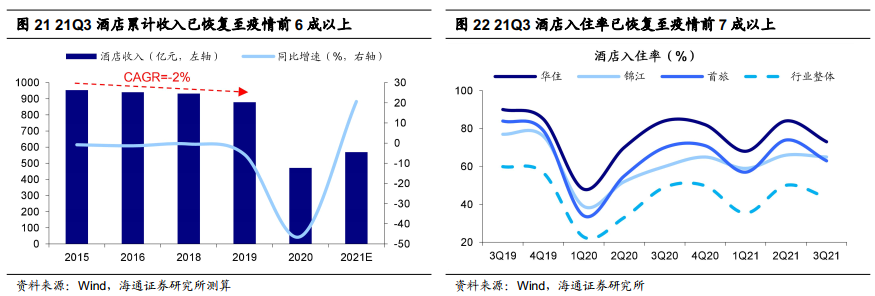

疫后酒店业较大程度恢复且三大酒店集团恢复更快,同时连锁化进程进一步加快。我们用星级饭店的客房收入来代表酒店行业的收入,2020年疫情冲击下酒店业收入从2019年的878.3亿元下滑-46%至471.7亿元。随着国内疫情得控,2021年前三季度累计收入为420.2亿元,相比20年同期增长31%,但仅为19年同期的63%。近年来酒店行业整体收入逐年收缩,2015-2019复合增速为-2%。因为酒店业每年前三季度收入占全年比例基本稳定在74%左右,由此推算2021年酒店行业全年收入为568.6亿元。如果2022年能够恢复到疫前的增长水平,即相比2019年下滑-2%,则有望达到860.6亿元,相比2021年增长51.3%。尽管今年行业收入恢复程度不算高,但是从入住率看,21Q3酒店行业整体的入住率已经修复至19Q2的73%;并且相对于行业整体,龙头公司恢复速度更快,三大酒店集团的入住率已经得到很大程度的修复,21Q3华住、锦江、首旅入住率分别修复至19Q3的81%、84%、75%。

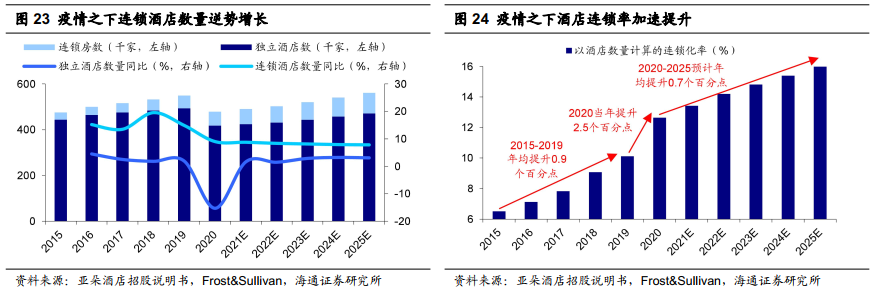

此外,疫情加速了酒店行业品牌连锁化进程。根据亚朵酒店招股书援引Frost& Sullivan数据,2015-2019年中国酒店数量复合增速为3.7%,其中连锁酒店为15.8%,远高于独立酒店的2.7%。2020年疫情影响下全国酒店数量大幅下滑12.8%,其中独立酒店数量同比下滑15.3%,而连锁酒店数量却逆势增长9.0%,以酒店数量计算的连锁化率升至12.6%,较2019年提升了2.5个百分点,而2015-2019年年均提升仅0.9个百分点。Frost&Sullivan预计2021/2022年全国酒店数量将达到49/50万家,同比增长2.5%/2.4%,其中连锁酒店数量将达到6.6/7.1万家,同比增长8.8%/8.4%,增速显著高于行业,由此连锁化率将进一步上升至13.4%/14.2%。

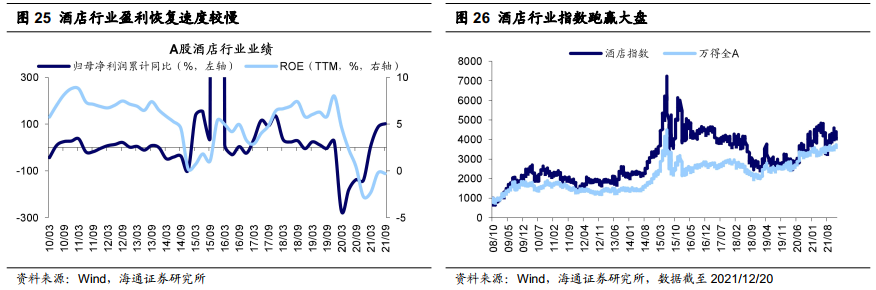

酒店行业业绩正在逐步复苏,市场表现较为坚挺,基金配置比例提升幅度较大。从盈利增速的回升幅度来看,酒店板块营收累计同比从19Q4的1.7%下滑至20Q2的低点-45.9%,21Q3回升至25.5%,归母净利润累计同比从19Q4的26.7%下滑至20Q1的低点-272.2%,21Q3回升至102.0%;从相对19年的增速看,21Q3/21Q2酒店板块营收两年年化同比为-13.6%/-12.4%。从盈利能力的修复程度来看,疫情之后酒店板块ROE持续下滑,从19Q4的8.0%下滑至20Q4的低点-2.7%,21Q3为-0.3%,依然处于亏损状态,而10-19年中枢水平为6.5%。可见,尽管酒店行业景气度恢复较为充分,但现阶段上市公司盈利恢复速度还相对较慢。从市场表现看,酒店行业股价涨幅明显强于大盘,疫情后的低点以来累计上涨61.7%,跑赢万得全A指数的48.2%。估值方面,酒店板块PB逐渐上升至2.9倍,2013/01以来自下而上的分位数为45.0%,整体估值中等偏低。基金配置方面,21Q3公募基金相对沪深300指数超配酒店板块,超配比例为0.28个百分点。

3、航空和旅游行业疫后复苏相对缓慢

航空客运量过去十年中复合增速11%,今年以来仅恢复至2019年的71%。从航空业整体客运量来看,2020年受疫情影响国内航空旅客运输量大幅下滑,全年客运量仅为4.2亿人,同比下降-36.7%;2021年1-11月累计客运量为4.1亿人次,仅为2019年同期的68%,累计同比增长10.1%。分月度来看,2020年2月是航空旅客运输量的低点,当月客运量仅800万人次,同比下降-84.5%,此后逐渐回升;2021年11月客运量为2200万人,仅为2019年同期的42%,当月同比为-51.5%。航空业作为成熟行业,2015-2019年航空客运量一直保持11%的复合增速稳步增长,同时每年1-11月客运量占全年比例基本稳定在92%,由此推算2021年全年客运量为4.5亿人次。如果2022年能够恢复到疫前的增长水平,即相比19年增长11%,那么2022年客运量有望达到7.3亿人次,相比2021年同比增长63%。

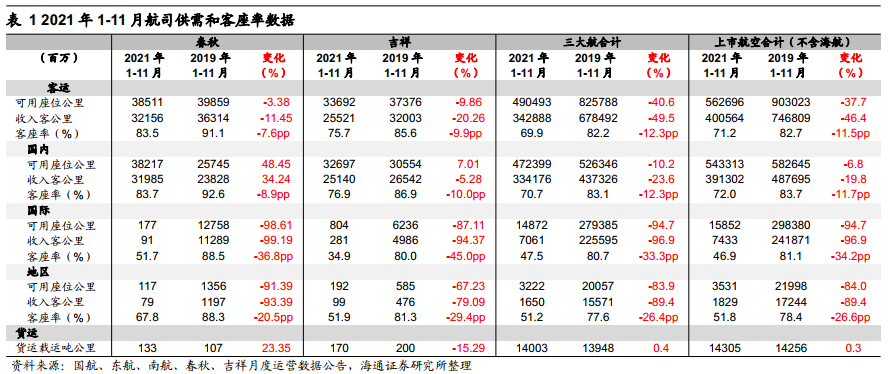

此外,从航空公司的供需和客座率数据看小航司恢复速度相对更快。2021年1-11月上市航司(不含海航)总供给(可用座位公里)/总需求(收入客公里)同比各增长5.5%/4.6%,较2019年仍下滑37.7%/46.4%,客座率仍下滑11.7个百分点至72.0%。受益于机队规模精简,小航司供需恢复相对较好,1-11月春秋、吉祥总供给同比各增长13.1%/20.5%(较2019年同期各下降3.4%/9.9%),总需求同比各增长18.5%/22.0%(较2019年同期各下降11.5%/20.3%),客座率较2019年各下滑8.9/10.0个百分点至83.7%/76.9%。

上海机场吞吐量过去十年中复合增速5.3%,今年以来仅恢复至2019年的56%。与航空运输密切相关的机场在疫情之后的恢复速度相对更慢。我们以上海机场为例进行分析,上海作为国际枢纽能从一定程度上反映全国机场的经营情况。从旅客出行角度看,2020年疫情之下上海机场旅客吞吐量仅为6164.2万人次,同比下滑49.4%;2021年1-10月旅客吞吐量为5758.8亿人次,仅为2019年同期的56%,累计同比增长13.3%。2015-2019年上海旅客吞吐量一直保持5.3%的复合增速稳步增长,同时每年1-10月吞吐量占全年比例基本稳定在84%,因此预计2021年全年客运量为0.69亿人次。如果2022年能够恢复到疫前的增长水平,即相比19年增长5.3%,那么2022年客运量有望达到1.28亿人次,相比2021年有望增长86%。

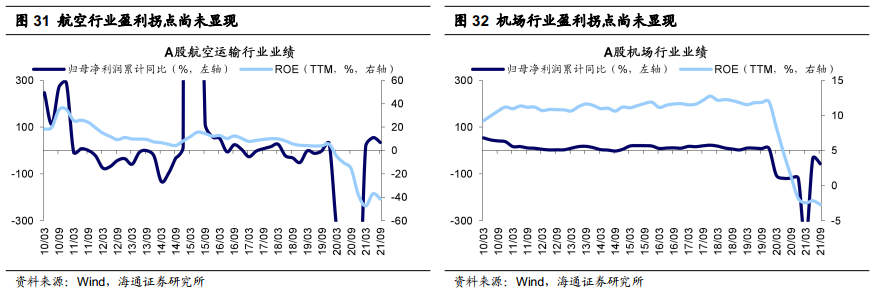

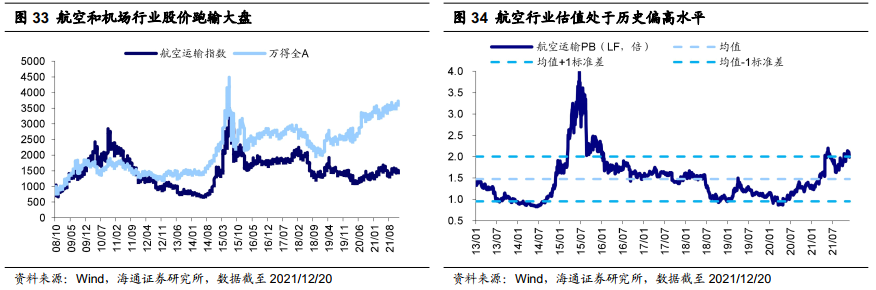

航空和机场行业业绩恢复速度较为缓慢,估值处于中高水平,基金配置比例偏低。从盈利增速的回升幅度来看,20Q2航空板块营收和归母净利润累计同比达到低点-53.6%/ -551.9%后逐步回升至21Q3的23.0%/34.6%,营收两年年化同比为-22.6%;20Q2机场板块营收和归母净利润累计同比达到低点-46.3%/-118.5%,21Q3为-4.0%/ -56.4%,营收两年年化同比为-27.3%,业绩增速拐点尚不明显。从盈利能力的修复程度来看,疫情之后航空和机场板块ROE持续下滑,21Q1才达到低点-47.4%/-2.4%,处于亏损状态,21Q3依然在亏损(-41.5%/-2.7%),而10-19年中枢水平为10.2%/ 11.5%。可见,航空和机场行业受制于客流量难以恢复,上市公司盈利修复速度较慢。从市场层面看,疫情后的低点以来航空和机场行业指数涨跌幅为30.2%和-17.3%,航空板块表现较强,但均低于万得全A指数的48.2%。估值方面,目前航空和机场板块PB为2.0和2.2倍,2013/01以来自下而上的分位数为88.5%/39.8%,航空估值偏高而机场估值中等偏低。基金配置方面,21Q3公募基金超配航空板块,但超配比例仅0.05个百分点,同时基金低配机场板块,低配比例为0.21个百分点,整体看公募基金对航空和机场的板块的配置力度依然不大。

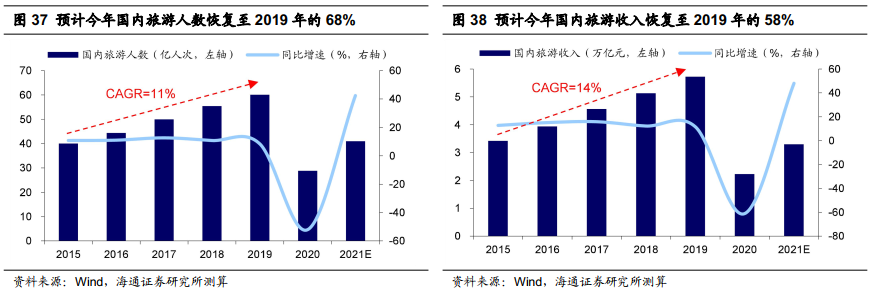

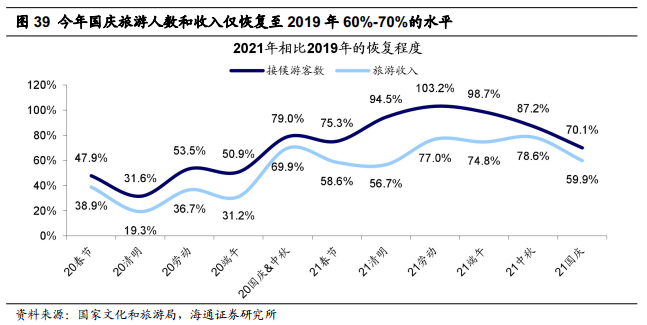

受制于国内疫情反复,今年国庆旅游行业景气度仅修复至2019年的60-70%。基于远行、社交和异地生活体验的旅游经济对疫情较为敏感,因此受到的冲击是前所未有的。2020年国内旅游人数为28.8亿人次,同比下降52%;实现收入2.2万亿元,同比下降61.1%。但是随着疫情得控,全国旅游市场逐步复苏。从旅游人次和收入的恢复程度看,今年清明分别恢复至2019年同期的94.5%和56.7%,五一劳动节恢复至103.2%和77.0%,端午节恢复至98.7%和74.8%,中秋节恢复至87.2%和78.6%,国庆节恢复至70.1%和59.9%,可见局部地区疫情反复依然制约旅游行业的复苏程度。此外,根据中国旅游研究院,20Q1旅游经济运行综合指数(CTA-TEP)下降至68.95的低点后开始稳步上升,2021年上半年回升到106.05点,相较2020年上升33.73点,正在步入景气通道,但依然低于2019年同期的118.2点。2015-2019年我国旅游业持续稳步发展,国内旅游人数和旅游收入的复合增速为分别为11%和14%。根据中国旅游研究院预测,2021年国内旅游人数41亿人次,国内旅游收入3.3万亿元,分别比2020年增长42%和48%,仅恢复至2019年的68%和58%。如果明年疫情得控、行业增长能够恢复至疫前水平,即旅游人次和收入分别相比2019年增长11%和14%,则预计2022年国内旅游人数有望达66.5亿人次,旅游收入有望达6.5万亿元,相比2021年分别增长62%和97%。

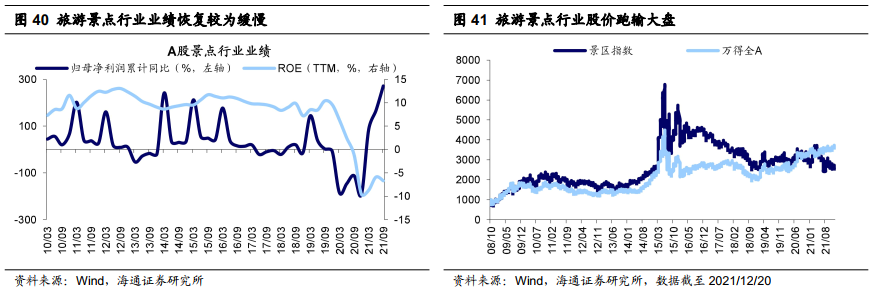

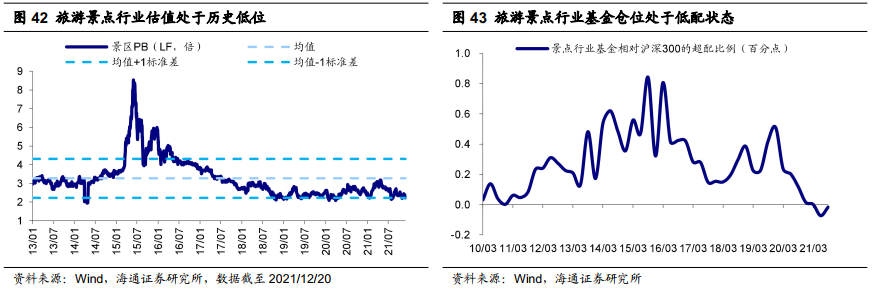

旅游行业业绩恢复较为缓慢,行业估值和基金配置比例均处于低位。从盈利增速的回升幅度来看,旅游景点板块营收和归母净利润累计同比从19Q4的-6.1%和-7.0%下滑至20Q1的-79.1%和-184.8%,21Q3回升至58.6%和271.6%,营收两年年化同比为-25.6%,与疫情前水平相差依然较大。从盈利能力的修复程度来看,疫情之后旅游景点板块ROE持续下滑,从19Q4的9.6%下滑至20Q4的低点-9.5%,陷入亏损的状态,21Q3依然在亏损(-6.7%),而10-19年中枢水平为9.9%。可见,旅游景点行业景气度复苏不充分使得上市公司业绩恢复速度较慢。而从市场层面看,疫情后的低点以来景点行业指数整体宽幅震荡,累计下跌6.6%,落后于万得全A指数的48.2%。估值方面,目前景点板块PB仅为2.3倍,2013/01以来自下而上的分位数仅为7.3%,整体估值偏低。基金配置方面,20Q1疫情发生后旅游景点板块的基金超配比例开始持续下滑,21Q3公募基金低配旅游景点板块0.02个百分点。

风险提示:国内外疫情反复影响消费服务复苏,国内外宏观政策收紧。

(文章来源:海通策略)

文章来源:海通策略