核心结论:①长期看利润增长是驱动股价上涨的主要力量,中短期看A股ROE高点和牛市指数高点基本一致。②借鉴历史经验,这轮ROE回升周期预计将持续至22Q1,二季度后步入下行阶段,预计22年A股归母净利同比为5%。③结构上,预计22年大盘股净利增速高于中小盘股,利润分布整体从上游向中下游传导,铜、油、猪是结构性亮点。

盈利:大盘和中下游较优

——2022年A股展望系列2

在《风格:大盘与价值略优——2022年A股展望系列1-20211210》中,我们分析了今年市场成长风格延续了19年以来的强势,而市值风格则从大盘持续占优略向小盘均衡,展望明年A股的市场风格偏向大盘与价值。本文作为2022年A股展望系列2,主要对A股的盈利进行分析,今年盈利处于回升期,展望明年,我们预计A股ROE将在明年一季度高位回落,盈利开始步入下行周期,结构上大盘和中下游较优。

1、为何判断盈利周期非常重要?

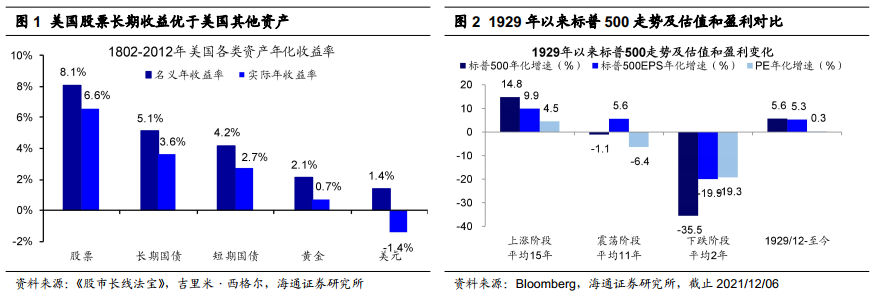

长期看,中美股市经验显示盈利是股价之母。迄今为止美国股市已有200多年历史,根据《股市长线法宝》,对比分析1802-2012年美国大类资产年化收益率,考虑利息再投资的情况下,股票、长期国债、短期国债、黄金、美元的名义年化收益率分别为8.1%、5.1%、4.2%、2.1%、1.4%,扣除通胀后的实际收益率分别为6.6%、3.6%、2.7%、0.7%、-1.4%,美国股票长期收益率远超过其他的大类资产。那么,美股如此优异的表现到底是源于什么呢?我们从整体美股和代表性指数两个角度来分析。在整体美股方面,约翰·博格在《长赢投资》中将股票收益分解为投资收益和投机收益,其中投资收益由股息收益和收益增长构成,对应企业的盈利能力。文中统计1900年以来每10年的收益数据显示,投资收益仅在1930年代大萧条时期出现负值,其余时间基本稳定在8%~13%之间,平均值为9.5%,其中股利回报均值为4.5%,盈利增长回报为5%,企业通过经营创造的收益相当稳定。从代表性指数角度看,1929年以来标普500指数年化增速为5.6%,EPS为5.3%,PE(TTM,下同)为0.3%,盈利是驱动股价上涨的核心动力。

A股市场亦是如此,过去三十年上涨全靠盈利。统计最早1991年7月以来的数据,上证综指指数年化增速为11.4%,EPS为19.7%,PE为-6.9%,盈利成为驱动股价的绝对主力。但是,考虑到早期A股数量较少,市场供不应求,所以股票普遍估值较高。自1996年以来我国开始实行涨跌停板制度,当时A股已有至少400多家上市公司,以此为起点来分析盈利对A股的贡献。1996年以来上证综指指数年化增速为7.5%,EPS为9.2%,PE为-1.5%,盈利仍是驱动股价上涨的核心动力。进一步地,2005年4月29日我国启动了股权分置改革试点,这时A股已经有上千家公司,以此为起点来分析盈利对A股的贡献,2005年以来上证指数年化增速为4.5%,EPS为5.8%,PE为-1.2%。可见,中美股市历史经验均显示,盈利是驱动股价上涨的绝对力量,可谓是股价之母。

中短期看,A股ROE高点和指数高点基本一致。在《牛市高点看哪个指标-20210621》中我们回顾过历史,指出历次A股牛市均始于流动性宽松,市场的起点基本都出现在M2同比的低点和10年期国债利率的高点之后,而到了牛市后期,宏观流动性的重要性下降,企业盈利趋势决定牛市行情的延续性,指数高点通常与盈利指标高点基本一致,比如05/06-07/10牛市期间,上证指数高点在2007/10,ROE(TTM,下同)高点在07Q4;08/10-10/11牛市期间中小板综高点在2010/11,ROE高点在10Q4;12/12-15/06牛市期间创业板ROE高点在15Q4,但由于清查配资等去杠杆因素,创业板指在2015/06出现高点。

2、预计2022年A股净利润同比为5%,ROE高点在22Q1

从年度看,预计2022年A股归母净利同比为5%。在此,我们用两种方法来预测A股明年业绩:第一种是自上而下法,由于工业企业利润与全部A股剔除金融后的归母净利润有较好的拟合性,我们可以通过预测工业企业利润的变化来间接预测A股利润的变化。而工业企业利润我们可以拆解成量(工业增加值)、价(PPI)以及率(工业企业营业利润率)三因子。其中工业增加值和PPI可以用来拟合工业企业营收增速,而营收和利润率又可以进一步用来拟合工业企业利润增速。由于营收利润率在绝大多数情况下和营收增速的变动方向是一致的,因此我们可以用宏观分析师对工业增加值和PPI的预测值来前瞻今明两年A股的业绩。第二种是自下而上法,即将行业分析师对公司业绩预测进行汇总。截止2021/12/10,Wind数据显示目前全部A股共有4655家公司,其中2333家公司已被券商分析师覆盖研究,家数占比达50.1%,这些公司21Q3累计归母净利润占比达95.0%,可见通过行业分析师覆盖的公司预测业绩汇总来推算A股业绩增速具有一定的参考意义。结合海通行业分析师对于各行业今年利润增速的前瞻以及wind行业利润增速一致预期等数据。综上所述,我们预计2022年A股净利润同比为5%,剔除金融净利同比为3%。

从季度看,我们认为这轮盈利回升周期还没结束,ROE将回升至22Q1。借鉴历史经验,2002年以来A股盈利已经历五轮完整的周期,按照ROE变化统计过去五轮盈利周期平均持续14.6个季度,其中上行周期持续6.4个季度,下行周期持续8.2个季度,其中前两轮盈利周期平均上行8.5个季度、下行6.0个季度,后三轮盈利周期平均上行5.0个季度、下行9.7个季度,这是源于2011年以来ROE趋势性下行拉长了下行周期。从时间上看,本轮ROE于20Q2见底,20Q3开始回升,至今只持续了5个季度,时间还不够。730政治局会议之后国内政策开始微调,货币政策边际放松,目前政策逐渐从宽货币走向宽信用,因此这次ROE回升预计可以持续7个季度,预计将持续至2022年一季度,达到10.2%左右。往后看,明年二季度后A股ROE大概率开始步入下行周期,这是因为历史经验显示通胀后期A股ROE将逐步恶化,具体而言:①2006-08年通胀周期CPI上行了25个月(06/04-08/04),PPI上行了28个月(06/05-08/08),通胀前期A股剔除金融ROE持续回升,从06Q1低点7.0%升至07Q4的16.0%,此后开始回落,截止08Q3通胀高点时降至13.5%。②2009-11年通胀周期CPI和PPI均上行了24个月(09/08-11/07),通胀前期A股剔除金融ROE持续回升,从09Q2低点7.5%升至10Q4高点13.6%,此后开始回落,截止11Q2通胀高点时降至13.0%。总体上,在通胀周期进入后期,A股剔除金融ROE开始步入下行周期。这轮通胀周期中,CPI同比低点是20年11月-0.5%,PPI同比低点是20年6月-3.7%,截止21年11月两者分别上行了12、18个月,按照历史经验每轮通胀周期持续2~2.5年,明年一季度后,这轮通胀周期将步入后期,届时A股ROE下行压力加大。此外,由于新冠疫情扰动,这轮盈利周期中,A股归母净利同比增速波动较大,从两年年化净利增速角度看,高点也在明年一季度。

3、2022年大盘股盈利占优,中下游盈利相对改善

根据前文分析,2022年A股整体盈利增速将较2021年下滑,但从结构上来看部分板块和行业的盈利增速可能相对占优,从而有望获得相对收益。我们将从市值大小、产业链上下游和细分行业等角度分析明年A股盈利的结构特征。

预计2022年大盘股盈利增速高于中小盘股。我们可以用沪深300指数成分股代表大盘股,中证500指数成分股代表中大盘股,中证1000指数成分股代表中小盘股。回顾历史,中小盘股的盈利弹性相对大盘股更大,即在A股盈利上行期中小盘股的盈利增速通常更快,例如09Q2-10Q1和16Q1-16Q4期间中证500及中证1000与沪深300归母净利润同比增速之差上升,而在A股盈利下行期大盘股的盈利相对稳健,例如10Q2-12Q1和17Q1-18Q4期间中证500及中证1000与沪深300归母净利润同比增速之差下行。今年上半年A股整体盈利加速上行,加之存在低基数效应,中小盘盈利增速大幅领先大盘股,21H1沪深300/中证500/中证1000归母净利润累计同比分别为32.7%/53.4%/56.0%,三季度A股盈利上行速度放缓,大小盘股的盈利增速差距开始缩小,21Q3沪深300/中证500/中证1000归母净利润累计同比分别为19.1%/37.5%/ 33.0%,中证1000的盈利开始落后于中证500。

展望2022年,随着A股盈利进入下行期,预计中小盘股的盈利比大盘股更快下滑。为了对各指数2022年的归母净利润同比增速进行预测,我们将各指数的成分股按照申万一级行业进行分类,然后参考我们对各行业2022年归母净利润同比增速的预测,计算出各指数不同行业成分股2022年的归母净利润并进行汇总,最后计算得到各指数2022年的归母净利润同比增速。沪深300指数成分股中金融板块盈利占比较高,而我们预计2022年金融板块归母净利润同比为9%,因此金融板块是2022年沪深300盈利的重要稳定力量,我们预计2022年沪深300指数的归母净利润同比增速为7%,高于全部A股的5%。中证500和中证1000指数成分股中周期行业盈利占比较高,受益于上游原材料涨价,今年以来周期行业盈利大幅高增,但是随着涨价因素的消退以及今年高基数的影响,我们预计明年能源与材料板块归母净利润同比增速为0%,这将会拖累中证500和中证1000指数的盈利,我们预计中证500指数2022年归母净利润同比增速为2%,中证1000指数为3%,均低于全部A股。

预计2022年盈利从产业链上游向中下游传导。回顾金融危机之后A股上游能源与原材料、中游制造、下游消费和TMT之间的相对盈利变化,可以发现PPI和CPI剪刀差与上游和中下游盈利增速之差、盈利占比之差和毛利率之差均呈明显的正相关关系,即当PPI和CPI同比之差下行时,盈利从产业链上游向中下游传导,中下游归母净利润同比增速相对走高,归母净利润占比逐渐提升,同时毛利率随之改善。而我们在年度策略报告《曲则全,枉则直——2022年中国资本市场展望-20211211》中分析过,今年以来,相较持续走高的PPI,CPI同比只是温和上行,这主要因为猪价持续下行抑制了CPI的上涨。展望2022年,猪价有望于二季度开始上行,CPI将有上行压力。因此,随着明年PPI与CPI的剪刀差逐渐收敛,从而上游和中下游之间的盈利差有望缩小,中游制造、下游消费和TMT的盈利相对更优,其中下游消费改善或最为明显。我们预计2022年中游制造板块归母净利润同比增速为6%,下游消费为13%,下游TMT为15%,明显高于上游能源与材料的0%,也都高于全部A股的5%;2022年上游能源与材料板块归母净利润占全A非金融的比例从2021年的50%下降至48%,中游制造保持稳定,下游消费从19%上升至21%,下游TMT从8%上升至9%。相应的,预计明年上游能源与材料的毛利率走弱,而中游制造、下游消费和TMT的毛利率有望改善。

预计2022年上游的铜和油、下游的猪是结构性亮点。尽管我们预计2022年上游能源和材料盈利下滑,但并不意味着上游各行业会全面下行,我们认为铜和原油可能是结构性亮点,主要逻辑在于全球经济复苏推动国际定价的大宗商品价格上行。国际定价的CRB、铜等大宗商品价格取决于全球需求和流动性,根据IMF的预测,2022年全球GDP同比增速有望达4.9%,其中美欧等发达经济有望成为海外经济复苏的领头羊,预计美国、欧元区22年GDP增速将达5.2%、4.3%,较20和21年的两年平均增速1.3%、-0.7%均有较大回升。因此,预计国际定价的铜、原油等大宗商品将迎来基本面驱动的第二波上涨。根据海通行业分析师的预测22年LME铜现货价均值将升至12000美元/吨,较21年以来均值9304美元/吨明显上升;布伦特原油现货价格均值有望升至75美元/桶,较21年以来的均值70.8美元/桶有所上升。在此基础上,我们预计2022年铜归母净利润同比为50%,石油石化归母净利润同比为15%。

同样地,尽管中下游受益于PPI-CPI剪刀差收敛,但并不是中下游各行业盈利均会占优,我们认为生猪产业链是结构性亮点,主要逻辑在于明年猪周期有望上行。回顾06年以来的猪周期,可以发现猪价下行进入筑底阶段时,猪价走势往往呈现“W”型底,如09/01-10/07、14/01-15/07、18/01-19/03。本轮20年7月开始的猪价下行过程中,养殖户亏损幅度远超此前两轮猪周期,外购仔猪、自繁自养生猪最大亏损分别达1571元/头、771元/头。巨额亏损之下,能繁母猪存栏或已在今年7月迎来拐点,开始去化进程:能繁母猪存栏同比从6月的25.7%降至7月的24.5%,10月进一步下滑至6.6%,能繁母猪存栏7月环比为-0.5%,这是19年9月以来能繁母猪存栏首次出现下降,10月环比降幅扩大至-2.5%。结合养殖户亏损情况和能繁母猪存栏量变化,我们判断猪价低点可能出现在明年的二季度附近,从而带动生猪产业链盈利回升。我们预计2022年动物疫苗归母净利润同比增速将达20%左右,畜禽养殖和饲料将扭亏。

风险提示:国内外疫情反复影响经济复苏,国内外宏观政策收紧。

(文章来源:海通策略)

文章来源:海通策略