核心结论:①长期看我国投资者资产配置望持续向权益迁移,2019年牛市以来居民、机构配置权益力度已明显上升。②短期内股市资金进出与市场牛熊周期更相关,牛、熊市资金大幅流入、流出,震荡市资金进出平衡。③A股长牛格局未变,2022年是休整蓄势阶段,预计全年股市资金供求偏平衡。

股市资金供求偏平衡

——2022年A股展望系列6

自21年12月11日年度策略报告《曲则全,枉则直——2022年中国资本市场展望-20211211》发布以来,我们相继发出2022年A股展望系列报告,对2022年的市场风格、盈利以及相应的投资机会做出展望。本篇报告将从资金面的角度出发,对2022年的资金供需整体格局进行分析。

1、长期:我国投资者资产配置正在向A股迁移

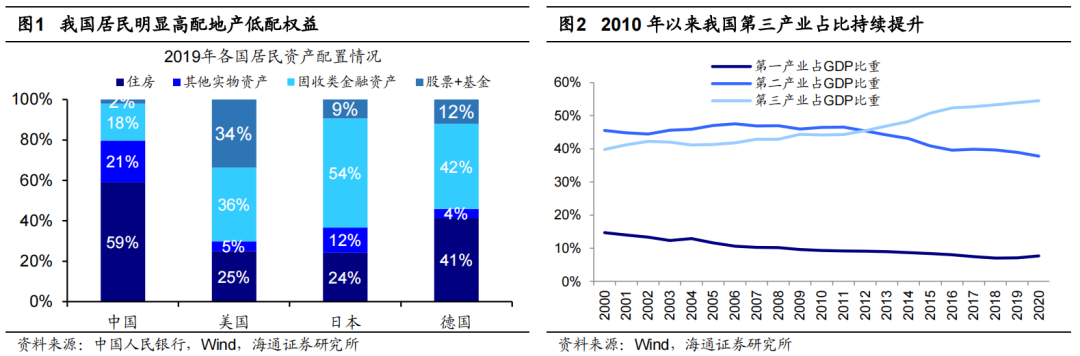

产业和人口因素助推我国居民资产配置向权益转移。从长期维度看,过去长久以来我国居民的资产配置结构明显重房产轻权益。对比各国居民的资产配置情况,2019年我国居民的权益类(股票、基金等)资产配置比例仅为2%,远低于美国的34%、德国的12%、日本的9%。19年初以来我们在《现在类似2005年-20190217》、《我们终将俯瞰现在——再论当前中国类似1980年代美国-20191217》等多篇报告中指出,长期看我国居民资产配置有望趋势性地从房市转移至股市,核心原因是前期促使居民超配地产的两大因素正在发生转变:一是产业因素。在过去我国是工业化经济,地产链是我国经济中的主导产业,因此我国融资结构也明显偏向间接融资。而进入2010年之后我国产业结构开始转型,因此我国的主导产业正从过去的以地产为主转向以科技服务业为主,整个社会的融资结构也将从以银行信贷为主导转变为以股权融资为主导。二是人口因素。2000年我国人口的平均年龄为31岁,按照人口年龄周期,25-39岁为住房的刚需人群,因此过去我国居民买房有很大的刚需原因。但是截止到2020年,我国人口平均年龄已达38.8岁,人均住房面积约39.8平方米、接近世界中等水平,居民对地产的刚需配置力度将趋势性下降。

2019年来居民资金入市趋势明显。长期看我国居民增配权益资产的大浪潮已来,回顾过去近三年的居民资金入市情况,可以发现相比上轮牛市,本轮牛市中居民资金在整体入市资金中的占比已明显增加。我们测算(测算方法详见后文)得到14-15年期间居民资金在股市资金流入项中的占比不到50%,而19-21年期间约6成的资金流入来自于居民端。尤其是21年市场整体赚钱效应不明显的情况下居民资金仍在积极入市,前三季度居民通过银证转账入市的资金规模已达2800亿元,此外从上交所公布的开户指标看,21年前11个月A股新增开户数接近3100万户,在03年以来的历史中仅次于15、16年。同时21年(截至2021/12/27)偏股型基金发行规模已达2.2万亿,创下有史以来的新高,基金大量发行背后的主力便来自于居民的资产配置力量。进一步将居民资金进行拆分,可以发现居民借道公募基金入市的趋势在不断强化:19年来居民入市资金中约80%来自公募基金,而14-15年期间这一比例只有约10%。

未来随着非标资产量价齐跌,长线资金将加强对权益资产的布局。再看机构投资者,和美国做横向对比,可以发现我国长线资金对权益的配置比例同样较低,例如截至2020年美国的保险类资金(包括养老金和商业保险)投权益的比例约为40%,而我国险资不到10%。我们在《险资“资产荒”再现-20191021》和《从房市到股市:房地产税改革试点助力配置迁移-20211118》等多篇报告中分析过,长期以来我国险资和银行理财等长线资金低配权益,背后的原因之一是过去我国非标资产收益高风险低,因此在险资和银行理财中的配置比例较高。而2018年以来在资管新规和打破刚兑影响下非标资产的规模已经在不断压缩,社融中委托和信托贷款的存量规模已经从18年初的22万亿元降至21年11月的不到16万亿元。此外随着刚兑信仰逐步打破,非标资产收益率也进入下行通道,目前代表非标收益率的非证券类信托产品平均预期年化收益率已经从18年底的8.2%逐步下降至21年9月的6.6%。往后看,房地产税改革试点的推行或将使得我国机构投资者配置非标资产的空间进一步缩小,届时权益类资产有望成为长线资金收益率的另一个增长点。

19年以来长线资金积极布局权益资产的趋势日渐明显。对于银行理财而言,随着资管新规过渡期进入最后的倒计时,银行理财产品净值化转型也接近尾声,银行理财登记中心数据显示截至21年9月底银行理财市场净值化比例已超86%。理财产品的净值化管理对银行和理财公司的投资能力提出了更高的要求,然而受制于投研水平相对不足等问题,目前来看银行理财自身配置权益资产的比例并未明显增加,截至21年年中银行理财的资产配置结构中权益类资产的占比约为4%,其中配置于纯股票资产的比例会更低一些。但值得关注的是,《中国银行业理财市场半年报告(2021年上)》中指出,目前银行和理财公司正在通过发行FOF类产品加强权益类资产布局。去年年初时银行及理财公司FOF型理财产品存续规模不到200亿元,在整体净值型理财产品中的占比仅约0.1%,到了21年6月时规模已经迅速扩张至1144亿元,占净值型理财产品整体规模的比重也升至约0.6%,其中股票型基金+混合型基金规模合计占投资公募基金规模的37%。与之类似,本轮牛市以来险资的资产配置同样呈现了偏向权益资产的趋势,19-20年期间A股市场赚钱效应较好的背景下险资权益投资的占比从11.7%提升至13.7%,21年年初以来虽然占比有所下降,但从历年的仓位均值看,21年险资权益资产配置比例仍高于18和19年的平均水平。

2、短期:微观资金入市节奏跟行情密切相关

长期看我们认为我国居民和机构投资者资产配置向权益迁移是趋势性的,但短期视角下股市里微观资金的流入流出仍存在波动,回顾历史可以发现资金入市的节奏和市场行情密切相关。

微观资金面的测算方法:自下而上分项加总。我们从流入流出两个方向对资金进行分项汇总计算:

①流入股市的资金主要有4个来源:散户资金(用客户交易结算资金余额来测算)、杠杆资金(仅统计场内的融资余额)、国内机构资金(包括基金、保险、社保等,其中对公募基金资金用基金份额、净值和仓位来估算,而私募基金、资管和保险类资金则用估算的持股市值变化代表资金流入流出)、海外资金(包括R/QFII与陆港通,其中外资高频数据用陆股通每日净买入来监测,低频数据用央行公布的境外机构和个人持有境内股票金额来衡量)。

②流出股市的资金主要有3个去向:IPO融资(万得有直接统计)、产业资本净减持(通过公司股东二级市场交易明细自行计算)、交易费用(融资费用、印花税和其他交易费用,其中印花税和其他交易费用分别从交易额中抽取1‰)。

此外,定增资金由于退出的主要渠道就是产业资本减持,因此不做单独统计。总体上,如散户资金、陆股通资金等存在直接统计资金变量数据的项目我们使用相应公开数据,而如资管、险资等没有直接资金数据的项目则用持股市值变化来近似其资金入场规模。另外对于公募基金而言,近年来基金配置港股的比例在不断上升,21Q3时股票型+混合型基金持股中港股的占比已达7%,因此我们在计算基金资金流入A股的规模时,会根据基金季报披露的港股仓位来剔除相应资金流入港股的部分。

资金面与牛熊周期的关系:牛市入,熊市出,震荡市紧平衡。我们在《现在类似2005年-20190217》等前期多篇报告中指出,用上证综指刻画,1990年以来A股已经经历了五轮牛熊周期,2019/01/04以来进入第六轮牛市。由于资金面的数据12年起才有完整的指标,因此我们重点分析下12年以来,即第五第六轮牛熊周期中股市资金面和行情的关系。

①12年12月-15年中牛市中月度资金净流入超3000亿元:第五轮牛市以创业板指刻画从12年12月开始,以上证综指刻画从13年6月开始,市场一路走牛直至15/06上证综指的5178点,12/12-15/06期间股市资金整体大幅净流入9.2万亿元,月均超3000亿元。

②15年中至16年初熊市中月度资金净流出约2300亿元:5178点后,上证综指一路下跌至2016/01/27的2638点,期间股市资金由前期的大幅流入转为大幅流出1.8万亿元,月均流出约2300亿元。

③16-18年震荡筑底阶段月度资金净流出约400亿元:上证综指2638点至19/01/04的2440点,市场整体维持震荡格局,资金净流出1.3万亿,月均净流出约400亿元。

④19年以来的牛市月度资金净流入约1700亿元:上证综指19年1月4日的2440点是第六轮牛市的起点,至今市场走势虽有波折,但整体处在中枢向上的牛市中。从资金面上看,19年初至21年底股市资金净流入约6万亿,月均流入约1700亿元。

资金面与牛市三阶段的关系:场外资金先观望、再进场、后涌入。我们在前期报告《牛市有三个阶段——20190303》中将牛市分为孕育期、爆发期、泡沫期三个阶段,以此为基础,我们回顾了历次牛市中各个阶段资金面的特征,得出的结论是,场外的增量资金在牛市孕育期尚在观望,在爆发期后期才开始入场,在泡沫期加速涌入。如12-15年牛市中,以创业板指来划分的牛市孕育期为12/12-13/04,以上证综指来划分的孕育期为13/06-14/03,爆发期为14/03-15/02,我们统计整个12/12-14/03期间的月均资金流入为500亿元,而14/03-15/02对应的月均资金流入为2200亿元,15/02-15/06期间月均值为1.5万亿。同样的规律也在05-07年以及08-10年牛市中出现,由于当时资金面指标尚不完整,我们用别的指标进行替代,资金面的特征在这两年较早的牛市中依旧存在,详细分析见前述报告《以史为鉴:牛市的资金入市节奏-20190703》。本轮牛市中以上证综指刻画的牛市孕育期为19/01-20/03,期间月均资金净流入值约为1100亿元,爆发期为20/03-21/07,对应的月均资金流入约为2000亿元,而21年7月至12月我们测算得到入市资金月均值约为2200亿元。

3、展望2022年:股市资金供求偏平衡

2022年全年收益率预期需略下调,预计整体股市资金供求偏平衡。正如前文所述,A股的资金面与所处的市场环境密切相关,因此在分析资金供求关系时需结合对市场走势的判断。在年度策略报告《曲则全,枉则直——2022年中国资本市场展望-20211211》中我们指出,当前我国类似于1980年代后的美国,经济转型的大幕已经拉开,长期股权投资时代徐徐展开,背后的核心驱动力源于产业结构升级将带来企业ROE的抬升,以及投资者资产配置结构向股市迁移。但参考过去美股和我国房市经验,可以发现长牛中也存在回撤休整,每隔3-4年便会发生一次。与此类似的,对于22年的A股,我们认为首先岁末年初的跨年行情值得期待,但从全年的视角来看,A股在经历19-21年三年上涨后或将在22年迎来阶段性的休整,背后是通胀高位和盈利周期性回落的双重扰动:

通胀方面,回顾2000年以来的典型通胀周期,CPI上行周期大约持续2年,PPI上行持续2-2.5年,当前这轮通胀周期中,CPI低点是20年11月-0.5%,PPI低点是20年5月-3.7%,截至21年11月仅分别上行12个月、18个月,从时间维度看,通胀上行周期还未走完。展望22年,我国通胀仍面临PPI和CPI两方面的压力。一方面在猪周期的影响下我们认为猪价可能在22年的二季度附近见底回升,或将推动CPI上行;另一方面22年随着美欧等发达经济体的复苏趋势进一步确认,国际定价的大宗商品仍存在进一步上涨的驱动力,PPI面临输入型通胀压力。同时商品的涨价将推升全球通胀预期,美联储加息预期升温,美债利率的中枢上移。美债利率上移叠加通胀的压力,我国国债利率或将难以下行,进而制约A股估值抬升。

盈利方面,2002年以来五轮A股的ROE上升周期平均持续6-7个季度,本轮ROE于20Q2见底,20Q3开始回升,预计将于22Q1见顶。22年二季度后A股ROE大概率开始步入下行周期,这是因为如前所述22年我国通胀压力或将进一步发酵,历史经验显示通胀后期A股盈利将逐步恶化。我们预计22年全年A股剔除金融净利同比为3%,全部A股为5%。

资金面上,21年A股整体的微观资金较为充裕,我们测算得到前11月股市资金合计净流入约1.8万亿,结合对市场运行节奏的判断,我们预计21年全年净流入规模有望近2万亿。而到了22年我们认为市场或将迎来长牛中的休整,因此在资金面上可以参考A股历史上的震荡行情,我们预计22年全年流入幅度相较21年或将大幅放缓,整体上资金流入流出项偏平衡,具体测算数据如下。

重点资金流入项目测算:2022年散户、内资机构和外资流入速度或将放缓。首先测算居民入市相关资金:19年以来居民资金加速入市,19-21年三年期间居民通过银证转账和购买基金的累计入市资金规模分别约为0.7、1.9和2.3万亿元。展望22年,虽然居民资产配置向权益转移的中长期趋势并未改变,但参考历史,居民资金入市的节奏也会随着市场环境改变。例如A股在经历了09、10年牛市后在11年迎来了较为明显的回撤,因此银证转账资金在09、10年两年净流入5300亿元后在11年大幅净流出5500亿元,而到了12年市场整体处于震荡行情中,因此全年银证转账资金流出幅度减小为约1700亿元。又比如偏股型基金在09、10年的发行规模分别约为3300、2000亿,而11年仅为1200亿,到了12年又放大至1600亿。展望22年,我们认为A股市场将迎来长牛中的休整,因此居民资金入市的节奏相较21年将有所放缓,但也不会像11年典型熊市时期那样大幅流出,叠加居民资金入市的中长期趋势仍未改变,综合来看我们预计22年全年银证转账和公募基金(含ETF)分别流入2000和8500亿元。

再看除公募以外的其他内资机构,21年年初以来多数机构的资金入市速度已明显放缓,我们预计22年机构资金将延续流入速度放缓的趋势。例如险资整体在19、20年的流入规模均超3000亿元,而21年预计仅为2000亿元,22年或将进一步降至1500亿元。外资方面,历史上人民币汇率是影响外资流入节奏的重要因素,21年年初以来人民币兑美元汇率持续走强,截至2021/12/27全年北上资金净流入已接近4200亿元,创历史新高。而到了22年美联储收紧美元流动性是大概率事件,这或将促使中美实际利差收窄,人民币汇率或出现一定的贬值压力。回顾历史,美元兑人民币汇率走高时外资流入速度往往会放缓,基于此我们预计22年外资流入规模为2500亿元。除此之外还有杠杆资金,融资余额的变动往往与行情走势高度相关,19-21年杠杆资金分别增加2600、4800和2700亿元,我们预计22年杠杆资金将结束净流入的趋势,全年或将净流出1500亿元。

重点资金流出项目测算:2022年注册制推进下股权融资持续发展,各项税费相较2021年或将明显回落。近年来资本市场改革持续加速,19年6月科创板开板,20年8月创业板实行注册制,21年11月北交所正式开市,随之而来的就是IPO数量和规模持续上升,19和20年IPO总规模分别为2500和4700亿元,21年全年有望达5900亿元。展望22年,北交所的定位是服务于专精特新中小企业,目前北交所个股的上市募集总额均值不到2亿元,因此预计22年股权融资规模相较21年的提升或有限,我们预计22年IPO规模为6000亿元。产业资本减持与股市行情密切相关,往往股市行情较差时,产业资本的减持意愿也会降低,如14-15年产业资本全年减持约为1500-2000亿元,而16-18年期间历年减持均只有500亿元左右,而19-20年的减持额分别约为2700、6000亿元,21年预计仅约为4900亿元。展望22年,目前22年全年个股解禁规模约5万亿,略低于21年的5.6万亿,我们认为22年产业资本减持规模将进一步降至3500亿元。股市税费主要包括三样:融资费用、交易费用与印花税。融资费用从杠杆资金产生,杠杆资金的预测参考前文,年化费率为8.35%。交易税费的预测要基于22年市场成交额的预测。21年年初以来全部A股日均成交额超1万亿,全年所有税费或为6400亿元。预计22年全年市场交易热情将有所降温,叠加前述的杠杆资金规模回落,我们推测22年所有税费金额约为4000亿元。

风险提示:资金面数据多为大致估算,与真实情况或有出入;部分数据的预测基于大势研判观点,或因未来行情改变而改变。

盈利:大盘和中下游较优——2022年A股展望系列2

价高者得1:谁受益于CPI上行?——2022年A股展望系列3

价高者得2:PPI里国际定价品——2022年A股展望系列4

如果疫情过去 消费服务景气如何?——2022年A股展望系列5

(文章来源:海通策略)

文章来源:海通策略