苹果是全球首家市值2万亿美元的公司,隔了16个月,市值又率先突破3万亿美元大关,苹果真的值这个价吗?

答案取决于你如何看待苹果过去15年保持空前增长的能力。在截至9月25日的上一财年,拜5G iPhone升级需求强劲之赐,苹果营收劲升33%,达到3,658亿美元。

但在这个爆发式增长之前,苹果也经历了销售增长只有个位数的一年,2019财年销售更是出现下滑。

看好苹果的理由在于,苹果已经建立了一个10亿iPhone用户的生态系统,这些用户会在服务上花钱,而且苹果在自动驾驶汽车和增强现实(AR)等未来性发展处于有利地位。

过去因为苹果销售增长严重依赖iPhone,导致股价遭投资者深度折价,但这个折价因素已经不复存在,因为苹果已经证明iPhone有如一个太阳系的中心,这个不断扩张的太阳系新增了Apple Watch和Apple AirTags等新产品,以及电视和健身课程等新的付费服务。

“苹果过去和现在都是一个难以置信的成长故事,稳稳建立在许多必买商品及日益扩张的服务组合之上。虽然几年前苹果股价是价值投资者的梦幻价,但我认为长期型投资者不应该将目前苹果接近纪录的高股价视为沽出讯号,”Gullane Capital Partners的管理合伙人Trip Miller说。

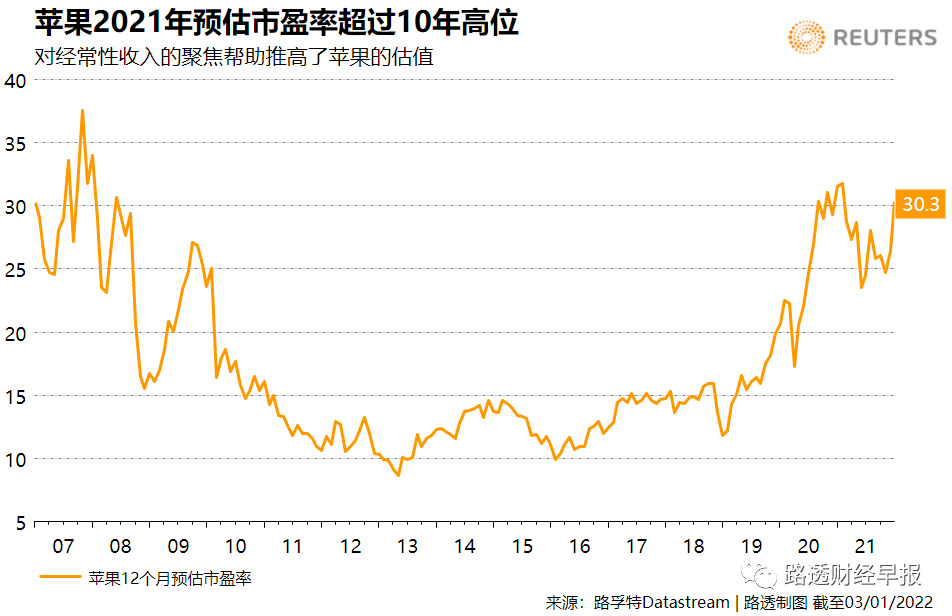

此外根据路孚特的数据,以12个月预期获利来看,苹果目前市盈率约为30倍,略低于2021年初的32倍,但仍处于2008年以来的高档。苹果股东Capital Investment Counsel的首席经济学家Hal Eddins说,在新冠疫情期间,苹果一直是一档“安全股”,投资者应该是预期苹果的假期销售成绩稳健。

Eddins说,苹果“似乎已经接种了疫苗,可以抵御Omicron的任何攻击”。“在这个水平我并不会自满,但只有一些糟糕的意外事件才能撼动这艘巨轮。”

一些分析师认为,苹果在未来几年有很大的增长空间,未来可能推出苹果汽车(Apple Car)等产品。

“我们看到苹果汽车的前景--这是苹果营收和市值翻倍的最清晰路径--促使投资者题材重新转向平台吸引力(10亿忠实客户)和长期可持续增长,”摩根士丹利分析师Katy L。 Huberty在11月的一份报告中写道。

**无法保证**

然而看跌的理由在于,苹果的用户基础增长以及它能从每个用户身上获取的收入正接近极限,不能保证未来的产品类别会像iPhone那样有利可图。

Bernstein分析师Toni Sacconaghi在12月给投资者的一份报告中警告说,苹果在增强和虚拟现实产品方面的前景光明,但到2030年此类产品可能只占其营收的4%。他写道,此外,这些设备的整体市场在2040年之前不大可能接近10亿台大关。

Sacconaghi还认为,“鉴于下一财年预期增长放缓”,苹果的股票“没有明显的增长催化剂”。他对该股的评级为“与大盘一致”。

另一个担忧是,苹果未来硬件上的付费服务能否锁定类似利润存在不确定性。其App Store应用商店的商业模式,即从店内数字商品的购买中获取佣金,已成为美国和欧洲拟议立法针对的目标。

可以肯定的是,苹果估值膨胀的主要驱动力之一是其在2018年决定从资产负债表中抽出当时近1,000亿美元的净现金,逐步实现净零现金的目标。

苹果从未明确过目标的最后期限,而这个目标一直很难达标,因为苹果不断地在赚钱。2021财年,苹果从运营中产生了1,040亿美元现金,并向股东返还了1,065亿美元。但在该财年结束时,净现金还有660亿美元。

Wisconsin Capital Management创始人、苹果股东Tom Plumb说,在当前美国反垄断监管机构的监管下,大型收购基本已无可能,苹果除了把现金回馈给股东,几乎没有太多选择。

“他们正在与每年有1,000亿美元现金流的事实作斗争,”Plumb说,“拥有这种现金流的公司你可不能做空。”

(文章来源:路透财经早报)

文章来源:路透财经早报