2021年,A股新股突破500家,以524家IPO数量,创下历史新高;首发募资超5000亿元,同样是历史新高。其中,制造业新股占比超过七成,4/5以上是民企。各地争夺上市公司排位赛中,广东再次拿走第一,浙江绝杀江苏;城市大对决中,上海领跑,杭州异军突起轻松赢下广州,紧逼深圳和北京。

524只新股里,截至目前有253家股价翻倍,平均涨幅153%,并诞生两只10倍股,展现了较强的赚钱效应。20只新股破发,占比不到4%,打新不再躺赢。

一级市场投资者中,老牌PE相对CVC有更高的胜率;券商投资业绩PK的话,中信证券无论是出手次数还是最终成绩,明显高于其他头部券商。而收获IPO的创业者队伍中,出现更多教授、博士团队,他们和白手起家的企业家、资本大鳄、职业经理人,共同编写着非同一般的财富故事。

2021年12月31日,随着汇通集团(603176)挂牌,2021年A股IPO完美收官,全年共计524家新上市公司,突破2020年438家的记录,创下历史新高。A股公司(含北交所公司)共计4685家,2021年新上市公司数量占总量比例为11.7%。

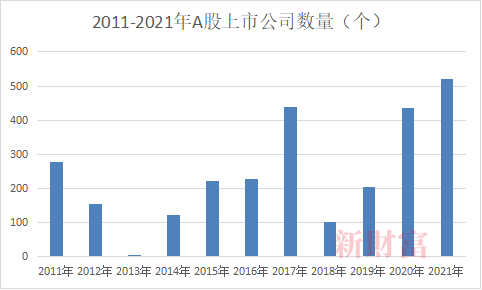

2021年内,每个月上市新股都超过30家。2月适逢春节,10月也有7天黄金周,数量虽有所回落,但也各有34家新股诞生。2021年上半年上市新股258家,下半年略增至266家,基本打平。4月IPO数量最高,达到57家;6月、7月、12月也均有超过50只新股上市(图1)。

图1:2021年各月IPO公司数量

数据来源:Wind,新财富整理(截至2021年12月30日)

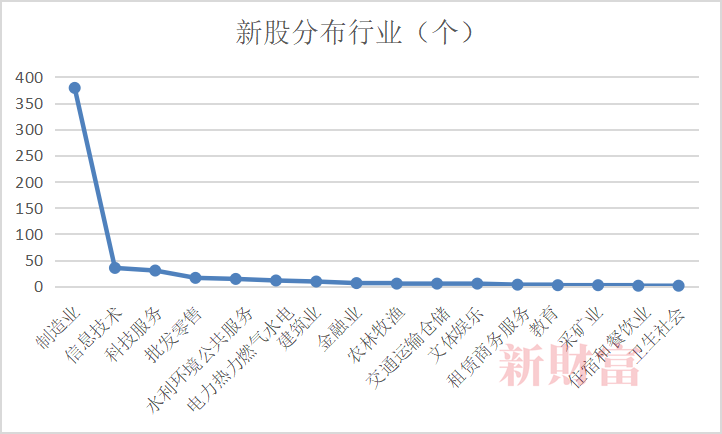

把时间周期拉得更长一点,2011-2020年这10年,A股累计新上市公司数量共计2185家,平均每年不到219家,多数年份在300家以下(图2)。2013年较为异常,只有两家公司曲线完成IPO,即美的集团(000333)、浙能电力(600023)。

图2:2011-2021年A股IPO数量

数据来源:Wind,新财富整理(截至2021年12月30日)

2013年9月,美的集团吸收美的电器(000527)实现集团整体上市。2013年12月19日,浙能电力通过发行股份换股吸收合并浙江东南发电股份有限公司上市,成为B股转A股的第一家公司。在自2012年11月至2013年12月长达14个月的时间里,A股实质暂停IPO,以至于当时一有重启IPO的消息,市场就如惊弓之鸟。

2021年也是A股首次在一年内发行新股超过500家的年份,并比2015年的222家多了302家或136%。

01

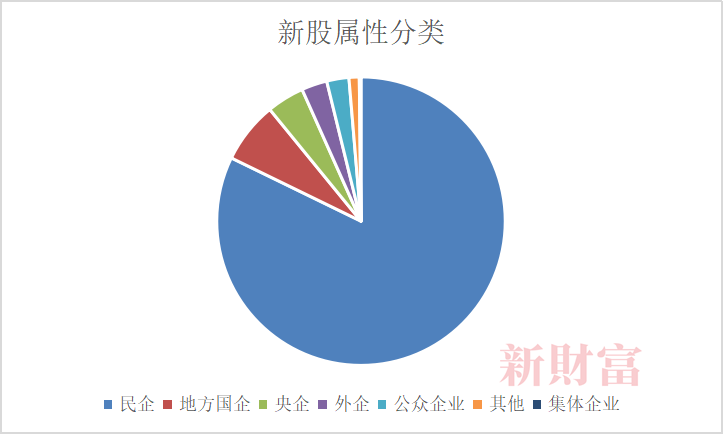

制造业占73%,民企超八成

按照证监会行业分类,这524家IPO公司多数来自制造业,共计379家,占比约73%,差不多是每4家新股就有3家是制造业公司。新股超过10家的行业是:信息技术行业35家,科技服务行业30家,批发零售行业16家,水利环境公共服务业14家,电力热力燃气水电行业11家(图3)。

图3:2021年新股分布行业情况

数据来源:Wind,新财富整理

少于10家IPO的行业分别是:建筑业9家,金融业6家,农林牧渔5家,交通运输仓储5家,文体娱乐5家,租赁商务服务3家,教育2家,采矿业2家、住宿餐饮业1家,卫生社会1家。

尤其是教育业和住宿餐饮业,一个是受制于“双减”政策,另一个受困于新冠肺炎疫情,大旅游行业复苏缓慢,让资本避而远之。原本计划在A股上市的亚朵酒店,转而奔赴海外,同样迟迟未有进展。

按照IPO公司的属性看,民营企业430家,占比高达82%;地方国有企业36家,央企22家,国资企业共计58家,占比大约12%;外资企业15家,公众企业13家,其他7家,集体企业1家,累计占比约6%(图4)。

图4:新股公司属性分布

数据来源:Wind,新财富整理

22家新上市的央企中,北京有8家,占比超过1/3。广东、湖南各有3家,湖北、江苏、上海等6省市各有1家。这和央企总部扎堆在北京也比较吻合。随着央企总部陆续撤离北京,未来上市央企来源地或更加均衡。

有意思的是,地方国企IPO第一大户并非上海,而是浙江,以6家拿走第一;广东也有5家,上海和山东各有3家,其他12个省市区各有1-2家。

民企新股,浙江和江苏并驾齐驱,都是79家,并列第一,拼得是难解难分;广东以74家排在第三。这也反映出,经济发达省份,民营企业较为活跃,这三省的民企新股共计262家,占比超过60%。上海以38家排第四;山东和北京各有28家,并列第五。民企超过10家的省份还有:四川16家,安徽15家,河南11家;湖南和湖北兄弟省各有10家。

按照新股所在的上市板块分类,2021年新推出的北交所,IPO公司达41家;创业板IPO公司达199家,科创板162家,上证主板88家,深证主板34家。创业板比科创板发行的新股多出37家,但上证主板比深证主板多54家。最终北上深三大交易所新上市公司分别是:41、250、233家。

02

浙江险胜江苏,杭州“完胜”广州

按照上市公司注册地归属分类,经济总量第一的广东省贡献92家新股,一马当先;浙江(87家)、江苏(86家),分居第二和第三,三大省再次组成第一梯队。江浙兄弟省杀得难解难分,在12月,两省还各有4家公司上市,最终还是浙江以领先1家完成“绝杀”江苏。山东以32家IPO排在第六,和其GDP总量高居全国第三,并不太匹配。

四大直辖市中,上海以48家IPO力压北京(40家),重庆(5家)和天津(3家)则远远落后于北上。

新股大于等于10家的地区有:安徽18家,四川18家,湖南14家,湖北13家,河南、福建各10家(图5)。

图5:新股居前的省市区

数据来源:Wind,新财富整理

陕西7家,河北7家,辽宁、吉林、江西各有5家。云南、贵州、广西、内蒙古各有2家。新疆、西藏、山西、宁夏、黑龙江、海南各有1家。

内地31个省市区,只有甘肃和青海在2021年没有产生新上市公司。整体来看,新上市公司数量与GDP规模之间呈现强相关关系。

如果以城市注册地维度看2021年新股数量,上海以48家新股居首,深圳则以41家新股险胜北京。广州则仅有16家新股,大大落后其他三个一线城市。新一线城市和二级城市中领跑者无疑是杭州,新上市公司35家,完胜一线城市广州,也足可以与北京媲美。

江苏省展现了强大的整体实力,苏州以20家IPO领衔,南京11家,无锡9家,常州8家。与多家省份只有1-2家新股形成强烈对比的是,江苏有10个县级市均贡献新股,其中张家港市就贡献7家新上市公司。需要说明的是,苏州、无锡新上市公司数量并不包含县级市,比如张家港就是苏州代管县级市,其7家新股并未计入苏州的20家内。江苏省的经济活力由此可见一斑。

03

募资净额首超5000亿元约是美股7倍,科创板力压创业板

最近10年中,2021年A股首发募资超5000亿元,比2020年多1533亿元或28%,也是大牛市的2015年1467亿元募资净额约3.4倍(图6)。

图6:2011-2021年A股首发募资变化

数据来源:Wind,新财富整理(截至2021年12月30日)

524家新上市公司总募资净额5056亿元,平均每家募资约9.65亿元。首发募资超过百亿元的公司有3家,分别是中国电信(601728)募资475亿元,三峡能源(600905)募资225亿元,以及百济神州(688235)募资216亿元。

百济神州也是新股中唯一在A股、港股和美股三地上市的公司。其在A股募资金额远远超过在港交所首发募资净额59.4亿元,以及纳斯达克首发募资9.4亿元。

北交所新股共募资73.2亿元,平均每家募资1.8亿元。科创板新股共募资1889亿元,平均募资11.7亿元。上证主板新股募资1557亿元,平均募资17.9亿元。创业板新股总计募资1330亿元,平均募资6.7亿元。深证主板新股募资212亿元,平均募资6.2亿元。科创板新股募资总额不仅力压创业板,甚至超过深交所(主板+创业板)募资总额(1542亿元)。

从交易所募资分布看,上交所新股总募资3446亿元,是深交所募资总额的2.23倍。北交所是中小企业聚集地,加上从11月15日才开始挂牌,募资总净额远远低于沪深两市;每家新股平均募资额大约是科创板的15%,或创业板的29%。

募资TOP10新股中,除了百济神州,科创板还有和辉光电(688358)、时代电气(688187)、大全能源(688303)、禾迈股份(688032)、天能股份(688819)入选;而创业板只有义翘神州(301047)进入前十。这也抬升了科创板公司整体和平均募资规模。

科创板公司虽然募资规模第一,但是大型央企和银行都选择在上证主板上市,因此上证主板公司平均募资额更高。例外的是,中国能建(601868)募资金额为-0.5亿元,是其合并吸收葛洲坝(600068),后者退市,重组后的新公司没有从市场募资,5000万元应该是财务费用。

需要注意的是,中概股2021年在美国资本市场首发募集资金净额大约777亿元,其中上半年36家公司上市,下半年只有3家上市。中资股2021年在香港资本市场首发募资净额1793亿元;境外市场合计为中国企业募资净额约为A股的一半,可见A股成为中国企业募资来源的主要战场(图7)。

图7:2021年中国企业在A股、港股、美股IPO募资净额

资料来源:Wind,新财富统计

04

新股平均资产94亿,ROE是所有A股4倍左右

截至2021年中报,524家新股资产总计49384亿元,每家公司资产平均大约94.42亿元。有7家公司总资产超过千亿元,其中有4家银行,沪农商行(601825)、重庆银行(601963)、齐鲁银行(601665)、瑞丰银行(601528)资产分别为10996亿元、6066亿元、4030亿元、1362亿元。

2020年则只有一家银行股新军厦门银行(601187),目前A股银行数量扩容至41家。

另三家资产千亿的均为央企,中国电信、中国能建、三峡能源总资产分别为7065亿元、4992亿元、1851亿元。按照正常上市进程,已经公布中签率的中国移动(600941),应该在2022年1月完成上市。先后从美股退市的中国电信、中国移动和中国联通(600050)将在A股会合。

总资产超过百亿元的新上市公司共计28家,超过50亿元的则共计51家。524家新上市公司总资产中位数为11.7亿元,资产低于10亿元的公司数量高达199家。北交所上市的恒合股份(832145)和锦好医疗(872925),总资产均不足2亿元。

2021年A股IPO公司的资产负债率平均值为33.2%,负债率超过50%的共计95家。如果不统计高负债率的四家银行,则新股平均负债率降至32.7%。资产负债率小于等于20%的公司共计150家,并有43家公司负债率小于10%。负债率最低的公司是线上线下(300959),只有3.4%,驱动力(838275)和海天瑞声(688787)负债率也低于5%。

524家公司净资产(所有者权益合计)总计15100亿元,平均每家净资产大约28.9亿元。净资产最高是中国电信3757亿元,中国能建以1478亿元次之,这两大央企也是仅有净资产超过千亿元的新股。

2021年前三季度,除去7家北交所公司未发布相关数据,其余517家新股累计实现归母净利润1165.7亿元,中国电信以233.3亿元成为“盈利王”,也是唯一盈利超过百亿的新股。盈利超过10亿元共有16家,超过5亿元共有37家,1亿元至5亿元盈利公司共计164家,5000万元至1亿元共计168家,也有16家公司亏损。

截至12月30日,524家公司总市值56287亿元,平均市值108.2亿元;所有A股总市值97.8万亿元,新股占比为5.7%,要低于股票数量占比。

还可以另一个角度看新股。

截至2021年中报,A股所有公司总资产为336.87万亿元,把高负债的41家银行总资产大约222万亿(总市值9.95万亿元)以及7家保险公司总资产19万亿去除后(总市值2.4万亿元),总资产大约96万亿元,剩余总市值85.4万亿元。

同时新股也去掉4家刚上市的银行,总市值5.49万亿元,总资产2.7万亿元。也就是说,新股公司平均每一块钱资产贡献超过2元市值,而所有A股公司每一块钱资产,只贡献0.89元市值,资产转化为市值的效率,新股是A股整体水平的2.2倍左右。

A股公司平均净资产收益率(ROE)为6.1%,新股平均ROE为24.3%,大约是前者的4倍。

05

首日破发20家,制造业受追捧,医药生物两极分化

“新股不败”神话在2021年被打破。统计显示,上市首日破发的新股共20家。破发超过10%的有8家,成大生物(688739)、迪哲医药(688192)、南模生物(688265)、百济神州分别以破发27%、22%、18%、16%列破发榜前四。

统计数据显示,新股首日平均涨幅为158%,近半公司即251家涨幅超过100%,这也意味着无涨跌幅限制的创业板、科创板、北交所公司上市首日实现翻倍成为常态。有3家公司首日股价涨幅超过10倍,即读客文化(301025)涨1943%,纳微科技(688690)涨1274%,力量钻石(301071)涨1112%(表1)。

整体看,科创板新股平均涨幅191%,破发8家;创业板新股平均涨幅198%,破发同样有8家;深市主板公司平均涨幅44%,只有运机集团涨幅为37.5%,未能打板。沪市主板公司平均涨幅42.4%,中国电信、沪农商行、太和水(605081)、九丰能源(605090)、四方新材(605012)、神农集团(605296)、福莱蒽特(605566)、德昌股份(605555)未能涨至44%。

虽然首日涨跌幅同样不受限制,但北交所新股首日平均涨幅为72.7%,远远低于创业板和科创板,这应该也和多家北交所新股从精选层转至北交所有关,此前它们已经过二级市场检验。

而从创新层直接转至北交所公司的10只新股,首日股价都实现翻倍,平均涨幅约200%,超过科创板和创业板新股首日表现。同时,北交所首发10股首日表现,比创业板开板28股平均涨幅102%,科创板开板25股平均涨幅140%更优异。

按照申万行业分类,首日翻倍的251家新股中,数量较多的行业包括:机械设备公司49家,电子30家,医药生物27家,电力设备25家,基础化工18家,汽车16家,计算机13家,环保13家,建筑材料和国防军工10家。在国家强调高端制造和硬核科技大背景下,制造业新股受到投资者追捧。

有色金属行业的10只新股,有8只首日翻倍,占比达到80%,考虑到其余两家公司鑫铂股份(003038)和永茂泰(605208)在沪深主板上市,但是首日也以顶格44%涨幅收盘,如果在创业板或科创板上市,有色金属10家新股有可能全部翻倍。

而生物医药新股首日涨跌“两极分化”现象较为严重,虽然59只新股平均涨幅为181%,超过新股平均涨幅(158%),但新股破发前四也全部来自医药生物公司;医药生物行业新股占比为11%,但其中8家破发,占新股总破发公司数量的4成,破发比例明显偏高。

9只家电新股,首日平均涨幅为148%,低于新股整体平均涨幅。但在科创板上市的三只家电股,倍轻松(688793)、极米科技(688696)、九联科技(688609)首日涨幅分别为525%、296%、239%。三巨头美的集团、格力电器(000651)、海尔智家(600690)长期把持家电传统赛道,但细分赛道中智能家电概念股,仍旧是稀缺标的。

首日三只10倍股中,读客文化主营业务为图书策划与发行及相关文化增值服务,实际控制人是华楠、华杉兄弟。读客文化之所以能大涨,主要还是因为其发行价只有1.55元,中一签仅需要775元超低价,被市场冠以“蚊子腿”上市公司。

读客文化首日上涨近20倍,也意味着中签者若在高位清仓,也有15000元左右收益。2021年,A股整体赚钱效应不明显,对中小投资者来说,“蚊子腿也是肉”。

上市首日涨幅12.7倍的纳微科技,是国内纳米微球材料行业龙头,客户涵盖恒瑞医药、丽珠集团、复星医药等龙头药企。此前,微球材料基本依赖进口,成本居高不下,高性能国产化微球材料具有巨大市场潜力。

纳微科技主营产品的毛利率基本均维持在80%以上,聚合物色谱填料毛利率甚至高达91.45%,远高于同行业公司,其2020年归母净利润同比增长210%。解决“卡脖子”难题,利润增速惊人,这或许是纳微科技受到市场追捧的主要原因。

IPO前,高瓴资本持有纳微科技超4%股份,为主要投资方之一。首日涨12倍以上,这一单自然让高瓴大赚。

力量钻石主要从事人造金刚石产品研发、生产和销售,产品包括金刚石单晶、金刚石微粉和培育钻石等。人造金刚石作为重要超硬材料,终端应用主要包括工业和时尚消费两大类。近年,毛坯天然钻石产量不断下降,但全球钻石消费需求却不断增加,供需失衡趋势为人造钻石行业带来了机遇。

一日之涨跌具有偶然性,如果加上时间参数,就会与首日涨跌出现差异。

06

平均涨153%近200股翻倍,“牛股”密码是什么?

截至2021年12月29日收市,全部新股平均涨幅153%,略低于首日平均涨幅的158%;相对发行价涨幅超过100%的有253家,和首日翻倍的251家基本持平。至29日,A股今年总计股价实现翻倍共计341家,新股占比近3/4。

新股至12月29日的最新涨幅,超过首日涨幅共计193家,其他都弱于首日表现。

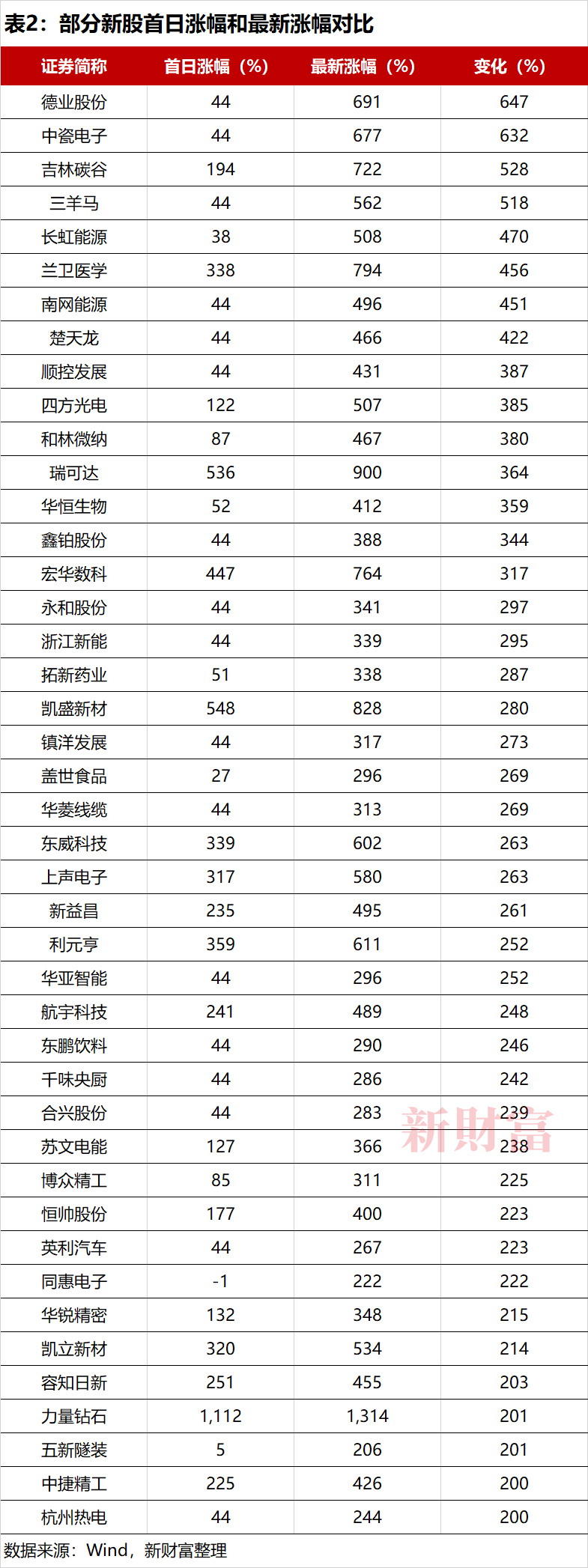

有43家公司最新涨幅“跑赢”首日涨幅达到200个百分点(表2)。德业股份(605117)中瓷电子(003031)首日受限于44%涨幅限制,最终涨幅变化还是以647个百分点领跑所有新股。首日破发的同惠电子(833509)最终也获得2倍以上涨幅。

相似还有五新隧装(835174),首日涨5%,到年底涨206%。而三只“10倍股”之一的力量钻石,较首日更上层楼,最终以超过13倍的涨幅,成为2021年新股“涨幅王”。

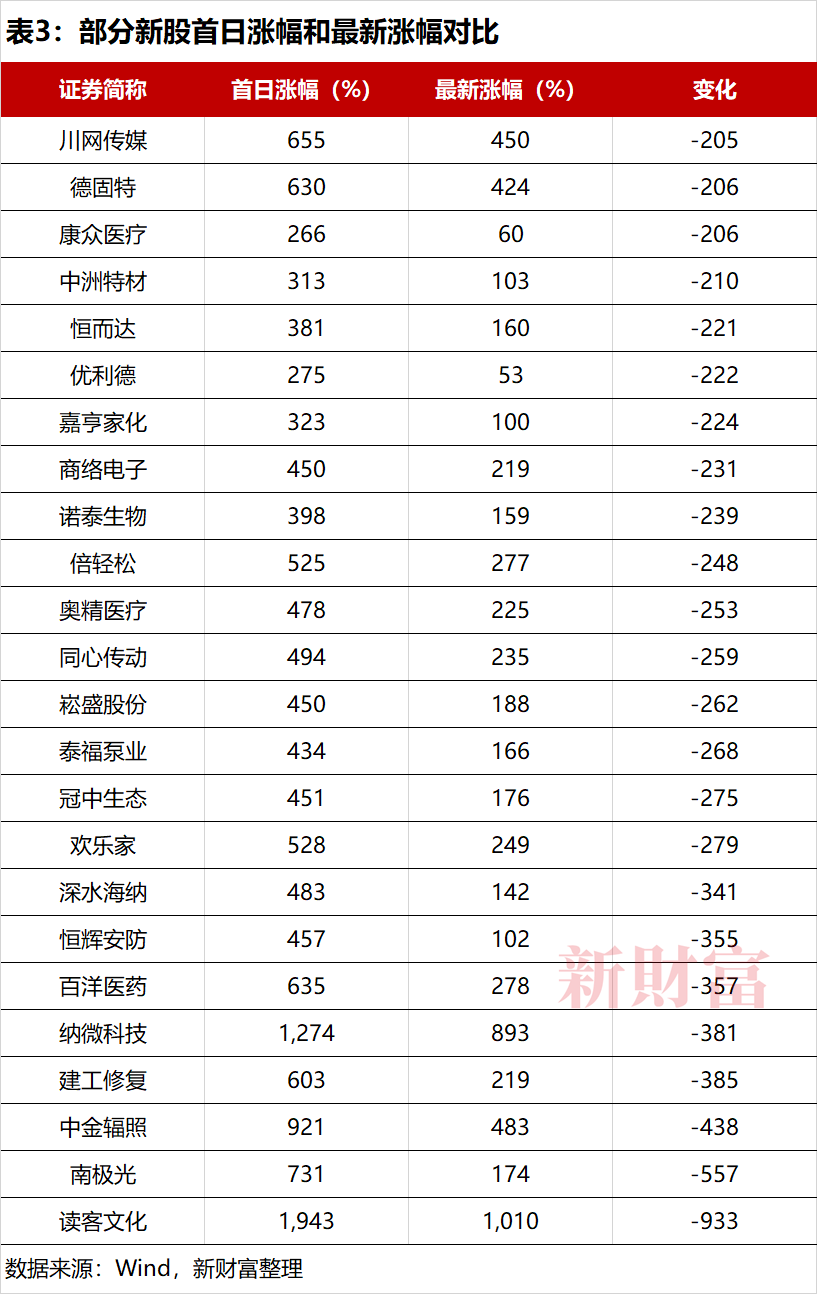

也有24家公司最新涨幅“跑输”首日涨幅超过200个百分点(表3)。读客文化年底涨幅比上市首日少933%,也是新股中最“弱”一个,但依旧成为10倍股。

至2021年末,破发新股增加到45家,破发超过20%达到10家。首日股价破发居前的科创板4股,最终有3只跌幅扩大,只有南模生物跌幅略收窄。

统计还显示,首日破发20股,最终破发还有14股,有七成破发的股票未能“翻身”,收复发行价(表4)。破发队伍中市值第一的中国电信,其首发日虽然涨35%,最终还是破发近5%。这也让市场对即将上市的中国移动捏一把汗,弃购资金超过7亿元。

沪农商行和重庆银行破发也超过10%。同惠电子首日小幅破发不到1%,至年末股价涨222%,是首日破发股中逆袭最成功的股票。

253家股价翻倍新股公司中,制造业公司有198家,占比78.3%;翻两倍以上的新股138家,制造业110家,占79.7%;翻4倍以上的新股共计49家,制造业39家,占79.6%。上述比例都高于新股中制造业公司比例(73%),进一步观察发现,最终股价上涨5倍以上的“牛股”共计23家,其中19家来自制造业(表5)。

所有新股ROE均值为11.2%。新财富按照2021年前三季度收入同比增长50%以上,净利润增长50%以上,ROE在10%以上,这三个维度进一步筛选,共计有63家公司上榜,占新股比例约为12%(表6)。

TOP63新股,营收平均增长96%,净利润平均增长275%,ROE平均值是22%,股价平均涨幅为269%,与净利润增速接近。全年股价“涨幅王”力量钻石收入增长107%,净利润增长271%,ROE为24.3%,三项数据每一项都在TOP63中都不是最高,但却较为均衡。

TOP63中唯一市值超过千亿元的大全能源,营收增长177%,净利润大增近800%,ROE也高达45%,堪称“全能王”。大全能源是光伏硅料公司,原材料涨价,使得上游厂商净利润增速明显高于营收增速。

事实上,A股光伏概念股65家公司,2021年初至12月29日,平均涨幅为63.5%,中值也有54%,远远跑赢大盘指数,其中更有18家股价翻倍。

在“碳达峰碳中和”战略下,光伏、风电、水电公司颇受投资者青睐。新股禾迈股份即处于细分的逆变器领域。12月28日,光伏组件公司晶科能源也拿到IPO批文,回归A股进入倒计时。阿特斯(CSIQ.O)、亚洲硅业、昱能科技等光伏公司也在排队。

预计A股总市值超过3万亿元的光伏概念板块还将在2022年继续扩容。

07

红杉系新股平均涨310%,PE“选股”比CVC更优

524家新股,八成以上是民企,这自然需要资本长时间培育,多家知名PE和CVC成为新股前十大股东。

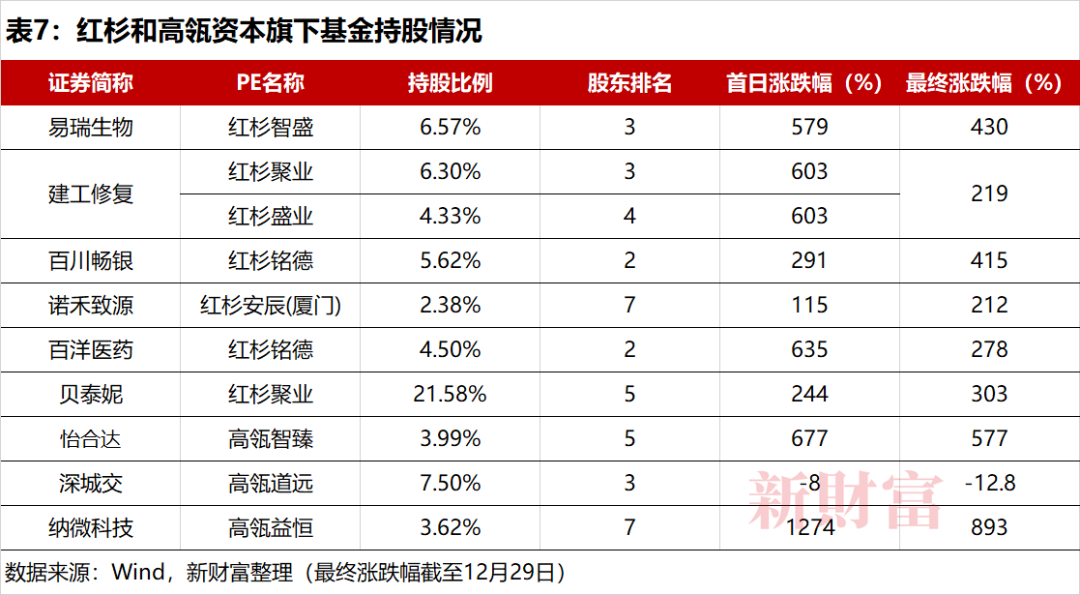

红杉资本系旗下基金,出现在6家新股的前十大股东中,其中建工修复(300958)有两只红杉基金投资;红杉聚业甚至是贝泰妮(300957)持股21.58%的第二大股东。高瓴系则是3家新股的前十大股东(表7)。

红杉和高瓴所投公司多数在创业板和科创板上市,除了深城交(301091)首日破发近8%外,其他都实现翻倍,高瓴更收获涨幅超过12倍的纳微科技。PE最终退出收益,取决于上市一年后解禁后的股价。

高瓴投的三只股票最新平均涨幅为486%,高于红杉持股的平均涨幅310%。不过红杉系投资的新股涨幅更为平均,且都超过两倍以上。

和PE主要追求财务收益不太一样,CVC更加注重增强产业生态。

小米长江同时成为利和兴(301013)和珠海冠宇(688772)第五大股东。利和兴的产品主要应用于移动智能终端和网络基础设施器件的检测和制造领域,公司客户包括华为、富士康、TCL、富士施乐、佳能等知名企业。

珠海冠宇主要从事消费类聚合物软包锂离子电池研发、生产及销售,同时布局动力锂离子电池,产品主要应用于笔记本电脑、平板电脑、智能手机、智能穿戴设备、无人机、汽车启停系统及电动摩托等领域。小米旗下基金投资这两家公司,依旧是着眼于其生态链布局。

漱玉平民(301017)是药品零售商,阿里健康为其5%以上重要股东,通过资本的纽带,双方合作会更加深入。阿里巴巴集团战略投资部董事总经理杨策在2021年12月16日获选为漱玉平民董事。

中铁特货(001213)主要从事小汽车、超限货物、鲜活易腐货物的运输,和京东物流(02618.HK)具有合作空间。看上中铁特货的还有物流设备供应商中集集团(000039),其通过中集投资持股0.9%;另外中集集团控股的中集车辆(301039)也是半挂车等特种车辆制造商,各方交叉的业务空间更大。中国黄金(600916)主要从事黄金饰品的设计生产,和京东系业务关联不大,实际上宿迁涵邦投资的公司业务类型也比较多样,主要集中在消费领域。

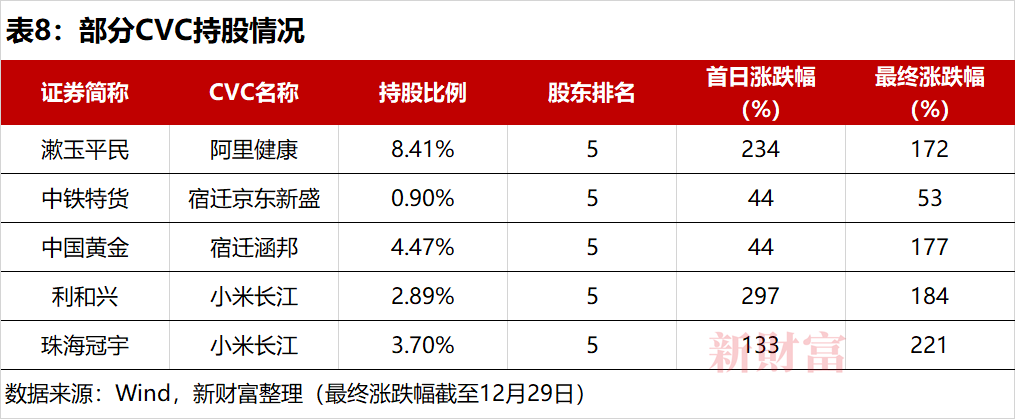

至12月29日,有意思的是,红杉、高瓴持有的新股平均涨幅368%,而阿里、小米、京东等CVC持有的新股平均涨幅为161%(表8),相比较而言,PE的投资浮盈率要高超过200个百分点。这很好理解,PE着眼于财务回报,投资时点一般更早,收益率更高,退出也会按照计划进行,重新释放资本进入市场,形成良性循环。

CVC江湖中叱咤风云的腾讯系,在本年度新股中却似乎“隐形”了。

08

中信证券大撒网,广发基金密集下注

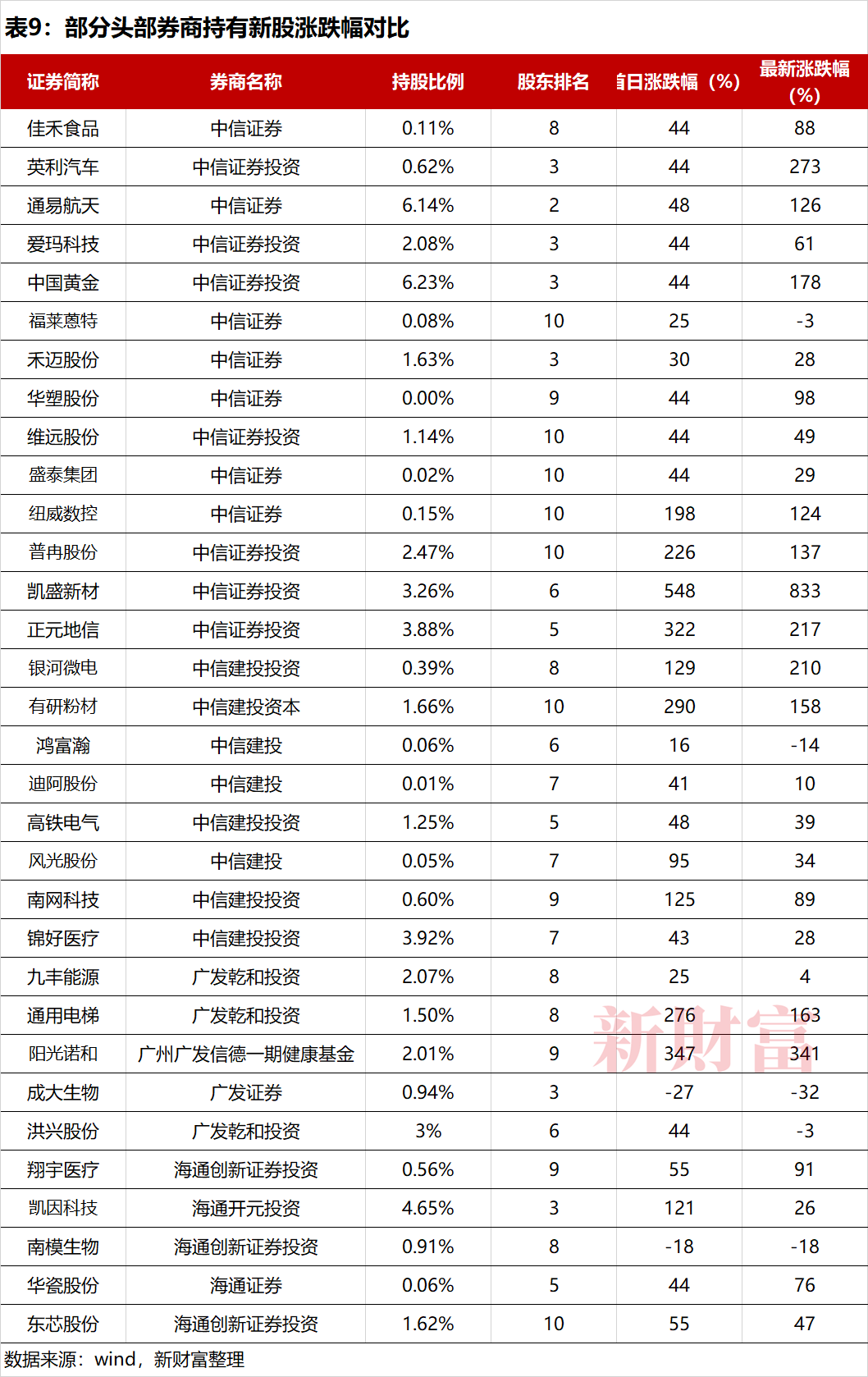

机构投资者有一支重要的力量即券商,它们要么直接下场,要么通过子公司投资,还有旗下私募股权基金,出现在多家新股前十大股东中(表9)。

新财富统计显示,中信证券(600030)和旗下中信证券投资有限公司成为14家新股的十大股东;而中信建投(601066)系的身影也出现在8家新股的十大股东中。

广发证券(000776)投资姿势多样,有直接投资,有通过子公司广发乾和投资,也有通过旗下广发信德私募股权基金,大手笔投资新股。海通证券(600737)也出手5次,且投资凯因科技(688687)较早,上市前通过海通开元持股约6.2%,上市后有所稀释,持股比例也有4.65%。

中金公司(601995/03908.HK)直接投资较少,通过和其他机构合作,投资科美诊断、霍莱沃、富信科技、青云科技、戎美股份、中科微至、嘉和美康、东芯股份等多家公司。

简单测算,中信证券投资的新股平均涨幅为160%;中信建投系平均涨69%;广发证券系平均涨95%;海通证券系平均涨44%。中信证券和广发证券所投新股表现领先中信建投、海通证券较为明显。大撒网、“选股”更好的中信证券,所投新股跑赢海通证券112个百分点。

券商在上市前入局,收益率大多有保证,旗下基金投资新股,退出时间也更灵活。2021年上半年,中信证券的自营业务收入超过134亿元,比经纪业务144亿元仅少10亿元,新股为中信证券全年业绩飘红作出了贡献。

09

新风尚:教授、博士纷纷创业

硬科技成为市场弄潮儿,大学教授、博士成为创业新势力,他们有学识,掌握硬核技术,嫁接资本,可以将实验室成果转化为前沿技术产品,往往获得更好的市场效果。

禾迈股份就是浙大博士团队创业的硕果。

公司现任总经理杨波从浙江大学电力电子本科生,一路读到博士。博士后出站后,他继续留在浙大任教。期间,杨波一直从事电力电子变换技术、新能源发电领域的研究与开发。2008年,浙大电力电子国家重点实验室内成立光伏逆变器核心研发团队,杨波参与其中。

杨波的师弟赵一,也是浙江大学电气工程博士,博士后出站后曾在浙大从事专职科研岗,多次参与国家级重点光伏项目。

虽然都是技术出身,杨波更擅长沟通,出任总经理,全面管理公司日常事务;赵一则专心搞研发。公司监事会主席李威辰同样是浙大电气学院博士后,并担任研发中心副总监。

但只有技术还不行,需要资本加持。这时,浙江杭开控股集团董事长邵建雄出现了。1986年,邵建雄毕业于杭州大学化学系。1998年杭州大学、浙江农业大学、浙江医科大学与浙江大学正式合并。如此看,邵建雄和浙大也颇有渊源。

杭开集团和浙大电气学院曾有合作,进行光伏逆变器开发,主要技术人员就是杨波、赵一等。合作进一步深入的结果,杭开集团作为主要出资人,浙大博士团队做研发,双方一拍而合。这种模式也被邵建雄称为“创新工场”。

禾迈股份在IPO前进行过两轮融资,2017年8月A轮融资中,杭州港智投资合伙企业(有限合伙)认购新增332.79万元注册资本,增资价格为45.07元/注册资本,总出资金额为1.5亿元。私募汉洋友创、友创天辰也同时认缴5.5万元、31.06万元注册资本。

禾迈股份IPO完成后,港智投资股权稀释至9.38%,依旧为公司第三大股东。以发行价557.8元/股测算,港智投资持股市值大约20.92亿元,和1.5亿元成本相比,浮盈19.42亿元,浮盈率为1294%;投资四年收益率近13倍,表现优异。

港智投资出资人主要有三方:长兴县国资、九智资本、浙江省国资和浙大。长兴县国资出资近八成,是LP;GP是九智资本,后者管理团队同样主要毕业于浙江大学、北京大学,并与浙大创投有多次合作。

邵建雄出任禾迈股份董事长,也是公司实际控制人,其家族控制的杭开集团持股禾迈股份股比30.99%,加上持股信果投资31.25%,累计持股36.4%。

禾迈股份第二大股东信果投资,实控人是杨波,持有信果投资68.75%股份,间接持有禾迈股份16.53%股份。杨波还是禾迈股份单一第四大股东,持股比例为7.51%,其直接、间接合计持有禾迈股份24.04%股份。赵一是禾迈股份单一第六大股东,持股比例2.25%。杨波和赵一合计持股超过26%,资方和核心技术人员的利益得到了很好分配。

禾迈股份发行市盈率高达225.94倍,远高于行业平均值,以557.8元/股发行价成为A股史上最贵新股。禾迈股份股价超常表现,使得资方和核心技术人员身家倍增。截至12月29日,禾迈股份市值287亿元,邵建雄家族仅该项资产财富大约104亿元。杨波持股市值约69亿元,赵一持股市值6.5亿元。

而汉洋友创和友创天辰则同样是浙大系背景的投资平台,即浙江浙大友创投资管理有限公司(浙大友创)。禾迈股份股东有浓厚的浙大基因,和团队主要核心技术人员来自浙大有关。

同处光伏行业,同是浙大科研团队创业的公司还有晶盛机电(300316),主要做单晶硅生产设备。晶盛机电实际控制人之一、董事邱敏秀毕业于浙江大学机械系,曾任浙大机械与能源工程学院党委书记。邱敏秀在61岁那年,接受毛全林(现任公司董事)邀请,开始创业。

晶盛机电联合实际控制人、董事长曹建伟2010年也获得浙大机械电子工程工学博士学位,他曾担任国家重大科技专项“8英寸区熔硅单晶炉国产设备研制”课题组组长,带队打破长期以来国外对大尺寸区熔单晶硅生长工艺及设备的技术垄断。

“AI四虎”之一商汤(00020.HK)IPO虽经历波折,终在12月30日挂牌港交所,首日涨7.27%,次日涨33%,市值1841亿港元。领衔商汤创业团队的汤晓鸥,即为香港中文大学信息工程系教授,且有麻省理工学院博士学位,CEO徐立也获得麻省理工学院博士学位,执行董事、首席科学家王晓刚同样有麻省理工学院计算机科学博士学位。其他高层也毕业于清华大学、哈佛大学等名校。

无论是曹建伟和邱敏秀,还是杨波与赵一,亦或是汤晓鸥团队,他们各种科研奖项加身,离开象牙塔,与资本结合,将科研成果转化为市场优势,各自在不同领域成就了高知创业的佳话。

10

徐广福和刘益谦:不同的逆袭故事

英雄不问出处。在A股,企业家白手起家的故事举不胜举。

524家新股,市值超千亿元只有6家,只有大全能源是民企。大全能源实际控制人徐广福/徐翔,合计持股81.59%,按照公司总市值1142亿元测算,徐氏父子身家大约932亿元。徐广福只有初中文化,却抓住光伏发展的历史机遇,造就千亿市值的公司。

都是巨额财富在手,“逆袭”的故事却有不同版本。“资本大鳄”刘益谦同样是初中毕业后就出来打天下,开出租车起步,投资法人股逆袭,多年来位居新财富500富人榜前100名。除了天茂集团(000627)、长江证券(000783),刘益谦控制的亨迪药业(301211)也在2021年上市,其资本版图继续扩容。和徐广福干实业不同,刘益谦主要通过资本运作,让资产不断滚雪球。

新股总市值5.6万亿元里,造富惠及的是更多创业者和普通人。章良忠2017年至2020年6月在禾迈股份担任董事。2017年3月,章良忠以2元/注册资本认购禾迈有限40.78万股,持股成本大约82万元;可视为公司对相关核心人员的股权激励。而半年后,港智投资等私募入股时每股成本提高了21倍,IPO时股价又涨了10倍。以禾迈股份发行价557.8元计算,章良忠持股市值达到22747万元。如果在上市首日高点抛售,则这位公司前高层的财富一夜或增加3亿元。如果选择持有,则至12月30日,每股696元,章良忠已经赚了近300倍。

禾迈股份另外两位自然人股东分别是俞永平、钱进,上市后,俞永平持股比例4.51%,价值超10亿元。钱进持股比例1.13%,也跻身前十大股东,对应市值2.51亿元。

钱进曾担任方正电机(002196)总经理;2013年10月后成为自由投资人。章良忠之所以在禾迈股份实现财富飞跃,也是因为其曾担任过东方通信财务部总经理、信雅达财务总监、中威电子副总经理、董事等职务,本来也非泛泛之辈,他们都可视为职业经理人的代表。

和资方、创业者、职业经理人通过上市积累财富相比,散户面对“7亏2平1赚”的投资概率,想要赚钱并不容易,相对来说,打新的赚钱效应略为明显。禾迈股份因“太贵”遭投资者弃购65余万股,但首日并未破发,反而大涨近30%。中签者如果以其首日收盘价725元/股出清,将有83600元收益;盘中禾迈股份股价一度涨至824元,涨幅高达47.7%,中签者若精准抛售,此单收益有望超过10万元。

最新统计显示,A股投资者2021年人均大赚5万元,您的收益如何呢?

(文章来源:新财富杂志)

文章来源:新财富杂志