进入年报业绩季,去年涨价潮下多家化工上市企业年度业绩大幅预增。

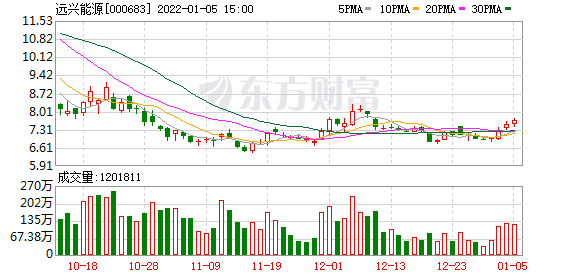

1月5日晚,远兴能源(000683)预告去年业绩增长最高逾70倍,怡达股份(300721)预告年度业绩增长近40倍。

平安证券指出,展望2022年随着周期品价格的见顶,化工下游行业的成本压力将缓解,同时新能源等行业景气度高企,预计将继续提升相关精细化工品和新材料的市场需求。

化工企业密集预增

以天然气化工、煤化工、天然碱化工为主导的远兴能源,1月5日晚间公告,2021年公司预盈48.5亿元到50.5亿元,同比增长7022.3%到7316%。

远兴能源表示,报告期内,公司纯碱、尿素板块生产装置高效运行,主导产品平均销售价格较上年大幅上涨;煤炭板块对公司利润贡献较上年增长较大。根据公司聚焦主业的整体战略安排,转让了持有的内蒙古博源煤化工有限责任公司、内蒙古博源联合化工有限公司和内蒙古博源水务有限责任公司股权;注销了子公司内蒙古远兴江山化工有限公司;终止了乙二醇项目建设;因此产生的非经常性损益金额约为21亿元。上述因素致使公司2021年度经营业绩同向上升。

同属化工行业的怡达股份1月5日晚也预告年度业绩大增。专注于醇醚及醇醚酯类有机化工产品的怡达股份披露,2021年公司预盈1.2亿元到1.5亿元,同比去年增长:3191.27%到3964.09%。

怡达股份表示,2021年度,受国内疫情控制较好、国内化工行业景气度较高等因素影响,公司醇醚及醇醚酯系列产品价格处于高位,公司销售收入比去年同期有较大幅度的提升,使得2021年度业绩扭亏为盈且增长较大。

东方盛虹(000301)1月5日晚间公告,2021年公司预盈41亿到50亿元,比上年同期增长435%到552.44%。报告期内,化工行业需求回暖,叠加原油价格上行等影响,行业进入了复苏周期,景气度上升。斯尔邦生产的EVA光伏树脂产能稳定在20万吨/年以上,港虹纤维年产20万吨差别化功能性化学纤维项目以及中鲈科技年产6万吨PET再生纤维项目于2020年下半年建成投产,同比增加了利润贡献。

值得注意的是,目前申万化工一级行业内已有19家公司披露年度业绩预增公告。从预增净利润金额上限观察,钛白粉龙头龙佰集团年度净利润最高,预计2021年实现净利润约为45.77亿元至57.22亿元,同比增长100%至150%。

龙佰集团表示,报告期内,公司主营产品钛白粉市场处于景气周期,销售价格同比增加较多,现有钛白粉产能利用率提升,特别是公司氯化法产能有效释放,虽然原辅材料价格及运输费用大幅上涨对经营业绩造成一定不利影响,但是公司垂直一体化的全产业链竞争优势充分显现,促使公司净利润同比增长明显。

从业绩同比增幅看,远兴能源2021年净利润同比逾70倍的增幅,则在一众化工企业中遥遥领先。

预计原油价格上涨空间有限

2021年化工周期板块经历了一轮大牛市,目前产品价格处于较高的位置,化工产业链中上游公司的弹性显著大于下游企业。

国金证券指出,2022年化工行业策略方向主要关注有壁垒,有成长的细分领域。技术不断累积,客户加速突破,关注在中高端材料进行国产化替代的领域,逐步进行国产化的光学膜、高分子材料、芳纶、半导体材料等领域;需求呈现结构性分化,关注受“新”领域发展驱动的上游材料,建议关注具有技术壁垒的PVDF、EVA等领域,以及需求快速增长的大赛道正极材料、电解液产业链等领域等。

平安证券指出,展望2022年,美国原油库存恢复至较低位置、OPEC将继续根据供需情况调整其增产节奏、冷冬预期下预计一季度以前全球能源依然较为紧缺,但是病毒新变种、美国的态度、页岩油勘探生产有所回暖(但石油公司依然较为谨慎)、伊朗问题依然是油市的利空因素,2022年原油价格中枢上涨空间有限,但油价的波动性较大,建议把握跟油价密切相关的油气油服的阶段性投资机会。

在双碳背景下,民营大炼化凭借其先进的产能,将继续保持行业领先地位,一定程度上限制新增产能使得现有的先进产能成为更优质的资产;此外民营大炼化将从规模的扩张走向深加工,未来新材料将成为驱动企业成长的主要动力。

平安证券认为,大力发展化工新材料和高端精细化学品,将是“十四五”的两大重点任务。目前该领域受到政策大力支持和资本的助力,有望加速发展,展望2022年新能源汽车/风电光伏高景气、绿色环保塑料市场不断扩大、人造肉市场逐渐兴起、制氧制氢市场快速增长有望驱动相应新材料的发展。

(文章来源:证券时报)

文章来源:证券时报