电信往事犹在眼前,移动破发压力犹存。

中国移动终于穿上“绿鞋”了?

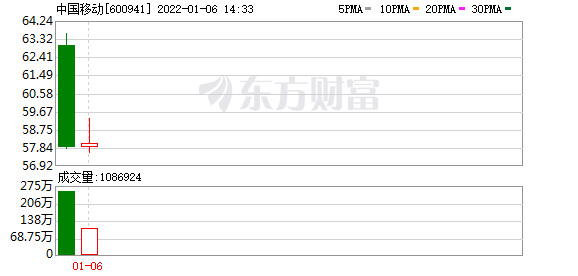

1月6日,上市第二天的中国移动(600941.SH)股价逼近破发线,从早盘开始盘中多次触及发行价57.58元。值得注意的是,上午开始,便有近100万手大买单挂在57.58元价位。

截至午间收盘,中国移动报收于57.6元/股,跌0.48%。

昨日(1月5日),中国移动正式回归A股,在上交所挂牌交易。全天高开低走,开盘价为63元/股,盘中一度上涨超过8%。截至收盘,中国移动报收于57.88元/股,微涨0.52%。

经过多轮博弈,该股昨日全天成交额152.6亿元,成交量255.4万手,换手率54.29%,总市值12341亿元,单日主力净流入43.27亿元。最终中国移动守住发行价。

21世纪经济报道记者注意到,以57.58元的股价计算,今日百万手大单价值约60亿元。是何方资金在强力护盘?

据悉,此前中国移动为保护股价,引入“绿鞋机制”,即“超额配售选择权”,授予主承销商选择权,主承销商可按发行价超额发售不超过包销数额15%的股份。

简单来讲,就是新股上市后的30个自然日内,如果出现破发,那么承销商可以启动“绿鞋机制”,动用超额配售股票募集资金买入股票,以稳定股价;如果股价出现大幅上涨,发行人也可以增发15%股份给此前申购的投资者。

“绿鞋机制”的引入,可以在新股上市首月起到股价稳定的作用,防止股价大起大落。

为了保护股价,上市前夜,港股中国移动公告称,股东授权董事会在港交所购回不超过约20.475亿股港股,相当于不超过2021年股东周年大会当日已发行港股股份的10%。

发行公告显示,中国移动拟公开发行A股股份数量不超过8.457亿股,若行使超额配售选择权即“绿鞋机制”,将超额发售不超过9.72555亿股。

从中国移动的联席主承销商团队来看,包括联席联席主承销商:中金公司、中信证券;以及联席主承销商:中信建投、华泰联合证券、中银证券、招商证券等。

此前,中国电信上市便使用了“绿鞋机制”,主承销商中金公司买进62.55亿元保护上市首月股价不破发。然而,在“绿鞋机制”到期后两日,中国电信最终还是破发了。

除此之外,此前的投资者大规模弃购,也反映了市场对中国移动的预期尚不明确。

12月22日,中国移动开启申购后,根据公司披露的发行结果,网上投资者和网下投资者合计弃购金额达7.56亿元,刷新了A股最高弃购额记录。

根据公司披露的发行结果,网上投资者和网下投资者合计弃购金额达7.56亿元。刷新了A股最高弃购额纪录。沪市主板中一签为1000股,未缴款认购股数全部由联席主承销商包销。

在此背景下,中国移动后续股价走势尚待观察。有业内人士表示,本次近60亿元的大买单,或许意味着中国移动已正式启动了“绿鞋机制”。

(文章来源:21世纪经济报道)

文章来源:21世纪经济报道