今日(1月11日)A股三大股指全线低开,盘初反复震荡之后,股指分化明显,深成指与创业板指呈现脉冲式下探走势,而沪指盘中一度有拉升翻红表现,随后上攻力度不足,又震荡回落。从盘面上来看,行业与概念板块涨跌不一,医药产业链标的再度领涨两市,电力股“卷土重来”,婴童概念、物流、房地产开发等板块表现突出,局部赚钱效应仍存。

中原证券认为,节后机构调仓的迹象较为明显,去年以来调整充分的低估值传统蓝筹股再度获得市场的青睐,建议投资者谨慎把握。预计沪指短线小幅整理的可能性较大,创业板市场短线小幅震荡可能较大。建议投资者短线关注工程建设、水泥建材、家电、农业以及医药等行业的投资机会,中线继续关注低估值蓝筹股的投资机会。

在当前A股热点分散,板块轮动加剧背景之下,隐藏了可能的投资机会,精选部分机构研报,我们来一起看看到底有哪些主题,可供参考。

【主题一】物流

光大证券提到,国内新冠病例明显增加,航空客运需求恢复受负面冲击,我们认为一线机场公司、航空公司的成长逻辑和区位优势都没有因疫情发生本质变化;随着新冠疫苗/治疗技术的不断推进,航空客运需求必将逐步恢复,一线机场公司、航空公司价值重估是确定性事件;《快递市场管理办法(修订草案)》(征求意见稿)出台,行业监管有望进一步细化,行业价格战有望继续缓和,头部快递企业有望受益。

国信证券指出,2021-2022年的疫情反复依然是主导交运细分板块投资情绪的核心因素,我们倾向于明年疫情的散去和人、物、货的自由流动是个循序渐进的过程,因此集运的高位运行(尤其是上半年)、快递竞争缓和以及整合将是大概率事件,航空机场受干扰因素相对较高,适合长期布局;细分赛道中,化工危化物流则受益于中国及亚洲地区的生产消费占比逐年提升、政府强监管背景下逐步放开对头部企业的资质审批,集中度提升有望加速;综合来看,推荐:密尔克卫、中远海控、顺丰控股、韵达股份、圆通速递、中国国航、春秋航空、上海机场,关注嘉诚国际。

安信证券认为,快递政策再次密集释放,确定行业未来增长预期以及高质量发展路径,短期通达系利润将显著修复,行业逐步转向服务差异化竞争,看好行业拐点及龙头价值,此外综合物流龙头顺丰迎来经营拐点;航空国内需求持续复苏,国际线有望边际改善,同时供给确定性放缓,看好航空行业供需扭转,叠加票价市场化改革打开弹性空间,看好行业迈入成长周期。【点击查看研报原文】

【主题二】电力

国信证券表示,在2030年“碳达峰”与 2060 年“碳中和”的目标下,能源领域是我国碳减排的主战场,而电网是推动能源转型和实现国家“双碳”战略的枢纽。“十四五”期间电网总投入预计达3万亿元,其中国家电网计划投入3500亿美元(约合2.23万亿元),推进电网转型;南网建设将规划投资约 6700 亿元,以加快数字电网和现代化电网建设进程。同时,智能化在电网投资中占比逐渐提升,据《国家电网智能化规划总报告》,在第三阶段,国家电网持续加大输电、变电和配电环节的智能化投资规模。

该机构进一步分析,电力信息化改革主要受益者电网改革的加速,对电力行业信息化、互联网化、智能化提出更高要求。因此,一些电力行业中的信息化管理系统服务商将从中受益。远光软件在电力行业企业管理软件领域长期处于领先地位,主营产品与服务包括集团管理、智慧能源、智能物联、区块链等,采取软硬一体化的模式为客户提供全面的行业解决方案和服务;国网信通拥有升级后的云网基础设施、企业通用数字化应用和电力数字化应用三大板块业务,积极发挥在电力领域的禀赋优势;朗新科技为海量C 端用户提供水电燃热“查询·缴费·账单·票据”线上闭环服务,经过平台和业务覆盖的卡位、技术和运营能力的提升,公司平台运营能力愈发成熟;智洋创新具有专业的电力智能运维分析管理系统产品,可以集监控、管理、分析、预警、告警、联动于一体。 建议重点关注:远光软件、国网通信、朗新科技、智洋创新。

天风证券指出,在碳达峰、碳中和背景下,为加快构建适应高比例可再生能源发展的新型电力系统,保障系统稳定、高效、安全运行,电力辅助服务重要性日益凸显。我国辅助服务市场目前仍以调峰、调频和备用为主。新版“两个细则”出台后将加快辅助服务市场化改革,预估2025年我国辅助服务市场规模将达到1160.9亿元左右。【点击查看研报原文】

【主题三】房地产开发

国信证券表示,虽然当前销售降温、融资管控、资金监管的局面短期难以改变,行业的阵痛期还将持续,但政策积极信号明显,经过一定时间传导后,供需两端流动性有望边际宽松。后危机时代三条投资主线值得关注,主线一:阵痛期后的行业变革;主线二:长久期业务更加受到重视;主线三:精品房企的价值重估。

在当前时点,经营稳健、财务健康的大中型房企由于手头现金相对宽松,既能抓住土地市场机会修复利润表,又能获得金融机构认可保障融资,具有显著比较优势,将在目前行业下行周期中充分受益,1月推荐保利发展、金地集团。

另外,山西证券提到,2022年行业政策将以“稳”为主,同时坚持“房住不炒”的调控主基调,在货币政策边际宽松、“保交房”等政策保障下,行业销售总体将呈平稳下行趋势;企业资金紧张局面或有所缓解,行业集中度将继续提升,央企国企龙头市场份额预计继续上升;龙头企业估值将继续修复,整体带动行业估值回升。

平安证券认为,展望2022年,短期基本面承压下政策博弈空间仍在,板块估值、持仓低位增强安全边际。中期行业筑底企稳,投资主线回归基本面,格局重塑、模式变革下优秀企业份额提升、长足发展值得期待。全年建议精选个股,配置短期抗压能力强、中长期竞争优势突出的龙头房企,保利发展、金地集团、招商蛇口、万科A等。

同时建议关注财务状况有望好转,具备估值弹性的潜在“幸存”房企,龙光集团、新城控股、金科股份、中南建设等。考虑存量时代多元业务重要性提升,建议持续关注空间广阔、自主发展强化的物管及商管板块,看好综合实力突出的物管龙头,碧桂园服务、保利物业、新城悦服务、金科服务、融创服务等,以及轻资产输出实力强劲的商业运营商,星盛商业等。

天风证券提到,近期管理层密集表态引导行业中长期走向更为规范的平稳健康发展期,短期政策调整缓解销售悲观预期,保障性租赁住房对冲潜在开发投资下行,推动行业重回良性循环和健康发展。未来行业beta 取决于行业结构调整、产能出清节奏和政策托底力度; alpha 在于收并购对重点房企资产负债表和利润率的修复、逆周期加杠杆的精准度、围绕住房场景价值的长期挖掘。【点击查看研报原文】

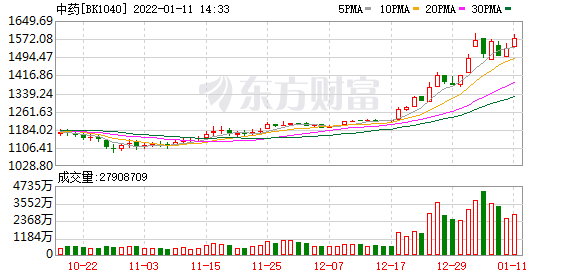

【主题四】中药

东吴证券表示,国家大力支持中药发展,传承创新发展中医药,是中华民族伟大复兴的大事,也是打造中医药和西医药相互补充、协调发展的中国特色卫生健康发展模式的必然要求;药品高质量和创新发展是未来5-15年的主旋律。十四五规划全文12次提及临床价值和临床急需、12次提及创新药、11次提及仿制药,药监局将进一步鼓励、支持具有临床价值的创新药和仿制药研发上市,艾滋病、恶性肿瘤、重大传染病、罕见病等领域和儿童用药或有机会。

西南证券认为,从政策、基本面、估值三方面继续看好中药板块的后续行情。从政策端看,国家医保局、中医药管理局发布《关于医保支持中医药传承创新发展的指导意见》,充分发挥医保的制度优势,支持中医药传承创新发展,而且中药消费品医保免疫属性凸显。

从基本面看,存在三大机遇,一是上游中药材迎来涨价,传导下游产品纷纷提价,如片仔癀、同仁堂、太极集团、健民集团、福瑞股份;二是下游渠道库存清理进入尾声,存货周转加快,有望迎来补库存周期;三是国企混改释放红利,股权激励相继落地,极大释放员工积极性,后续有望兑现到业绩端。

从估值角度看,中药板块从2015年后经历多年回调,PE(TTM)为34.2倍,和医药整体估值相当,处于中枢位置。结合年度策略,1月继续看好“穿越医保”主线之一的中药消费品,建议关注片仔癀、云南白药、同仁堂、太极集团、寿仙谷、华润三九、健民集团、以岭药业、马应龙、中新药业、佐力药业、奇正藏药、珍宝岛等。

中国银河证券也提到,国家政策持续扶持中医药产业发展。中医药产业是国家重点保护产业之一,国家相关政策积极鼓励中药产业和中药饮片行业的发展,各省份的相关监管部门也制定相关政策条款加大对中药行业及相关企业的扶持力度。行业监管体制的持续完善和行业法规政策的支持有利于中药行业实现持续健康发展。

投资建议来看,看好创新型中药,具有消费属性和稀缺属性的品牌中药,以及转型高质量低成本的中药材生产商。推荐健民集团,其联营子公司的体外培育牛黄业务在天然牛黄短缺的背景下持续量价齐升,且其OTC大品牌龙牡壮骨颗粒等也已提价。建议关注片仔癀、同仁堂、广誉远、华润三九等。【点击查看研报原文】

(文章来源:东方财富研究中心)

文章来源:东方财富研究中心