1月11日,邮储银行发布公告,拟发行2021年第一期无固定期限资本债券(下称“永续债”),本次发行规模为300亿元,将于2022年1月14日启动发行。

邮储银行永续债于2020年7月28日获银保监会批复,2020年8月27日获人民银行批复,同意该行发行不超过600亿元永续债。据了解,邮储银行于2021年3月23日成功发行300亿元永续债,本期债券发行完毕后,该行获批额度将用尽。

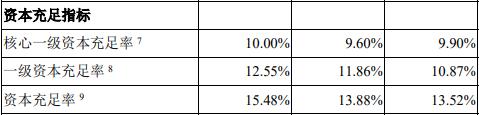

发行计划中披露,2019年至2021年9月,邮储银行资本充足率分别为13.52%、13.88%、15.48%,一级资本充足率分别为10.87%、11.86%、12.55%,资本较为充足,本期永续债的发行将持续提升该行资本实力。

募集说明书中,邮储银行对本期永续债发行完毕后的资本充足率变化进行了测算,以2021年9月末财务数据为基数,本期债券发行完毕后,该行一级资本充足率拟将上升至13.04%,增加0.49个百分点。

中诚信出具评级报告认定,邮储银行主体长期信用等级为AAA,本期永续债信用等级为AAA,评级展望为稳定,该评级反映了该行本期债券安全性很高,违约风险很低。

截至2021年9月末,邮储银行总资产12.22万亿元,上半年实现营业收入2383.58亿元,净利润648.25亿元;不良贷款率0.82%,拨备覆盖率422.70%。

(王晓雨 )