巨头云集、狂飙突进的磷酸铁锂赛道再添“实力组合”。

11日,格林美与新洋丰同时公告,两家公司将全面战略合作,组合双方在磷化工资源、材料制造、动力电池市场的优势,联合投资“磷资源—磷酸铁”新型磷化工新能源材料产业链,提升双方的全球行业影响力与全球核心竞争力。

此前一日,新洋丰全资子公司洋丰楚元新能源科技有限公司与格林美全资下属公司格林美(湖北)新能源材料有限公司还签署了《15万吨/年磷酸铁项目投资合作协议》,该项目计划投资10亿元,预计于一年内实现首期项目投产。未来两年内,双方还将合资建设不低于10万吨磷酸铁锂项目。

“在新洋丰与格林美的合力下,争取用一年的时间把项目做成、做好,双方携手打造新能源材料行业龙头企业。”在签约仪式上,新洋丰董事长杨才学表示。

格林美与新洋丰相关负责人在格林美荆门园区正式签署合作框架协议

来源:格林美官方公众号

新型磷化工新能源

全产业链“新”在哪

此次格林美与新洋丰合作的亮点之一就是双方要打造全球竞争力的“磷化工资源—磷酸铁锂材料制造—动力电池回收与再利用”的新型磷化工新能源材料全产业链。

这个产业链“新”在哪里?

根据战略合作框架协议,此次双方主要“新”在产业链的互补上。

在产业链上游,新洋丰主导开发磷资源,将牵头投资建设不小于年产15万吨的磷酸铁材料以及配套的磷酸基础化学品;在产业链下游,格林美主导开发下游市场,并牵头发展磷酸铁锂制造技术,牵头建设不小于年产10万吨的磷酸铁锂材料。

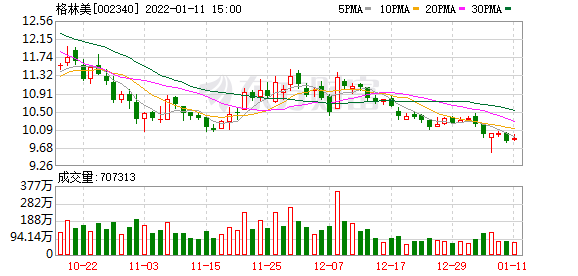

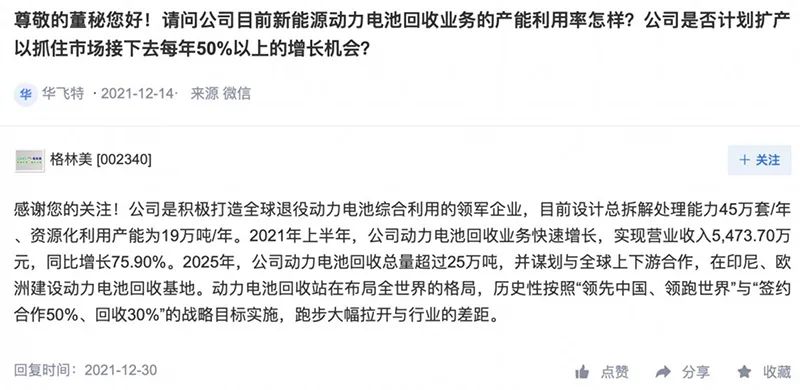

此前,格林美曾在投资者互动平台表示,公司积极打造全球退役动力电池综合利用的领军企业,目前设计总拆解能力45万套/年、资源化利用产能19万吨/年。

据悉,公司主营业务为三元动力电池前驱体材料制造、四氧化三钴制造与动力电池回收为主体的新能源业务。公司有3家子公司位于国家电池回收建议白清单内,已与340家整车厂和电池厂签订合作协议,并不断扩大合作方。

“此次合作是格林美与新洋丰之间等待已久的历史性‘拥抱’,必将助推格林美快速从循环站胜利到达碳中和站。”在10日的签约仪式上,格林美董事长许开华说。

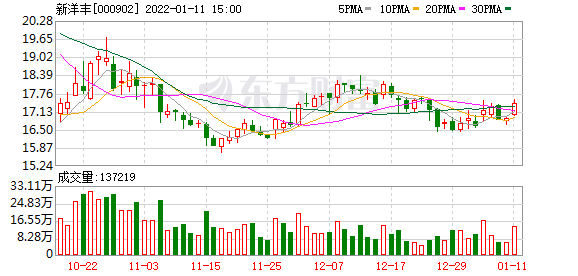

新洋丰公司的主营业务是复合肥和磷肥,2021年以来公司将磷酸铁作为第二发展曲线,积极探索和布局新能源行业。2021年7月,公司母公司洋丰集团将旗下雷波矿业的90万吨/年磷矿石产能正式注入公司,同时拟将荆门市放马山中磷矿业有限公司50%股权注入公司,完善了公司磷化工产业链的一体化建设。

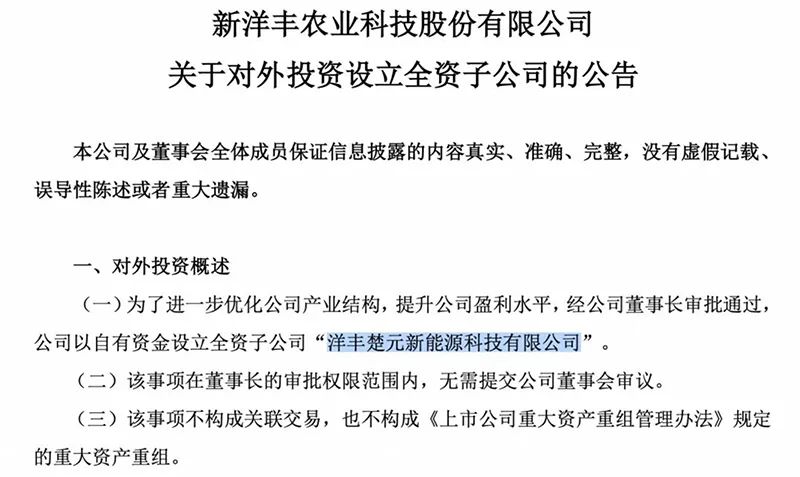

2021年12月,公司设立全资子公司洋丰楚元新能源科技有限公司,计划以此为平台重点布局磷酸铁和磷酸铁锂领域。

多家机构认为,新洋丰涉足磷酸铁新能源领域,同时拥有资源和产业协同优势。一是公司拥有雄厚的磷源优势,180万吨/年的磷酸一铵产能(含磷酸铁锂主要原料工业级磷酸一铵15吨/年)和设计年产能90万吨的磷矿石资产。二是拥有渣酸和废水循环利用的优势,磷酸铁产生的废水中的氮、硫、硫酸铵,可以直接回流到肥料系统,而生产肥料副产的蒸汽,又可以用于磷酸铁的蒸干,为磷酸铁资源循环利用提供了有力支撑。

传统磷化工企业

争相布局新能源赛道

据记者统计,去年以来,已经有多家磷化工企业争相驶入新能源赛道。而旺盛市场需求和高额利润是这些传统化工企业跨界布局的主要原因。

据充电联盟数据,截至2021年11月我国动力电池装机量累计128.5GWh,其中三元电池装机量63.3GWh,磷酸铁锂电池装机量64.8GWh。这是自去年5月份以来,磷酸铁锂电池的产量连续7个月超过三元电池。

因为市场供不应求,磷酸铁锂产业链上下游一片飙涨。

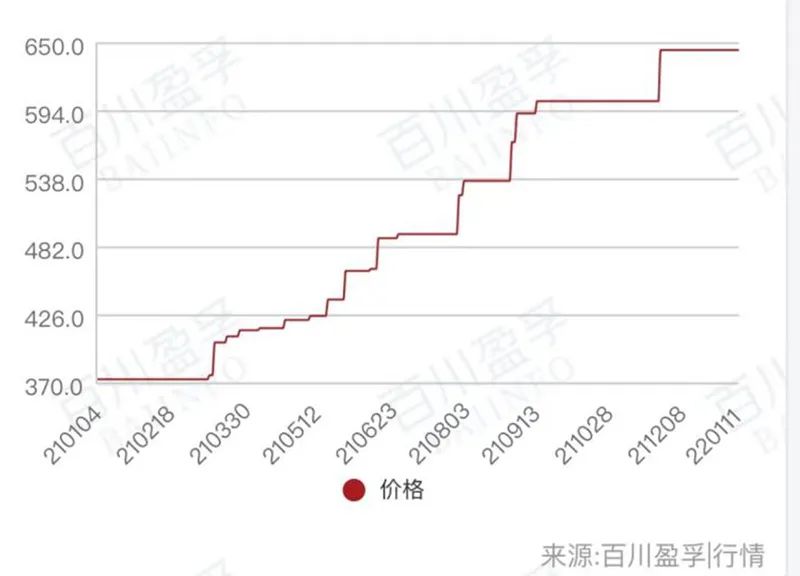

1月11日,国内磷矿石均价645元/吨,同比涨幅超过70%。来源:百川盈孚

1月11日,国内磷酸铁锂均价11.7万元/吨。去年以来,涨幅达200%。来源:百川盈孚

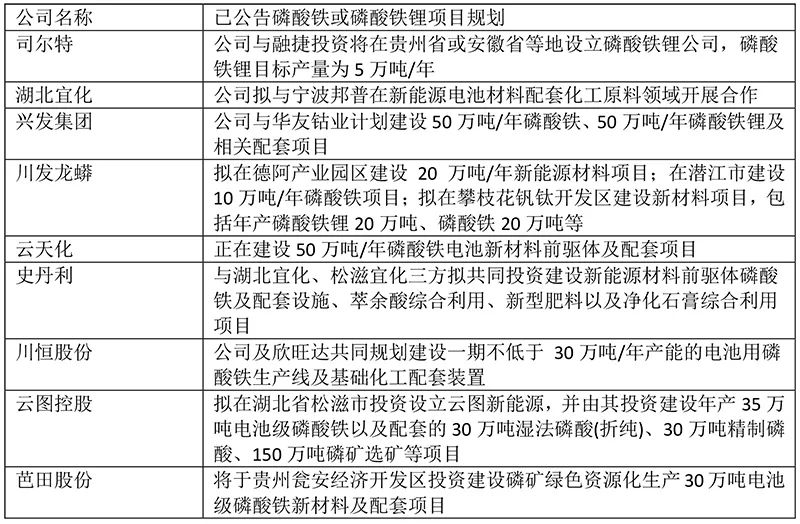

据记者不完全统计,除新洋丰,去年以来以下磷化工上市公司均宣布跨界新能源赛道:

目前来看,到2025年,磷酸铁锂正极材料的总体规划产能已经超450万吨,而今年,磷酸铁锂产能在90万吨左右,这还是相较2020年32万吨产能巨大增幅的情况下。

如此密集的投资,磷酸铁及磷酸铁锂产能是否过剩?

此前,新洋丰相关负责人在接受机构投资者调研时表示,传统化工企业真正跨界磷酸铁锂赛道成功必须取得“一个指标”、迈过“两个门槛”,同时需要较高的毛利率及获得客户资源。

这位负责人认为,磷酸铁两年内很可能不会出现过剩的情况。但至少需要攻克以下难关:

“首先是能耗指标。现在很多公告要做磷酸铁企业都是没有拿到能耗指标的,在现在双控的背景下能耗指标是稀缺资源。”这位负责人说,“很多磷酸铁的产能主体其实都没有做过磷酸和磷酸一铵的,在磷化工生产过程中会产生一个重要的污染物叫磷石膏,磷石膏的处理政策要走循环利用这条线,这就意味着要建设循环利用的生产线。磷石膏生产线的投资对很多企业来说就是‘一道门槛’,其次生产出来的建材和水泥缓凝剂需要卖得出去,要绑定下游客户,建材和水泥缓凝剂的销售就是‘第二道门槛’。”

有很多企业磷酸铁的动工计划是从2023年开始的,如果2023年磷酸铁的毛利率水平下滑到二十多个点,而磷酸铁的投资额是比较大的,很多企业可能不会再去做了;四是磷酸铁需要经过一道验证的程序,获取客户资源是非常困难的。基于这四个原因,磷酸铁过剩实际上是比较困难的,市场对这个商品的预期跟未来实际情况很可能有比较大的偏差。

业内人士也认为,虽然新跨界企业可以依靠上游原材料一体化的优势快速切入磷酸铁锂行业,并通过成本优势有望占据一定中低端新能源汽车的动力电池的需求份额,但是有经验的生产企业本身的技术壁垒仍在。2022年磷酸铁锂行业的格局或将呈现出中低端竞争愈发激烈,高端稳定的局面。

(文章来源:上海证券报)

文章来源:上海证券报