继去年大卖260多亿的重磅创新产品后,该类产品联接基金的发行 “成绩单”也来了。

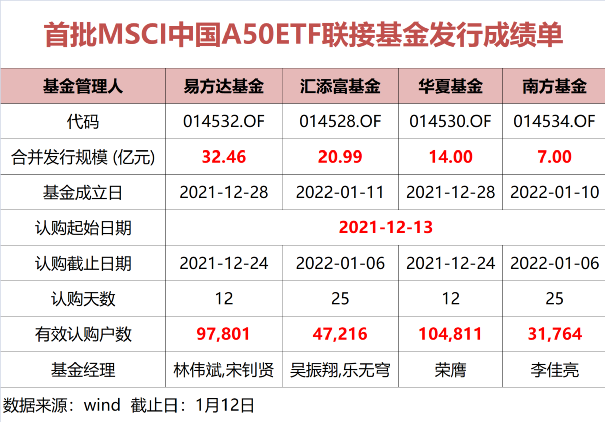

数据显示,截至1月12日,首批四只MSCI中国A50 ETF联接基金已经悉数成立,28万户总计认购规模为74.45亿元。其中,易方达基金发行规模最大,达到32亿元,汇添富、华夏、南方基金也分别有21亿元、14亿元、7亿元销量。

首批产品的成立,也意味着普通投资者投资MSCI中国A50 指数,有了场外基金投资的新工具。

28万户认购74亿元

首批MSCI中国A50ETF联接基金成立

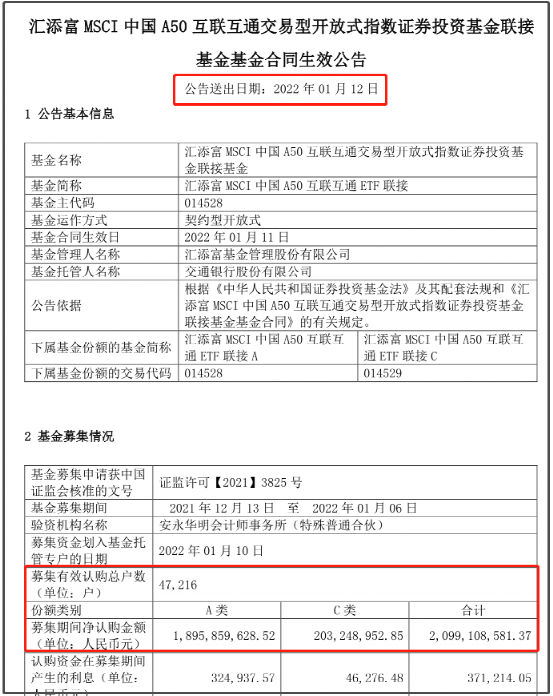

1月12日,汇添富基金发布公告称,汇添富MSCI中国A50互联互通ETF联接基金合同正式生效。公告信息显示,该只基金从2021年12月13日至2022年1月6日认购,认购天数25天,合计有4.72万户投资者认购,募资总规模为21亿元。

自此,首批四只MSCI中国A50互联互通ETF联接基金,已经全部募集成立,总计28万户投资者募资总规模为74.45亿元,虽然相比首批MSCI中国A50互联互通ETF发行的266亿元规模存在较大差距,但在当前遇冷的新基金发行市场环境中,也算不错的发行成绩。

总体来看,易方达基金销量最高,达到32亿元;汇添富基金次之,销量为21亿元;华夏基金发行成绩单为14亿元,南方基金为7亿元。

认购户数看,华夏为第一,认购户数10.48万户,易方达也有9.78万户认购,汇添富、南方基金认购户数分别有4.7万户、3.2万户。

从基金销售进程看,由于基金销售期间,指数的表现相对乏力,各家基金公司也是“八仙过海,各显其能”,力争做大创新产品的销售规模。

以汇添富基金为例,该公司在汇添富MSCI中国A50互联互通ETF联接基金销售中,基金管理人从业人员认购金额为781.04万元,占基金总份额比例为0.37%。

南方基金1月11日的基金合同生效公告也显示,募集期间南方基金运用固有资金认购旗下基金2个亿,占基金总份额比例为28.62%;该公司的高级管理人员、基金投资和研究部门负责人认购基金份额总量也达到100万份以上;该公司从业人员合计认购规模267.8万元,占比为0.38%。

华夏基金公告也显示,华夏基金运用固有资金认购旗下基金1个亿,占比为0.71%;该公司从业人员合计认购30.32万元,占比为0.02%;而易方达基金的从业人员也认购了70.61万元,占比0.02%。

“各家公募通过基金公司自购和员工自购的方式,表达了对基金长期投资的信心,在这类创新产品市场表现不佳、基金销售存在难度的情况下,仍然卖出70多亿元的销售成绩,已经是不错的发行成绩单。”华南一位公募市场部人士向记者表示。

据悉,MSCI中国A50互联互通ETF联接基金是专注于A股代表性资产的指数产品,其追踪MSCI中国A50互联互通指数,该指数从沪深两市“陆股通”成份股范围中选取50只股票作为指数样本,聚焦中国核心优质资产。在指数成份股的选择上,该指数确保分散化的板块配置,以均衡代表广泛的中国A股市场。

两个月规模增长51亿元

指数的长期投资价值被看好

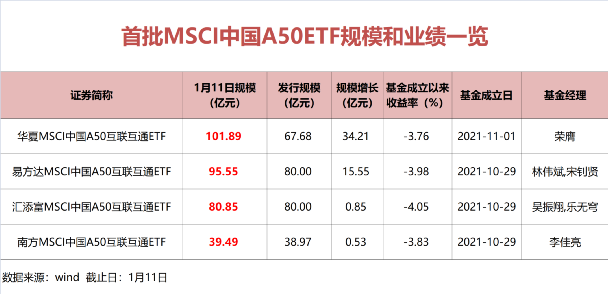

自2021年10月下旬陆续成立,首批MSCI中国A50 ETF产品成立满两个月,受近期新能源、消费个股市场切换行情影响,首批产品成立以来悉数录得负收益。

但多位业内人士表示,该指数容纳了A股优质资产,未来的长期投资价值仍然值得期待。同时,基金虽然没能获取较好收益,但是首批产品在指数调整期间受到资金“越跌越买”,也说明了投资者看好该类产品的长期投资价值。

Wind数据显示,截至1月11日收盘,目前首批MSCI中国A50 ETF产品总规模达到318亿元,两个多月规模激增51亿元,规模增幅接近20%。

其中,华夏基金规模增长最多,两个月规模增长34亿元,目前最新规模102亿元,为首批产品中唯一一只百亿基金;易方达次之,最新规模95.55亿元,比成立规模增长16亿元,也是接近百亿的基金产品;同期,汇添富、南方基金旗下产品也出现不同程度的规模增长。

华夏基金表示,在风险承受能力匹配原则下,MSCI中国A50互联互通ETF联接基金适合以下群体:一是看好中国未来经济增长的投资者;二是看好中大市值优质白马企业长期机遇的投资者;三是追求资产长期稳健增长的投资者;四是其他看好权益市场长期机遇的投资者。

谈及上述指数产品的长期投资价值,南方基金表示,2022年初开门未红,但我们对A股龙头核心资产红火未来的信心从未泯灭。近年来,我国各行各业涌现了一批头部地位明显、业绩长期表现稳定优异的龙头领军公司,他们被视为A股的“核心资产”。

在南方基金看来,随着我国的工业化日趋成熟,经济增长的驱动力向创新驱动转变,各类要素与资源向科技、医药、消费等新兴产业不断集聚。各行业内部也在加速分化,“强者恒强”与“马太效应”不断加剧。而在全球经济低迷,新冠疫情反复的背景下,A股仍然是外资机构投资者“聪明钱”的关注重点。

在此基础上,MSCI中国A股互联互通指数应运而生,它代表了国际资本视野下的A股大盘行业龙头指数,创新型地采用了行业中性的策略,是投资者布局A股行业龙头的便捷工具,更均衡地把握中国新经济的机会。同时,配套股指期货在香港交易所的推出能极大提高境外投资者进行A股风险管理的便利性,进一步提升国际资本进入A股的积极性。

华夏基金也表示,首先,尽管2020年新冠肺炎疫情意外地扰乱了市场,中国的经济增长快速企稳,并且表明了加快市场改革的决心。2020年中国GDP实际增速2.3%,是全球少数几个在新冠疫情下仍能保持经济增长的国家之一;第二,外资看好中国权益市场,增量资金持续流入A股;最后,回顾主要大类资产过去15年的表现,股票以年化12.59%的收益率位居第一。近年来,在“房住不炒”的大背景之下,我国居民资产配置已有所调整,叠加银行理财保本保收益、刚性兑付等条款面临调整,且近年来收益率呈现波动下行趋势,居民资产配置方向逐步向权益市场倾斜已成为大势所趋。

数据显示,MSCI于2019年11月,以20%的纳入因子,完成纳入约470只大中型中国A股。截至2020年12月31日,中国在MSCI新兴市场指数和MSCI全球市场指数中的权重分别上升至约39%和5%,高于韩国、台湾和印度在这些指数中的权重总和。

据了解,得益于特殊的选样方法,该只指数的成份股囊括了各个细分领域的龙头标的。前十大成份股涵盖了宁德时代、贵州茅台、隆基股份等A股市场高辨识度龙头白马股,涉及工业、必需消费、信息技术、金融业等众多核心领域,具有广泛的代表性。截至2020年底,前十大成份股近五年平均营业总收入、净利润复合年增长率达34.21%、39.96%,平均加权净资产收益率(ROE)达22.89%。

(文章来源:中国基金报)

文章来源:中国基金报