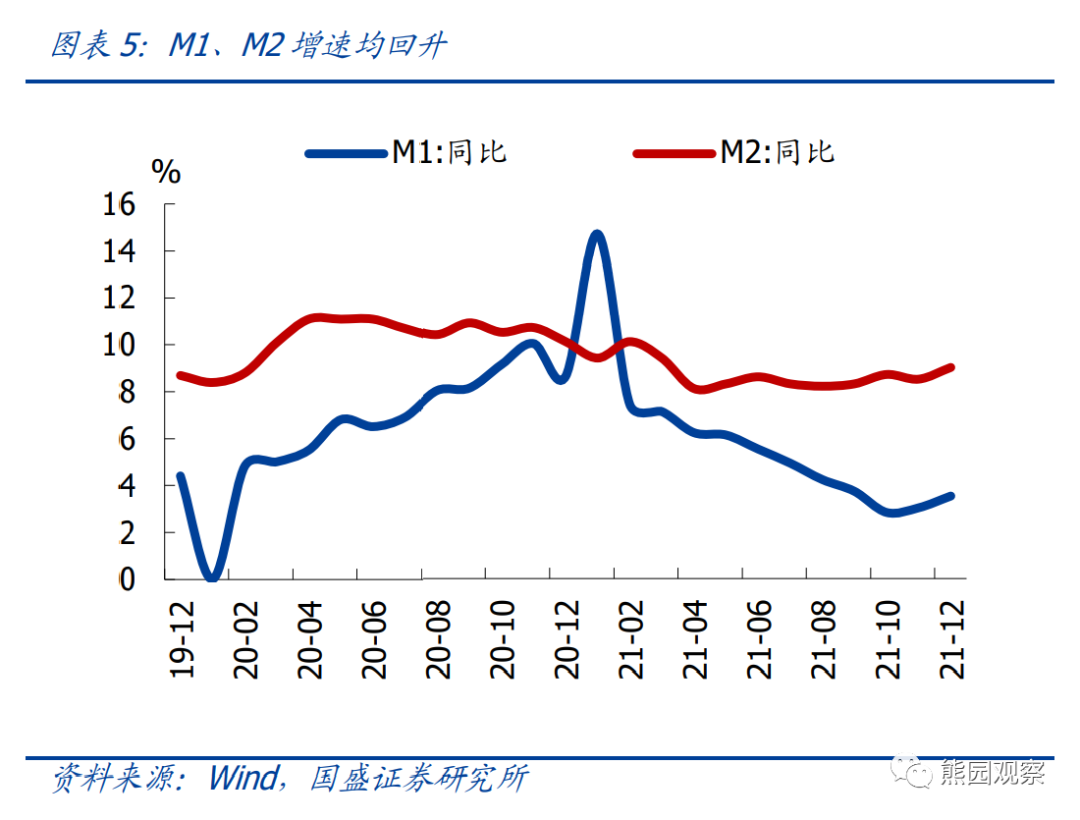

事件:2021年12月新增人民币贷款1.13万亿,预期1.24万亿,前值1.27万亿;新增社融2.37万亿,预期2.43万亿,前值2.61万亿;社融存量增速10.3%,前值10.1%;M2同比9.0%,预期8.7%,前值8.5%;M1同比3.5%,前值3.0%。

核心观点:12月信贷社融均不及预期,宽信用仍没来;稳增长压力之下,我国货币政策已正式转向,再降息“近在咫尺”,我们预计:最快一周内可能下调MLF/OMO利率,1月20日也可能下调5年期LPR,幅度可能是5-10BP。

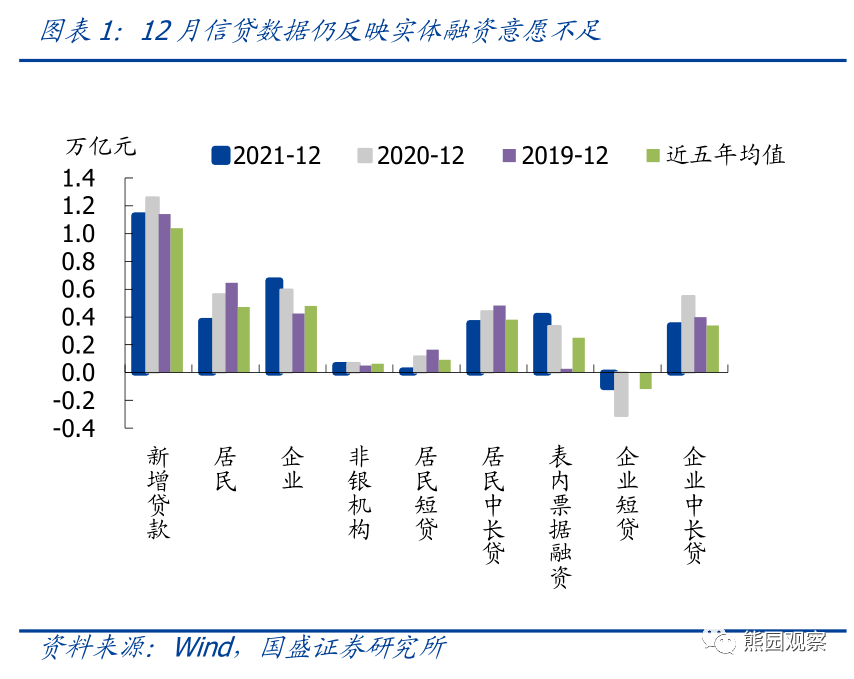

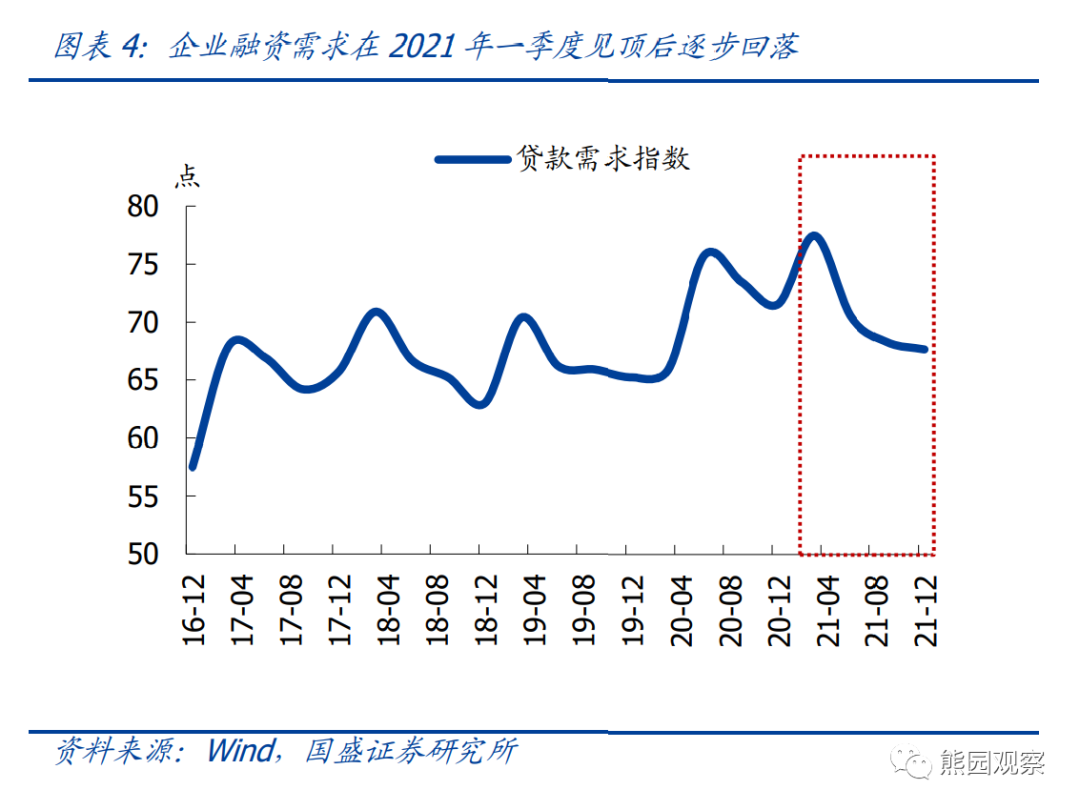

1、12月新增贷款低于预期、也低于季节性,结构延续恶化:居民短贷连续2个月少增,指向消费疲软;居民中长期贷款未能延续多增,指向房地产放松力度仍然不够;企业中长期贷款连续6月同比少增,票据延续冲量,反映实体融资需求仍不足。

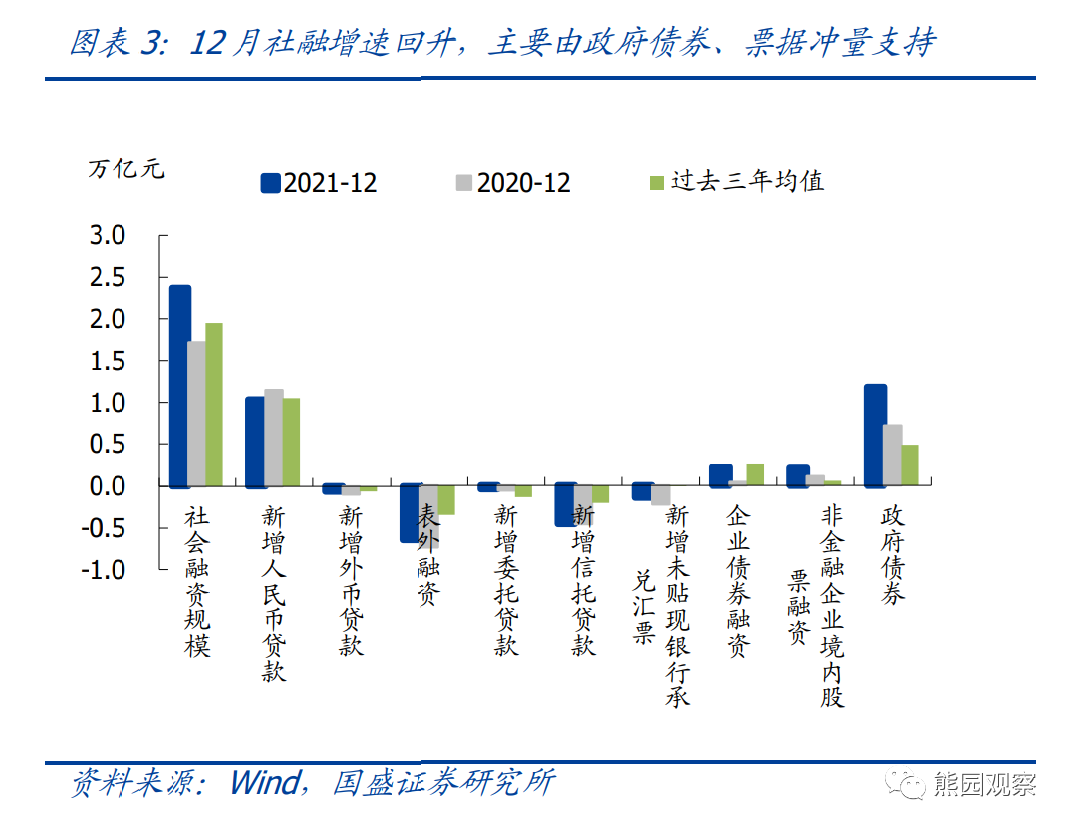

2、12月新增社融不及预期,社融存量增速延续抬升至10.3%,票据冲量、地方债多发是主支撑。维持此前判断,Q1社融增速有望稳中趋升至10.5%- 11%。

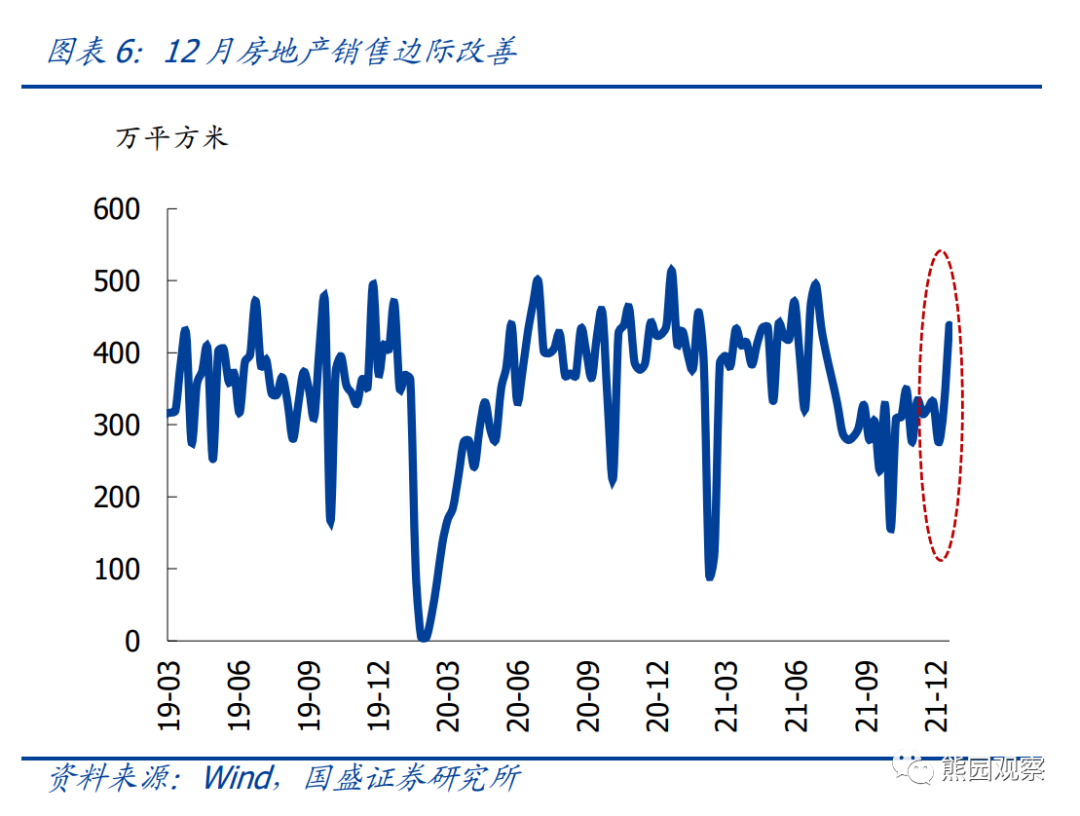

3、12月M1同比连续两月回升,M2再度转升,主因地产销售有所好转。

报告正文:

1、12月新增贷款低于预期、也低于季节性,结构延续恶化:居民短贷连续2月少增,指向消费疲软;居民中长期贷款未能延续多增,指向房地产放松力度仍然不够;企业中长期贷款连续6月同比少增,票据延续冲量,反映实体融资需求仍不足。

总量方面,12月新增信贷1.13万亿,同比少增1300亿,明显低于季节性(过去3年同期平均多增2252亿),其中:居民贷款新增3716亿,同比少增1919亿;企业贷款新增6620亿,同比多增667亿;非银机构贷款新增553亿,同比少增121亿。

居民短期贷款与中长贷均走弱,房地产调控需进一步宽松。12月居民短期贷款新增157亿,同比少增985亿,连续两月少增,指向消费疲软;居民中长贷新增3558亿,同比少增834亿,未能延续此前两月多增,指向当前房地产放松力度仍不够。

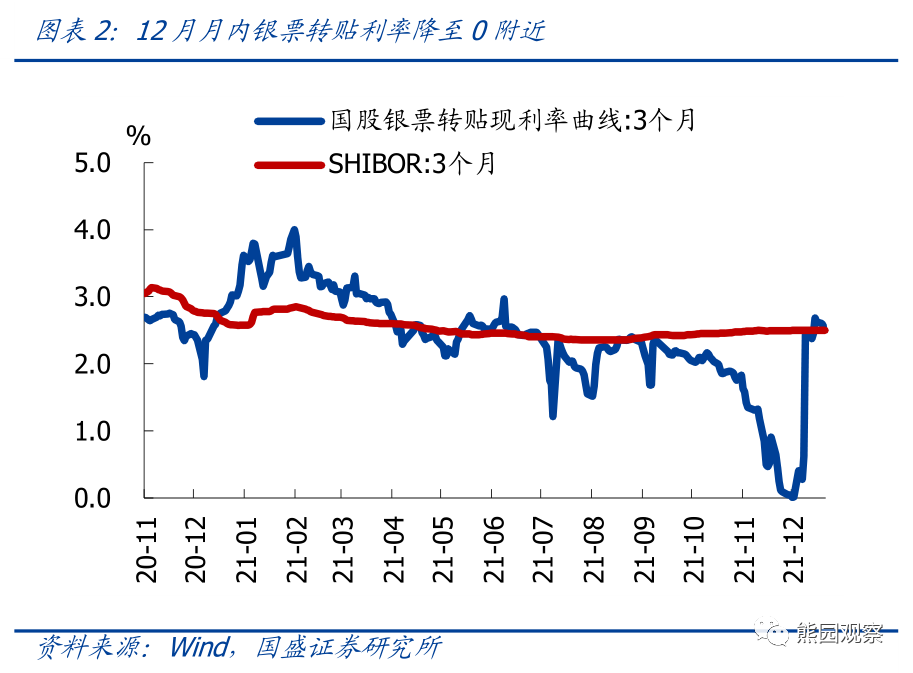

中长期贷款连续6个月同比少增,实体融资需求仍弱。12月企业短贷减少1054亿元,同比少减2043亿,可能与企业年末现金流压力加大有关;企业中长贷新增3393亿,同比少增2107亿,连续第6个月同比少增;票据融资继续冲量,同比多增746亿,月内银票转贴利率降至0附近;总体看,企业贷款反映实体融资需求偏弱。

2、12月新增社融不及预期,社融存量增速延续抬升至10.3%,票据冲量、地方债多发是主支撑。维持此前判断,Q1社融增速有望稳中趋升至10.5%左右甚至11%。

总量看,12月新增社融2.37万亿,同比多增6508亿,不及预期2.43万亿,主因信贷不及预期。12月社融存量增速10.3%,延续上月回升趋势,符合我们预期。

分结构看,12月社融口径的新增人民币贷款1.03万亿,同比少增1112亿,主要受居民贷款及企业中长贷拖累;12月政府债券融资新增1.17万亿,同比多增4592亿,对社融形成较大支撑,主因地方债滞后至12月发行;12月企业债券融资新增2225亿,同比多增1789亿,主因去年低基数(永煤事件冲击下,2020年12月企业债券融资同比仅多增400亿);12月表外融资减少6414亿,同比少减981亿。全年来看,表外融资共减少2.67万亿,同比多减1.35万亿。

社融增速有望稳中趋升,Q1前后可能升至10.5%-11%:9月以来社融增速已有企稳迹象(9月、10月10%、11月10.1%、12月10.3%)。往后看,央行继续强调“增强信贷总量增长的稳定性”,财政部提前下发了2022年专项债部分额度(1.46万亿),鉴于Q1压力较大,届时信贷、社融很可能会多发。维持此前判断,社融增速有望稳中趋升,Q1可能升至10.5-11%。

3、12月M1同比连续两月回升,M2再度转升,主因地产销售有所好转

12月M1同比3.5%,较上月抬升0.5个百分点、连续两个月改善,主因保交房和地产调控松动带动地产销售有所企稳;M2同比抬升0.5个百分点至9.0%,应也财政存款投放加快有关。存款端,12月新增存款1.16万亿,同比多增1.37万亿,其中:财政存款同比多减762亿、连续两月同比多减,指向财政支出继续加快。

4、整体看,宽信用仍没来;稳增长压力之下,货币政策已正式转向,即将再降息

宽信用可能仍需等待:从近两三个月的信贷社融来看,延续的仍是下半年以来居民短贷弱、企业中长期贷疲软、票据冲量等特征,改善之处也是来自于地产纠偏带动按揭、专项债多发带动政府融资,总体指向的还是消费差和经济差拖累实体融资需求,预示当前更多是稳信用,宽信用可能尚需时日。

货币政策已正式转向,再降息“近在咫尺”,预计最快一周内可能下调MLF利率,1月20日也可能下调5年期LPR,幅度可能是5-10BP。维持此前判断:降息方面,最快1月中旬就可能下调MLF或OMO利率,5年期LPR也可能下调(可能要看未来1-2个月房地产销售情况);降准方面,综合MLF到期、缴税缴准、跨年跨季流动性等因素,春节前后或3月前后有可能再降准一次。

风险提示:疫情演化超预期、政策力度大超预期。

(文章来源:国盛证券)

文章来源:国盛证券