重仓地产与基建,规模连续几个季度缩水。近日,深圳一家千亿公募的投资总监发出“万字长文”,呼吁“适度加大基建投资”。

这位投资总监在公募行业长达二十年,每逢市场敏感时期,擅长以深度长文对外发声。2019年初,他曾发文《致终将到来的牛市》。时隔三年,他再次以近万字长文深度思考“稳增长”。

“在经济下行压力较大的背景下,适度加大基建投资不会形成短期的债务违约压力。”他呼吁。理由是,其短期正面作用远大于长期负面影响,是综合权衡之后必然的、现实的选择。

万字长文聚焦“稳增长”

早在2001年国内首只开放式公募基金问世时,邹曦就加入了融通基金。作为融通基金副总经理、权益投资总监的他,也是行业内为数不多仍奋斗在投资一线的老将之一。

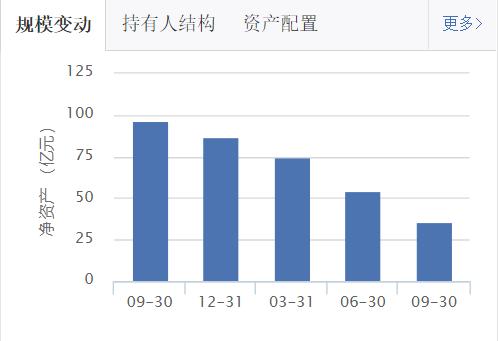

这从管理基金的重仓股便能看出,以邹曦管理规模最大的一只基金为例,规模连续数个季度缩水,保利发展为第一重仓股,持股占比超10%。其他如三一重工(600031)、华新水泥(600801)等均为典型的基建股。

过去几年,邹曦习惯用长文与时长对话。除上述《致终将到来的牛市》外,2020年3月8000字长文讨论新旧基建;2021年2月,再发8000字“干货”,探讨中国经济与A股市场的新常态。

2022年伊始,在资本市场对稳增长政策充满疑虑时,邹曦再次以9000余字长文分享了自己的深度思考——当前,中国经济出现了阶段性波动的压力,稳增长成为政策确定的选择,也是资本市场关注的焦点。

“随着中央经济工作会议定调的明确,对于政策的决心已经没有疑问,稳增长势在必行,但是对于政策发力的方向、力度,以及政策效果,资本市场普遍存在一定的疑虑。”邹曦称。

其潜在逻辑在于,要想达到政策效果,“稳增长”政策将以房地产基建相关投资为主要抓手,考虑到历史上这类投资带来的后遗症,资本市场普遍担忧其可行性。

不过,在邹曦看来,资本市场这种认识本质上是把“新发展阶段”与“稳增长”在一定程度上对立看待,认为“稳增长”会影响“调结构”的效果,积累新的风险。

邹曦认为,如果赋予房地产、基建投资新的机制内涵,在做“减法”控制风险的同时做好“加法”,完全可以在维护体制改革和风险处置成果的同时,确保中国经济在较长时期内实现5-6%的稳定增长。

如何看待房地产和基建?

纵观这篇近万字的长文,字里行间写满了对宏观经济和政策的深度思考。面对经济下行,“稳增长”一说再次成为时常关注热点,而以房地产、基金为代表的板块,2022年开年以来也表现出抗跌性。

梳理邹曦管理基金的重仓股不难发现,他的重仓股中也曾“未能免俗”地出现过类似阳光电源(300274)、宁德时代(300750)等“赛道股”,但他对三一重工等基建股却始终不离不弃,去年三季度首次出现了保利发展。

一只2017年后再没有进入邹曦视野的地产股,缘何仅仅一个季度,就一跃成为他第一重仓股?对于房地产行业,他在万字长文中不惜笔墨表达了对房地产投资稳增长的路径选择和政策效果。

为有效实现“房住不炒”的政策导向,不能仅仅盯住商品房市场做“减法”,一味地压缩居民部门的杠杆率,而是应该健全完善住房制度双轨制,建设足够数量的保障性住房,做好“加法”。

邹曦预计,2022年下半年房地产市场的投资将见底回升,保障性租赁住房建设将成为稳增长的重要抓手,并预计将拉动房地产投资实物工作量6-8个百分点,在稳增长方面发挥重要的作用。

“可以预见,房地产市场的基本运行机制将发生重大改变,旧有机制的破除是为了更好地创立新机制。”邹曦称,房地产市场将摆脱过往历史阶段“一放就热,一管就冷”的状况,进入长期平稳运行的状态。

对于基建投资,邹曦认为,有必要在厘清隐性债务问题本质的基础上,加大债务化解力度,重点围绕推动人的城市化加大基建投资,保证基建投资的力度和可持续性。

邹曦预计,2022年基建投资将达到6-10%的增速。从时间节奏来看,预计2022年1季度就可以看到较大规模的项目落地,实现相当的实物工作量,为1季度经济增长企稳提供有力的支持。

“相较于三年五年之前,基建投资的效率、地方政府的财力承受程度和基建投资的中长期效益都有了明显的提升,在经济下行压力较大的背景下,适度加大基建投资不会形成短期的债务违约压力。”他称。

(陈状 )