在经历了2020年的业绩低谷期后,近日首批成立的民营银行之一——金城银行,披露了截至2021年三季度的业绩情况。

数据显示,截至2021年9月,金城银行总资产达500.03亿元,较2021年年初增长95%;负债总额463.9亿元,较2021年年初增长109.7%;2021年前三季度,实现营业收入7.79亿元,净利润0.63亿元,超过2020年全年水平。

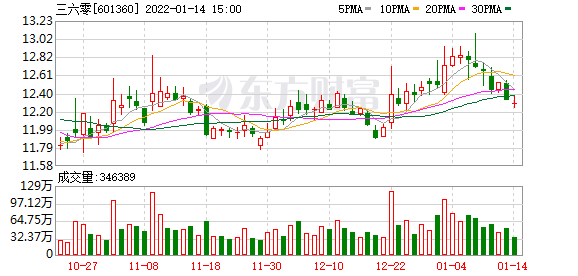

在采访中,《中国经营报》记者了解到,如今金城银行业绩的变化,与2020年三六零安全科技股份有限公司(以下简称“三六零”)入股成为该行第一大股东密切相关。据了解,在入股近一年半的时间里,三六零从业务、科技实力、管理架构等多方面深入金城银行,全面为该行植入“互联网基因”。

不同于成立时期提到的“公存公贷”特色定位,某知情人士向记者透露道,目前,做专注服务实体小微的数字普惠银行,或将成为金城银行未来的发展方向。

三六零高管入主金城银行

近日,金城银行公布了2022年度同业存单发行计划,其中的财报数据披露,截至2021年9月末,金城银行总资产达500.03亿元,负债总额为463.9亿元。而2020年末该行总资产和总负债分别为256.44亿元和221.22亿元。

在盈利方面,2021年前三季度,金城银行实现营业收入7.79亿元,净利润0.63亿元。而该行2020年全年的营业收入为5.78亿元,净利润为0.43亿元。

业绩增长的同时,金城银行的资产质量也得到提升。截至2021年9月末,金城银行不良贷款余额为4.89亿元,不良贷款率为1.37%,截至2020年末,该行不良贷款率为1.78%;截至2021年9月末,金城银行的拨备覆盖率上涨至152.72%,2020年底为139.13%。

记者梳理发现,在首批成立的5家民营银行中,2020年净利润下滑的为金城银行、上海华瑞银行和温州民商银行3家,均不具备互联网银行牌照。彼时金城银行下滑幅度最大。

在采访中,业内人士普遍认为,2021年金城银行业绩的起色,与2020年三六零成为该行第一大股东密切联系。

在金城银行刚刚设立期间,该行的特色定位为“公存公贷”。不过,记者注意到,自2017年以来,金城银行在其业绩报中再未提及过“公存公贷”的说法。

上述知情人士向记者透露道,近年来,金城银行确实鲜少提到“公存公贷”的说法,如今,金城银行正以“安全普惠、智能互联”作为战略方向实现数字科技银行转型。

从具体业务看,记者注意到,近年来,金城银行主推的互联网贷款产品之一——金奇贷,便是金城银行与上海淇毓信息科技合作开发的,而上海淇毓信息科技的母公司正是上海奇步天下信息技术有限公司,即360数科所属公司。数据显示,2020年,金奇贷业务全年累计放款金额7.11 亿元,截至2020年底,金奇贷累计放款户数50168 户,累计发放普惠小微贷款4794.02 万元,户数2073 户。

招联金融首席研究员、复旦大学金融研究院兼职研究员董希淼指出,民营银行应该实行差异化发展战略,坚持特色经营,与主流银行互补发展、错位竞争,是监管对民营银行的定位导向。

易观高级分析师苏筱芮也认为,在未来的发展中,民营银行需要在自身定位的区域精耕细作,关注数字经济背景下小微金融、普惠金融的市场需求,在战略方向和业务模式方面作出更加成熟的思考,结合监管精神与科技赋能金融的大趋势、大方向,努力探索适合自身发展的长效机制。

记者注意到,2021年12月31日,天津银保监局的批复显示,核准刘威金城银行董事长的任职资格,金城银行迎来了开业以来的第二任董事长。天眼查显示,刘威为360集团副总裁。同时,在2021年5月,金城银行新任行长的任职资格也被核准,是来自360数科的温树海,曾担任过360数科首席战略官、副总裁。

科技对民营银行影响几何?

不仅金城银行,近来多家民营银行也注重引入互联网基因。如此前安徽省发布的《关于印发发展多层次资本市场服务“三地一区”建设行动方案的通知》提出,支持新安银行引进战略投资者,建设富有互联网基因和生态圈的金融科技特色银行。

董希淼谈到,民营银行面临起步晚、知名度低、品牌美誉度不高等不足;在自身内部,专业人才不足、吸引力不强、队伍不稳定等问题制约着发展;民营银行在技术、网络等方面,很难与大中型银行相提并论;在股东背景方面,与主流银行更有天壤之别。“由于这些先天不足,民营银行要获得健康稳健成长,不能靠主流银行那样铺摊子、拼规模,而加大创新力度,借助金融科技增加‘流量’和加强风险控制,获得比较优势,成为重要途径。”

苏筱芮认为,近年来,民营银行对金融科技建设工作的重视程度与日俱增,与金融科技公司加强合作是大势所趋。“现实情况是,不少银行通常会面临获客、风控等瓶颈问题,尤其是金城银行这种定位于‘公存公贷’的非互联网银行。”

受访人士认为,即使不能“变身”为互联网资质的银行,大数据、科技能力的加持,也会提升民营银行的核心风控能力、拓展更多业务。

某北方地区民营银行管理层人士指出,目前,具备互联网资质的4家银行占据了民营银行盈利的主要份额,可见互联网与非互联网资质区别很大。记者在采访中了解到,民营银行对于获得互联网基因亦是跃跃欲试。

以金城银行为例,上述知情人士告诉记者,三六零入驻金城银行后,该行的科技实力和风控水平都得到了明显提升。

2020年时,三六零曾发布的公告显示,入股金城银行后,双方将以金融科技创新和互联网普惠金融为重点,协同三六零在安全大脑、人工智能、大数据、云计算、IoT、区块链、反欺诈、互联网获客等方面的技术优势,助力金城银行更好更快发展。

记者了解到,三六零入股金城银行后,该行先后自主研发了多种智能化方案,包括“金决”风控核心决策系统、“金矿”数据治理及价值挖掘平台、“金制”数字化风控管治平台、“金维”数字化运营管理平台等。不仅如此,上述知情人士告诉记者,金城银行还招聘了大量科技型人才。据悉,目前金城银行全行风控及科技研发人员已占员工总数的50%以上,该比例仍在快速提升中。

在科技实力提升的基础上,金城银行也持续将数字科技应用到小微金融、科创金融、绿色金融、供应链金融等更多普惠金融领域。如该行在2021年10月自主研发推出了“专新贷”后,截至目前,已累计授信突破5亿元,累积放款接近2亿元。

某位接近金城银行的人士认为,在前沿的科技与智能系统的帮助下,金城银行得以在数字化升级的同时实现降本增效。

(文章来源:中国经营网)

文章来源:中国经营网