1月17日,中国证券报·中证金牛座记者从多家券商处独家获悉,中国证券业协会融资融券业务委员会近期召开券商两融业务风险管理专题讨论会,围绕两融风险管理、信用减值准备计提进行了充分讨论,并于日前向行业内部下发《融资融券风险管理及信用减值计量建议》,传达相关券商好的经验做法以及需要关注的问题,供行业学习借鉴。

业务风险管理方面,券商一方面需要强化交易的动态管控,细化持仓集中度及波动率监测;另一方面,需不断完善客户征信授信、维持担保品结构合理,切实防范违约风险尤其是大额损失发生。

信用减值计量方面,券商应特别关注融资融券业务风险积累的顺周期性和客户交易行为的差异性,结合市场运行趋势和信用账户风险特征,基于会计谨慎性原则,充分计提信用业务资产减值准备。

兼顾市场风险和信用风险

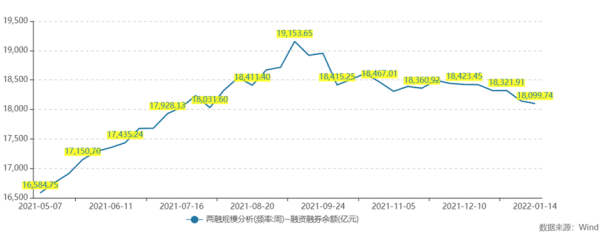

中证协表示,随着资本市场持续交投活跃,两融余额突破1.8万亿,顺周期风险有所积累。目前各券商普遍建立了覆盖多个维度的两融业务风险管理框架,风控措施有必要进一步细化完善。同时,两融业务的信用减值也应当基于风险管理目的进行动态调整和差异化控制,合理运用逆周期风控思路,充分反映预期信用风险,促进行业长期平稳健康发展。

根据中证协向行业下发的《融资融券风险管理及信用减值计量建议》,因两融业务天然具有交易和杠杆双重属性,管理思路需兼顾市场风险和信用风险,一方面需要强化交易的动态管控,细化持仓集中度及波动率监测;另一方面需不断完善客户征信授信、维持担保品结构合理,切实防范违约风险尤其是大额损失发生。

具体来看,风险管理措施应包括如下三个方面:

审慎授信,把好融资准入关。根据客户的资产状况、征信调查结果及风险承受能力,对客户的信用等级、授信额度、保证金比例等进行动态管理。有的券商对高净值客户的尽调和管理进行了补充和强化,并通过提高平仓线、降低持仓集中度等风控措施,降低潜在违约风险;有的券商通过优化“黑白名单”管理机制,加强对于客户信用行为的把控。

紧盯风险,做好事中动态管控。信用账户结构、担保品质量和交易风险偏好等,共同决定了市场波动下信用风险发生概率和潜在违约损失。有的券商构建了多因子风险计分体系,量化个股风险,实现对担保证券的分类管理,并根据市场表现定期或不定期进行调整。有的券商采取交易前端控制和事中风险防范相结合的方式,综合信用账户的维持担保比例、持仓风险分布、板块集中度等动态控制新开仓限额,实现事中风险增量管理;同时对高负债/高集中度、疑似关联交易账户等情况重点监控。

趋势思维,用好逆周期措施。多数券商建立了全面的风险监测体系,在确定风险限额时引入宏观调整因子,当市场持续交投活跃、融资融券余额快速上涨时,适度从紧调整风控指标,防范风险快速积累;当市场处于估值低位,信用账户持仓分散且杠杆交易意愿较低时,恢复适中风控措施,以维持业务持续平稳发展。

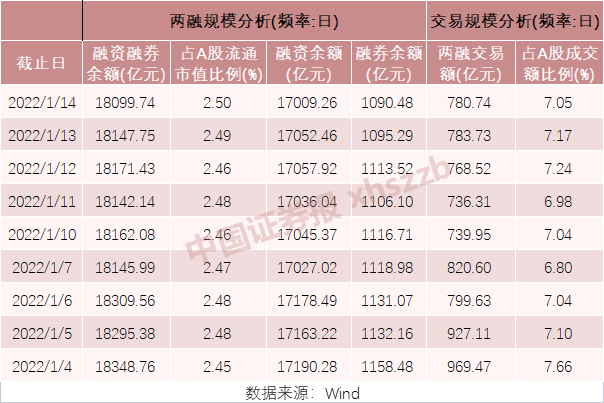

数据显示,自2021年7月中旬以来,A股两融余额一直保持在1.8万亿元以上。

进入2022年以来,A股每日两融交易额保持在700亿元以上,占A股成交额比例在7%左右。

2022年以来两融规模及交易情况

定期评估并适时动态调整信用减值阶段和比例

信用减值计量方面,中证协表示,两融业务信用减值处理应当切实遵循相关会计准则及减值指引之要求,以预期信用损失为基础计提减值准备,同时充分考虑交易的经济实质。实践中,应特别关注两融业务风险积累的顺周期性和客户交易行为的差异性,结合市场运行趋势和信用账户风险特征,基于会计谨慎性原则,充分计提信用业务资产减值准备。

具体来看,信用减值计量应遵循以下四方面原则:

严守会计准则,完善减值框架。根据相关会计准则规定,预期信用损失是以发生违约的风险为权重的金融工具信用损失的加权平均值。两融业务应当综合评估融资/融券主体履约的可靠性、担保资产的安全性、业务发展的周期性,建立健全减值模型或减值框架,合理评估业务信用风险程度。

细化判断标准,审慎评估损失风险。未发生信用减值的合约,考虑到各家券商业务规模、合约状态、客户构成等存在一定差异,应在与业务风险管理逻辑保持相对一致的基础上,综合考虑市场因素(业务规模处于高位或流动性趋紧时,应警惕市场调整影响)、自身因素(市场占有率、余额集中度、历史违约率高的,应适当增加风险缓冲)、客户因素(综合考虑资金来源、偿还能力、历史违约情况和授信匹配度)、合约因素(高集中度、高风险持仓,低维持担保比例等,应增加风险权重),定期评估并适时动态调整信用减值阶段和比例。部分券商还提出,考虑到融券交易通常涉及复杂策略,且近年来规模增加较快、潜在风险较高,宜单独就融券业务设置预期信用减值评估体系,充分反映其风险特征。

遵循业务逻辑,优化模型参数。两融业务为有担保的交易性业务,常态运行情况下整体违约率相对较低,但顺周期性强,对市场波动、个股异动和流动性较为敏感,需要在选取预期信用损失模型参数时,充分考虑市场情况并做前瞻性调整。

例如,有的券商基于业务历史风险数据建立迁徙矩阵,结合宏微观影响因子,得到调整后迁徙矩阵和对应剩余期限内的违约概率;有的券商应用客户风险画像和内部评级,将资金大进大出、高集中度持仓、激进交易行为等赋予高风险权重,提高计提比例;有的券商结合历史异常波动情景,加入压力测试调整因子,充分体现前瞻性风险管理思路。

总结实践经验,形成参考标准。与会专家讨论认为,结合两融业务历史运行情况和行业实践,建议将未发生信用减值合约的减值比例按照0.05%-1.5%的区间计提信用业务减值损失较为合理;对于个别券商基于内部减值模型测算结果超过该区间标准的,应按照审慎原则以模型测算结果为准。同时,考虑到减值准备已充分反映当期信用损失和预期信用风险,且风控指标已对两融业务按照10%计算信用风险资本准备,为避免因重复计算而加重资本消耗,可将融出资金信用减值准备超过公司信用减值模型测算(经审计师认可,原则上不低于0.05%)的部分,在《净资本计算表》第16行“其他调整项目”加回核心净资本。

(文章来源:中国证券报)

文章来源:中国证券报