截至2021年底,广州、上海等21个重点城市第三批次地块集中出让,宁波第三批次地块于2022年1月18日完成竞拍。整体来看,2021年22个重点城市住宅用地供应规模同比增长,成交规模基本持平,成交楼面价小幅上涨,底价成交地块占比增加,流拍撤牌率上升。

具体来看,22城土地市场热度呈“前高后低”态势,上半年受交易市场活跃度较高影响首批集中供地市场较热;三季度中央加快完善“稳地价”要求下重点城市第二批供地调整土拍规则,但受市场调整和企业资金压力增加影响,市场快速降温,超两成地块流拍或被撤牌;四季度重点城市优化第三批供地出让条件,部分地块利润空间提高,但房企资金压力仍较大,叠加地方对房企预售监管资金和购地自有资金监管较严,第三批次土地市场延续低温态势,底价成交地块比重进一步上升,流拍撤牌率略有好转。

2022年,重点城市供地“两集中”政策有哪些调整方向,土地市场热度又将如何?(点击申请项目云试用,查看热点城市政策趋势)

整体情况

22城供求规模同比增长,底价成交地块占比和流拍撤牌率均高于2020年

表:22个重点城市住宅用地推出、成交和流拍撤牌情况(市本级)

注:截至2021年12月31日,推出和成交面积均为规划建筑面积;深圳、青岛第二批次重新挂牌,推出情况取第二次挂牌数据;三批次数据包含宁波第三批土地出让数据;流拍撤牌率=(流拍数量+撤牌数量)/(流拍数量+撤牌数量+成交数量);

数据来源:中指数据CREIS(点击试用)

22个重点城市2021年住宅用地供应量增加、成交量小幅下降,底价成交地块占比、流拍撤牌率均高于2020年。2021年,22城住宅用地推出面积达到34695万㎡,为近七年最高水平,同比增长12%;成交27571万㎡,同比下降3%;成交楼面均价延续逐年上涨态势,同比上涨11%;土地出让金约2.6万亿元,同比增长8%。受下半年市场明显降温影响,全年住宅用地底价成交、流拍和撤牌地块数量明显提升,底价成交地块占比为62.8%,较2020年提升6.7个百分点,流拍撤牌率升至21.3%,较上年增加13.8个百分点。

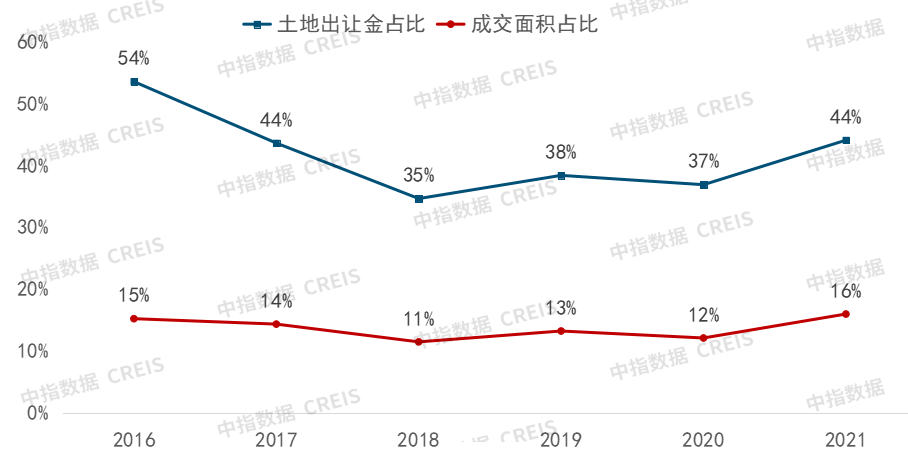

图:2016-2021年22个重点城市住宅用地成交面积及土地出让出让金占全国比重走势(市本级)

注:2021年统计数据不包含宁波第三批次土地出让数据

数据来源:中指数据CREIS(点击试用)

22城住宅用地成交面积虽有小幅下降,但占全国的比重提升至近几年最高水平,出让金占比超四成。2021年,22城住宅用地土地出让金占全国比重为44.1%,较2020年增加7.2个百分点,成交规模占全国比重为16.0%,为2016年以来最高水平,较2020年增加3.9个百分点。

图:22个重点城市各批次供求占比情况(市本级)

数据来源:中指数据CREIS(点击试用)

分批次来看,22城住宅用地成交规模和土地出让金逐批下滑,底价成交地块占比持续上升,流拍撤牌率冲高后回落。

供求规模方面,22城前两批住宅用地供应规模较高,但受下半年交易市场降温、土拍规则调整、企业资金压力增大等因素影响,部分城市第二批次流拍和撤牌地块频出,第二批成交规模远低于首批,出让金亦出现明显下降,四季度土地市场继续低温运行,多数城市第三批土地供应量减少,成交量继续下行。

价格方面,22城三批供地成交楼面均价保持相对平稳,部分城市第三批供地下调初始楼面价格,成交楼面价亦有所下滑。

图:22个重点城市各批次住宅用地底价成交占比及流拍撤牌率情况(市本级)

数据来源:中指数据CREIS(点击试用)

成交结构方面,首批集中供地市场热度较高,底价成交地块占比和流拍撤牌率较低;第二批集中供地市场热度骤降,流拍和撤牌地块数量大幅增加,流拍撤牌率明显上升;部分城市优化第三批次地块出让条件,撤牌地块数量明显减少,流拍撤牌率较二批有所回落,但市场延续低温态势,底价成交地块占比进一步上行。

土拍规则

重点城市三批供地因城施策调整竞价方式、建设要求和门槛限制

表:22个重点城市2021年三批供地土拍规则主要变化内容

表:22个重点城市2021年三批供地土拍规则变化情况

数据来源:中指研究院整理,中指数据CREIS(点击试用)

从竞价方式来看,重点城市陆续引入房价地价联动机制,取消“竞配建、竞自持”等方式,因城施策选取“摇号、一次报价或竞高品质方案”并下调最高溢价。重庆、武汉第二批供地设置最高地价,无锡和广州部分地块试点限房价,但受二批市场降温下地块流拍影响,广州南沙和黄埔区第三批地块取消“限房价”试点。受自然资源部调整要求,多数城市在第二或第三批供地调整土拍规则,取消“竞配建或竞自持”,避免抬高实际地价,并因城施策从“摇号、一次报价或竞高品质方案”中选择适合的竞价方式。其中,重庆第二批最终环节采取“竞高品质方案”,第三批调整为“摇号”;厦门第二批采取“竟配建”,第三批调整为“摇号”;成都第三批全面取消“竞自持”;武汉第二批重启熔断机制,第三批精简竞拍规则,熔断后调整为“竞自持/摇号”方式;济南第二批采取“摇号”,第三批调整为“竞建筑品质和建设进度”等。

从建设要求来看,部分重点城市第三批对竞拍人的开发资质要求予以放松,其中南京第三批次供应地块全部要求资质为三级及以上,而此前多数要求二级甚至一级,同时对联合报名竞买、不得合作开发,严格限制股权转让等约束未做要求;杭州第三批取消了竞买人须具备一年以上房地产开发资质的要求。此外,部分城市逐步探索落地“定品质”,南京第三批河西板块地块针对购房者反馈信息增加外立墙材料的质量要求;厦门第三批所有地块新增定品质要求;济南第三批试点竞品质和建设进度,地价达到上限后,竞二星、三星绿色建筑比例及竞单体总层数不同比例下的预售条件,上限是三星绿色建筑100比例+单体封顶后办理预售。

从资金门槛限制来看,受首批市场较热影响,深圳、苏州和重庆等城市上调第二批供地部分地块保证金比例,而第二批市场降温下,无锡、福州、苏州、重庆和南京下调保证金比例,降低房企参拍门槛。

市场情况

22城市场分化,多数城市宅地成交量增价涨,三批供地流拍撤牌好转

表:22个重点城市三批供地住宅用地供应和成交情况(市本级)

注:统计数据为市本级,包含住宅和综合用地;宁波2021年成交建面变化未包含第三批次土地出让数据。

数据来源:中指数据CREIS(点击试用)

分城市来看,

2021年上海、苏州、济南、长沙等9个城市加大住宅用地供应,带动宅地成交规模同比增长,重庆、青岛和福州等受宅地供应缩量拖累成交规模同比下降,广州和南京受后两批地块流拍和撤牌情况严重影响全年成交规模低于2020年。此外,受第二批土拍明显降温以及前期供地量大等因素影响,北京、广州、成都、天津、长春、沈阳第三批减少供地,相比第二批次供应面积降幅均在50%以上。

图:22个重点城市三批供地住宅用地成交楼面价情况(市本级)

注:宁波2021年楼面价未统计第三批次土地出让数据。

数据来源:中指数据CREIS(点击试用)

价格方面,22城中多数城市2021年成交楼面价同比上涨,其中厦门受岛内加大供地和前两批供地市场热度相对较高影响,成交楼面价较2020年明显上涨;而上海增加五大新城、定向安置和公共租赁房的土地供应,叠加上海对土拍采取多举措管控下稳地价持续显效,成交楼面价较2020年有所下跌。分批来看,深圳、成都、青岛供地向核心区转移,成交楼面价逐批上涨,厦门、无锡、重庆和济南二批次加大城区外供应,加上市场降温溢价较低,整体成交楼面价较首批下降,三批次调整供应结构,以核心区为主,成交楼面价呈“先降后升”,而合肥、南京、广州、上海和苏州三批次多地块下调地价且地块优质度一般,在大市场环境偏冷下房企拿地意愿较低,成交楼面价呈现“冲高回落”。

图:22个重点城市各批次住宅用地成交结构变化(市本级)

数据来源:中指数据CREIS(点击试用)

从成交结构来看,多数重点城市首批供地竞价达上限和溢价成交地块比重相对较高,第二批流拍和撤牌地块占比显著提高。第三批市场延续低温态势,但土拍出让规则有所优化,降低企业拿地门槛等,多数城市底价成交地块占比提高,流拍和撤牌地块比重较二批下降,其中杭州土拍市场相对较热,第三批次成交35宗住宅用地中,有24宗达到封顶限价,无地块流拍或撤牌。

图:22个重点城市三批供地流拍撤牌率变化情况(市本级)

数据来源:中指数据CREIS(点击试用)

流拍撤牌情况来看,下半年市场降温下,除厦门外,重点城市第二批供地流拍撤牌率均有所上行,而除厦门、南京、长春、郑州外,其他城市第三批供地的流拍撤牌率普遍低于第二批,第三批流拍撤牌情况有所改善,无锡、深圳、上海、杭州第三批无地块流拍或撤牌,而广州、南京、合肥、长春、郑州、厦门等城市第三批供地流拍和撤牌率仍保持在20%以上,厦门、长春、沈阳超50%。

总结及展望

综上所述,2021年是重点城市“两集中”政策实施第一年,三批次土拍热度呈“高-低-稳”特点,土地市场成交规模整体稳定。首批次房企拿地积极,二批次各地调整土拍规则,严控资金来源及溢价率等,土地市场明显降温,多城市流拍和撤牌现象频现;三批次多数城市对土拍规则进行了优化和完善,推动土地市场相对平稳运行。整体来看,2021土地“两集中”政策一定程度上达到了“稳地价”效果。

分城市来看,22城中半数城市供求规模较2020年增加,其中北京、上海、苏州、济南、长沙、合肥、杭州等城市供应规模较2020年增加30%以上,带动成交规模增长;青岛、福州缩减供地量,成交规模较2020年均下降近30%,另外,沈阳、天津、长春等城市成交面积亦下降,当前青岛、福州短期库存均在15个月以上,沈阳、天津等城市短期库存去化时间超20个月,土地缩量将有利于缓解库存去化压力。

展望2022年,中央稳地价要求下,重点城市“两集中”政策存在继续优化空间,参考2021年重点城市第三批集中供地出让条件优化方向,降低企业拿地门槛,给予企业合理利润,激发企业拿地意愿,如下调保证金比例、降低企业开发资质要求、减少配建和自持规模等。另外,部分城市或将进一步完善房地联动机制,实行“一地一策”,试点现房销售,加大租赁用地供应比重,加快品质相关要求落地,逐步强化稳地价效果,促进房地产市场平稳健康发展。

2022年1月7日,北京2022年首批集中地块公布,土拍规则整体延续上一年集中供地规则,最高溢价率限制到15%、禁马甲、严格审查竞买人购地自有资金,提升对保障性住房、住房品质要求,值得注意的是,本次北京增加了竞现房销售地块比例,18宗地块中有9宗设置竞现房销售环节,现房销售试点在不断强化。

从推地时间来看,2022年22城各批次供地时间或将较2021年有所提前,有利于地方更好地把握供地节奏;从供应规模来看,部分重点城市短期库存不足,叠加下半年宅地成交规模缩量,2022年房价上涨压力仍在,地方或将继续加大供地和优化供地结构,缓解市场供求矛盾,平抑新房价格。从成交热度来看,2021年第三批次供地土拍规则逐步放松,部分城市土地市场有所恢复,但由于目前房企资金压力仍较大,拿地较为理性,预计2022年首批次土地市场热度回暖有限。

此外,“两个维护”下未来地方或加大“保交付”力度,灵活调整商品房预售资金监管,提高资金使用效率,但房企偿债高峰临近,加快销售回款依旧是房企2022年全年的工作重心。建议房企在加快营销的同时,加强对市场及竞品项目监测,利用数字化工具科学决策。与此同时,鉴于政策变化依然是现阶段影响市场趋势的最核心因素之一,为了更及时追踪及预判政策走向,中指·项目云(点击试用)特针对城市各类政策进行了结构化梳理,并通过市场热度、城市基本面及外部环境变化构建了政策预警模型,让政策走向有迹可循,帮助房企制定策略先人一步!

(徐帅 )