继“猪茅”牧原股份预降七成后,又一家猪企业预计陷入深度亏损。

温氏股份(300498)最新业绩预告显示,2021年公司预计亏损130亿-138亿元,相比,上年同期公司盈利74.26亿元。

按照企业会计准则的有关规定和要求,去年温氏股份摊销股权激励费用约 5 亿元,另外,对目前存栏的消耗性生物资产和生产性生物资产初步计提了减值准备约 25 亿元,同时,公司为应对行业低迷期而增加融资,财务费用同比大幅增加。

去年前三季度,温氏股份净利润亏损97亿元,其中第三季度亏损就高达70亿元,结合业绩预告来看,去年第四季度亏损或环比有所收窄。

主营业务方面,去年温氏股份销售肉猪(含毛猪和鲜品)1321.74 万头,毛猪销售均价 17.39 元/公斤,同比下降 48.18%。

具体来看,由于生猪价格大幅下跌,而饲料原料价格连续上涨、外购部分猪苗育肥、持续推进种猪优化等因素推高养猪成本,导致温氏股份肉猪养殖业务利润同比大幅下降,出现深度亏损。温氏股份表示,公司将继续推进养猪业务固本强基工作,完善生物安全防控体系,持续提升存栏母猪质量,提高肉猪上市率,降低生猪养殖成本。

相比而言,养禽市场总体行情有所好转,去年温氏股份养禽业务整体保持盈利。

去年温氏股份销售在肉鸡11.01亿只(含毛鸡、鲜品和熟食),同比增长 4.76%,销售肉鸭同比增长 1.85%,公司养禽业生产成绩连续多月维持公司历史较高水平,但因为饲料原料价格连续上涨而拉高养殖成本,但公司养禽业务整体有盈利。

温氏股份对2022年肉猪和肉鸡增量制定了规划。

在日前接受机构调研,温氏股份高管表示,肉猪方面,公司2022年肉猪(含毛猪和鲜品)出栏初步规划为1800-2000万头,2023年约再增加800-1000万头。公司也会综合考虑未来行情变化,适度调整出栏计划。另外,肉鸡方面,未来几年,公司预计每年保持5%左右的出栏增幅。其中,毛鸡部分规模较为稳定,未来增长主要以增加适合屠宰品种的产量为主。

目前温氏股份养殖成本逐月下降,随着公司前期高价外购猪苗出清,公司养殖成本逐步回归正常,公司2022年全年肉猪养殖完全成本目标为7.8元/斤。

针对非洲猪瘟防疫,温氏股份养猪业务主要采取“公司+农户(或家庭农场)”和“公司+现代养殖小区+农户”的经营模式,已从硬件和软件建立严格的生物安全防控体系,整体防疫水平显著提高,公司防疫能力和效果大幅提升。

日前,国家发展改革委监测猪粮比价进入过度下跌三级预警区间,另外,数据显示,能繁殖母猪存栏自去年七月起持续下降。但对于养猪行业是否触底,温氏股份表示并不乐观。

公司高管介绍,前期猪价大幅下跌,导致行业产能有部分去化,但持续时间较短。尽管近期生猪价格有所上涨,但从农业农村部公布的全国能繁母猪存栏数据来看,当前存栏量依旧高于正常水平,预计养猪产能去化还将持续,可能会在底部运行一段时间。相比,公司对2022年鸡价保持相对乐观态度,考虑到前期行业产能去化较多,预计养鸡行业有望维持正常合理的收益。

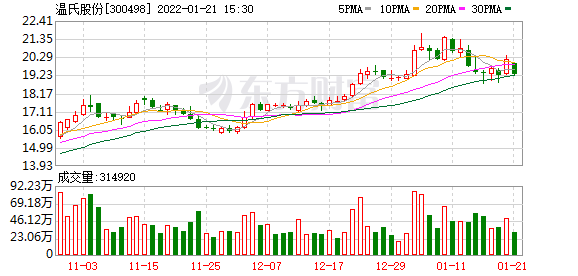

市场表现来看,自去年7月21日底部以来,温氏股份股价累计反弹约48%,最新报收19.28元/股;猪肉概念板块同期上涨约30%。

东莞证券指出,展望2022年,若能繁母猪产能持续去化,结合生猪滞后能繁母猪产能10个月,行业有望在三季度左右迎来拐点。考虑到2021年四季度消费旺季使猪价出现一定的反弹,或一定程度上影响猪周期时长。若后续猪价下降,生猪养殖公司亏损幅度进一步加大,或加速猪周期见底进程。后续需持续关注能繁母猪存栏等重要数据与猪企业绩等情况,寻找适当的布局机会。

(文章来源:e公司)

文章来源:e公司