又有“清仓”转让券商股权。

1月25日,北京产权交易所披露“大同证券有限责任公司0.5243%股权及相关债权”的转让信息,转让方为国电电力发展股份有限公司(下称“国电电力”),挂牌底价910.92万元。

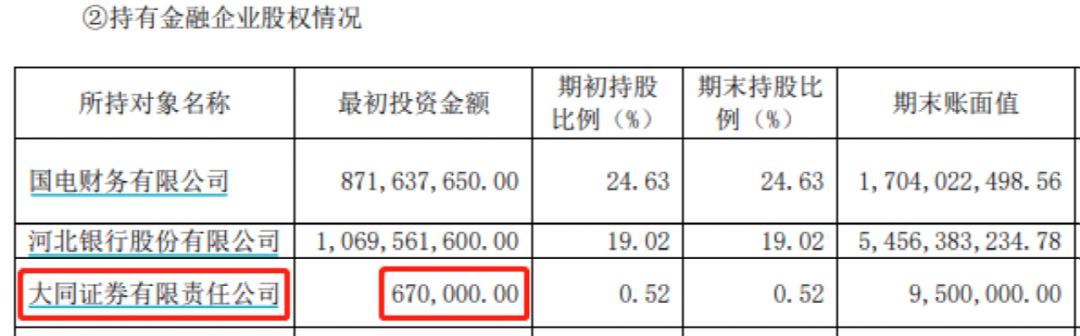

值得注意的是,这并非国电电力首次转让大同证券股权和债权。早在去年8月底,国电电力就以996.92万元的挂牌底价转让所持大同证券全部股权和相关债权,时隔5个月,公司转让大同证券股权和债权的底价减少了80多万元。不过,尽管如此,国电电力这笔投资也可谓是“赚翻了”,因为当初公司对大同证券的最初投资额仅为67万元,如此算来,国电电力这笔投资获利逾800万元。

作价910.92万元

国电电力“清仓式”转让持有的大同证券股权

根据转让信息,国电电力此次转让底价为910.92万元,其中,大同证券0.5243%股权对应转让底价为774万元,转让方对标的企业的136.92万元债权对应转让低价为136.92万元。

根据大同证券2020年年报,公司共有11名股东,北京国电电力股份有限公司大同第二发电厂为第11大股东,持股比例仅为0.5243%,据了解,该公司是国电电力的分公司,此前为国电电力和中国神华共同持股,目前只剩下国电电力一名股东。

此次转让之后,国电电力将不再持有大同证券股权。

赚翻了!投资20余年获利超千倍

值得注意的是,这并非国电电力首次转让大同证券股权和债权。

早在去年8月底,国电电力就以996.92万元的挂牌底价转让所持大同证券全部股权和相关债权,不过当时这笔转让并未找到受让方。时隔5个月,公司转让大同证券股权和债权的底价减少了80多万元。

不过,尽管如此,国电电力这笔投资也可谓是“赚翻了”。根据国电电力2021年半年报,公司对大同证券的最初投资额仅为67万元,如此算来,如今国电电力这笔投资获利逾800万元。

那么,为何国电电力如此急切要转让大同证券股权和相关债权呢?根据其在北京产权交易所透露的信息,此次决议主要源于一份文件——《国家能源集团关于参股经营投资自查整改工作的指导意见》。国电电力是国家能源集团控股的全国性上市发电公司。

据了解,自2020年以来,国电电力的控股股东国家能源集团在系统内全面开展参股经营投资自查整改工作,各单位通过参股经营投资整改,坚持严控非主业投资。国家能源集团表示,要严格按照制定的整改计划时间表,全面推动内部重组与退出项目向前推进,多措并举促进参股管理不断规范,推动集团公司高质量发展。

大同证券去年前11月净赚1.02亿元

公开资料显示,大同证券成立于1988年,是中国证券史上最早成立的证券公司之一,也是山西省改革开放后资本市场起步的标志。截止2020年底,公司共有46家营业机构和3家控股子公司,形成了以山西本土为中心,覆盖国内重点城市的机构布局。

截止2021年11月30日,大同证券实现营收4.44亿元,实现净利润1.02亿元,资产总计为90.5亿元。

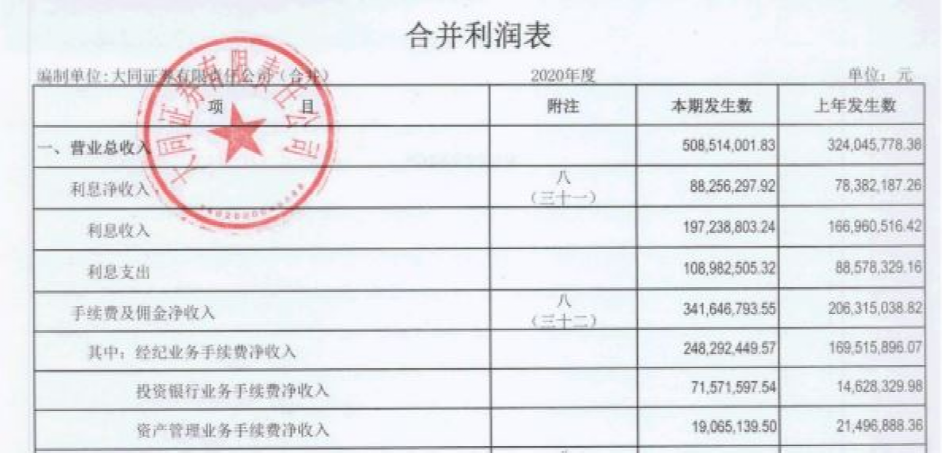

大同证券2020年年报显示,2020年,公司实现营收5.09亿元,同比增长57.1%,实现净利润1.37亿元,同比增幅高达372.41%。

从主营业务来看,经纪业务对大同证券的营收支撑最为巨大。2020年,公司经纪业务实现营收2.48亿元,占总营收的比例高达48.7%。2020 年,公司经纪业务总交易额为 10605.38 亿元(含融资融券交易额),同比增加 1211.22 亿元,增幅为 12.89%;代理买卖证券业务净收入 2.09 亿元,同比增长 36.90%;全年利息净收入8826.23 万元,同比增长 13.66%。此外,公司以销带保成效明显,非货公募取得突破性进展,截至 2020 年末,公司金融产品(不含货币基金)销售规模为71.2 亿元,同比增加 34.02 亿元,增幅为 91.5%。

投行业务对公司业绩支撑也非常明显,2020年,公司投资银行业务委员会认真分析市场变化和自身优劣势,聚焦有效市场,明确主攻方向,紧抓改革红利,重点发力常规业务,尝试聚焦山西市场,且投行业务首次实现了年度盈利,2020年投行业务实现营收7157.16万元, 同比大增 389.27%。

此外,2020 年,公司资管业务净收入 1906.51 万元,同比下降 11.31%

近一年已发生多起券商股权转

值得注意的是,近一年来,已发生过多起券商股权的转让,包括新时代证券、民生证券、九州证券、大同证券等,部分还属于“清仓式”减持,也有券商也迎来“新东家”。

难道券商股权不香了吗?

2021年12月底,深圳联合产权交易所披露一则股权转让信息。第二大股东前海金控计划转让汇丰前海证券39%的股权,挂牌金额为12.64亿元。同月,中国华融转让持有的华融证券71.99%股权,挂牌价格为人民币109.3亿元。

去年9月16日,北京产权交易所官网披露一则股权转让信息,新时代证券前8大股东拟对所持股权进行“清仓式”转让,占总股本比例为98.24%,转让底价为131.35亿元。随后,西部证券和东兴证券出手,但最终两家均放弃,中国诚通成功收购新时代证券98.24%的股权。新时代证券的公司性质也由民营变成了央企子公司。

去年10月12日,九州证券3.7亿股股份被挂牌转让,占总股本的10.98%,转让底价为4.74亿元。此次转让方为中国石油化工集团,为九州证券的第二大股东,此次转让属于“清仓式”转让……

原股东抛售、同业并购等因素或为券商股权转让的主要因素。值得注意的是,存在股权转让的券商多为中小券商。有分析人士指出,在外资券商进入之下,国内券业竞争激烈,这也导致中小券商股东在转让股权上相对来说更为积极。

(文章来源:中国基金报)

文章来源:中国基金报