虽然已经预料到养猪巨头们2021年的日子都不好过,但温氏股份的业绩预告着实让人跌破眼镜。

1月21日晚间,千亿巨头温氏股份发布了2021年业绩预告。公告内容显示,公司2021年预计亏损130亿-138亿元,上年同期盈利74.3亿元。

温氏股份表示,报告期内,生猪价格大幅下跌,同时因饲料原料价格连续上涨、公司外购部分猪苗育肥、持续推进种猪优化等因素推高养猪成本,公司肉猪养殖业务利润同比大幅下降,出现深度亏损。公司将继续推进养猪业务固本强基工作,完善生物安全防控体系,持续提升存栏母猪质量,提高肉猪上市率,降低生猪养殖成本。

为此,《华夏时报》记者联系到温氏股份证券事务部相关工作人员,该工作人员表示,暂不接受业绩预告相关采访,具体信息以公开资料为准。

亏损幅度有所收窄

公告显示,温氏股份销售肉鸡11.01亿只(含毛鸡、鲜品和熟食),同比增长4.76%,销售肉鸭(含毛鸭和鲜品)5797.89万只,同比增长1.85%。报告期内,养禽市场总体行情有所好转,公司养禽业生产成绩连续多月维持公司历史较高水平,在饲料原料价格连续上涨而拉高养殖成本的情况下,温氏股份的养禽业务实现了整体盈利。

虽然温氏股份的养禽业务保持了盈利状态,但养鸡挣的钱却填不上养猪亏的窟窿。

公告显示,温氏股份归属于上市公司股东的净利润,预计亏损130亿-138亿元,对比上年同期盈利74.3亿元,下降了275.06% - 285.84%;扣除非经常性损益后的净亏损143亿元至151亿元,对比上年同期盈利63.8亿元,下降了324.09% - 336.62%。

尽管温氏股份在报告中指出,影响业绩变动的因素之一,在于报告期内公司按照企业会计准则的有关规定和要求,摊销股权激励费用约5亿元,对目前存栏的消耗性生物资产和生产性生物资产初步计提了减值准备约25亿元(最终数据以审计报告为准)。同时,公司为应对行业低迷期而增加融资,财务费用同比大幅增加。

事实上,自去年春节以来,高位运行了一年多的猪肉价格便开始一路走低。而在此番猪价下行的过程中,养猪企业首当其冲。

“上游产品的大宗商品属性很强,一个企业的命运和上游市场的兴衰起伏深度地绑定,这是畜牧屠宰行业的面临的现实。”高纲咨询研究总监高海平对《华夏时报》记者说道。

温氏股份在报告中指出,报告期内的生猪价格大幅下跌,毛猪销售均价17.39元/公斤,同比下降48.18%。同时因饲料原料价格连续上涨、公司外购部分猪苗育肥、持续推进种猪优化等因素推高养猪成本,公司肉猪养殖业务利润同比大幅下降,出现深度亏损。

在猪肉价格的下行压力下,温氏股份一直致力于养殖成本的降低。目前温氏股份的养殖成本已经从2021第一季度的最高15元/斤下降至8.8元-9元/斤。温氏股份表示,2022年有望实现全年成本7.8元/斤的降本目标。

虽然温氏股份全年亏损明显,但推算可知,2021年第四季度公司整体亏损约32.99亿-40.99亿元,相比三季度-72.04亿元的净利润,温氏股份的亏损幅度已有所收窄。

鲸平台智库专家、天津渤海商品交易所首席农业经济专家,农林事业部总经理支培元接受《华夏时报》记者采访时表示:“温氏股份公司发布了业绩大幅预亏公告基本符合预期,当前关注点还应聚焦到公司去产能化,从速度和新周期反转时点来判断。”

“随着宏观经济增速的持续走低、已经持续了两年的疫情、终端产品价格的持续走低,畜禽养殖业成本的上升、国外市场需求不振等因素,行业巨头温氏股份大额亏损是不奇怪的。”而在谈及温氏股份未来发展时,高海平告诉本报记者,家禽和生猪业的行业集中度仍比较低,未来集中度将呈加快提升趋势,这对于温氏股份来说是个利好因素。而温氏股份也要积极探索深加工,在下游产品的差异化中找到利润空间。

业绩预亏未影响机构信心

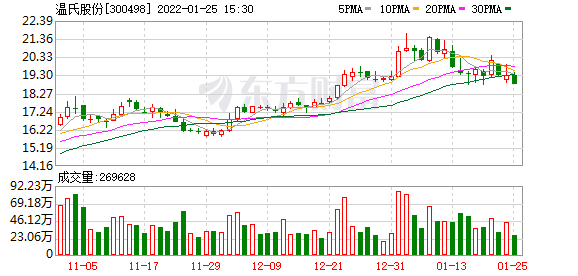

虽然养猪企业的业绩伴随生猪价格一路走跌,但猪肉股的走势却截然相反。去年9月1日之后,养殖板块整体涨幅接近40%,而温氏股份股价也自去年四季度以来已经有所上涨。

记者梳理发现,2021年7月30日,温氏股份在创下12.14元/股的历史新低后,便逐步反弹,并于2022年1月5日达到21.65元/股的高点,此间涨幅累计近80%。

截止1月25日收盘,公司股价报收18.81元/股,总市值1194.78亿元。对此,支培元认为温氏股份股价短期内的小幅回调是受业绩亏损影响。

“随着春节临近生猪现货在近期处于消费高峰,价格将小幅上涨,但整体消费市场低迷,价格重心偏低,节后温氏股份依然要依赖现货价格的上涨。”支培元认为,巨额亏损并没有影响机构对温氏股份的信心。

事实上,6个月内累计共18家机构,对温氏股份2021年净利润均值进行预测。其中,9家机构“买入”,5家机构“增持”,1家机构“优于大市”,1家机构“强烈推荐”,1家机构“跑赢行业”,1家机构“推荐”。目标价格最高预测27.00元,最低预测14.00元,平均为21.15元。

1月25日,天风证券发布对温氏股份的研报表示,养猪行业亏损带来产能明显去化,且预计去化趋势已成;猪价短期止涨,行业补栏意愿不强,产能去化有望边际加速;我们预计温氏股份 2022-2023 年出栏量 2000万头、3000 万头;考虑到公司景气周期高点的头均盈利及头均市值,预计向上空间充足。

(文章来源:华夏时报)

文章来源:华夏时报