用友网络的定增项目吸引了高瓴、高毅、中金公司、易方达、JPMorgan等知名机构参与。

1月25日晚,用友网络发布2020年非公开发行A股股票发行情况报告书,本次发行价格为31.95元/股,募集资金总额近53亿元。

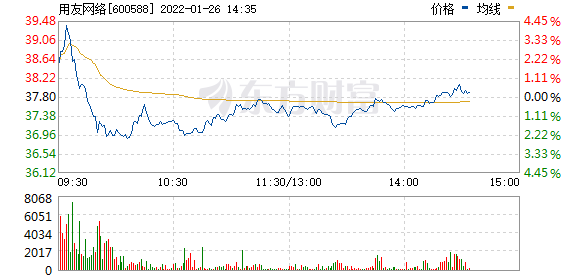

截至1月26日午盘,用友网络报37.36元/股,总市值为1222亿元。参与定增的机构浮盈已达到16.93%,高瓴已浮盈将近1.7亿元。

有券商预测,2022年用友网络目标市值为1891亿元。

知名投资机构参与定增

公告显示,本次非公开发行募集资金将投资于用友商业创新平台YonBIP建设项目、用友产业园(南昌)三期研发中心建设项目和补充流动资金及归还银行借款。

来源:公司公告

其中,高瓴旗下HHLR管理有限公司获配3129.89万股,获配金额近10亿元;高毅资产邓晓峰管理的高毅晓峰1号睿远证券投资基金和高毅晓峰2号致信基金合计获配近4亿元。其他机构方面,中金公司、万家基金、易方达基金分别获配约5亿元、3亿元和2.5亿元。外资如GIC、JPMorgan也有超过亿元的获配。

此外,私募大佬葛卫东获配近2亿元。此前,葛卫东已经是用友网络的第五大流通股东,持股约1.15亿股。加上本次获配的6,259,780股,合计持股超过1.2亿股,合计持有金额达到45亿元。

截至1月26日午间收盘,用友网络报收37.36元/股,相比31.95元/股的定增发行价格,参与定增的机构浮盈已达到16.93%,获配近10亿元的高瓴,浮盈约1.7亿元。

本次非公开发行中,发行对象认购的股份自本次发行结束之日起六个月内不得转让。

券商预测2022年总市值突破1800亿元

用友网络于2001年5月上市,当年营业总收入3.33亿元,此后每年稳步递增。到2020年,营业收入已增长至85.25亿元,股价也从1.62元/股增长至37.36元/股,股价增长基本和营收增长相匹配。当前,用友网络的总市值已超过1230亿元。

国盛证券研报指出,用友网络以13.9%的市场份额,位居中国应用平台化云服务市场占有率第一。大客户是用友优势所在,用友近期在大型央企及商业银行领域斩获多个千万级大单,国盛证券测算,未来96家央企、烟草、金融、地方超大企业合计ERP相关领域贡献市场近千亿,有力保障了用友未来营收成长空间及盈利能力。

国盛证券判断,考虑到用友网络所处赛道空间持续扩容、与主要竞争对手之间竞争格局相对改善,大客户客群保持稳健,逐步推进实施交付分签外包,中小企业订阅优先持续改善云业务收入质量等因素,给予公司2022年目标市值1891亿元,对应15XPS,维持“买入评级”。

(文章来源:中国证券报)

文章来源:中国证券报