2022年开年,中概股及赴港上市互联网科技公司一度表现活跃,这似乎给了市场一种可以抄底的错觉。不过,回望2021年年初,也有一些机构喊出“跨过香江、夺取港股定价权”的口号,当时,大陆资金大批量、浩浩荡荡南下买港股,现在回过头来看,基本上都在最高位接了盘。如今,虽然不至于接盘在高位,但抄底的风险依然不小。

接盘在高位的反思

2021年,中概股“血流成河”,大量的中概股跌幅巨大,比如拼多多、滴滴、腾讯音乐等跌幅均在60%以上。在港上市的互联网公司同样跌幅巨大,阿里几乎腰斩,小米、百度等跌超40%,若考虑最高位至最低位的最大回撤幅度,美团达到了60.17%,腾讯、京东也接近50%。

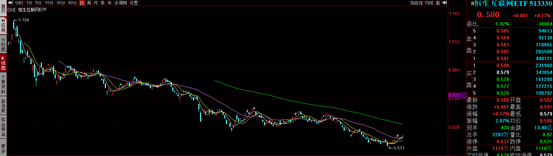

不少投资者,除了通过港股通等方式去买港股以外,还有不少通过一些ETF投港股或美股,而这些ETF同样跌幅巨大。比如,恒生互联网ETF净值从最高的1.10跌到最低的0.53,发生腰斩,再如,中概互联LOF净值从2.699跌到0.996,跌幅超过60%。

图1 恒生互联网ETF走势图

图2 中概互联LOF

在净值大幅下跌过程中,如果观察持有人数据,会看到这些ETF的申购规模在不断增加。比如:恒生互联网ETF从2021年一季度的82亿份左右增加到2021年三季度的186亿份左右,增加了整整100亿份。而中概互联LOF从2020年底的10亿份左右增加到2021年三季度的70亿份左右,增加了整整60亿份。不论是中概LOF还是恒生互联网ETF,在净值一路下跌过程中,一路加仓,加仓又被套。

图3 恒生互联网ETF申购规模

图4 中概互联LOF申购规模

那么,中概股及在港上市科技互联网股下跌了如此大幅度之后,可以抄底了吗?在笔者看来,现在未必是抄底的良机,因为市场环境已经发生了大的变化。

中国内地企业出海需求减弱

以前,中国内地企业倾向于到港股及美股上市,在A股对外开放度还不够充分时,其主要实现了吸引外资的目的,这应该是鼓励企业到境外上市的重要目的之一。在A股深港通、港股通扩大开放后,此前的融资功能则是有一定弱化的。数据显示,2021年北上资金累计流入4300亿元,北上资金累计流入金额已经超过1.6万亿。

此外,对于一些净利润总额不高、甚至亏损、相对初创期的互联网等公司的上市,已经有了更好的平台,尤其是科创板开通后,目前国内监管对于盈利性的要求已大大减弱,一些非盈利的公司,也可以在科创板、创业板上市。因此,此项融资功能在A股的制度改革下同样出现弱化。

不论是吸引外资还是鼓励创新型公司上市方面,目前国内A股市场在这两方面的功能,相较以前已经有了巨大的改善,从而也使得境外上市对于国内整体资本市场的作用有所减弱。

流动性及外汇管理等环境发生变化

流动性环境则主要指港股市场,香港市场由于其全球金融市场的地位,一定程度上来讲,是有适度弱化的。在适度弱化后,香港市场的整体流动性没有显著提升。香港市场整体每天成交金额普遍保持在2000亿元以下,在流动性不足背景下,即使是同样的公司,在香港,由于流动性不足,很多不错的公司,由于成长性不足、资金关注度不够,长时间处于非常低估的状态。甚至于在已经非常低估的情况下,仍然会继续杀估值。一定程度上而言,杀估值很多时候更可怕。而长时间不涨、甚至杀估值的过程,对二级市场的投资者来说,也是很痛苦的煎熬。所以,即使公司总体营业收入还不错、净利润也不错、分红也不错,但很多公司的二级市场价格就是长期不怎么涨。

另外,由于中美监管政策的加强,有一些在美上市的公司,后面可能由于美国监管的加强,而不得不退市,甚至于私有化。假设要进行私有化,比如私有化后到中国A股上市,必然是股价在低位时私有化更划算。一方面,对于大股东而言,在股价低时私有化,其私有化成本是最低的;另一方面,从外汇储备的角度看,在股价低时私有化,于大陆的整体外汇储备来讲,也是好事,因为,同样股份数量的私有化,只需要更少量的美元储备的流出。

综上,中概股及在港上市的一些互联网公司,仍面临多种不利因素,虽然股价已经跌了很多,但短期内,或许还不是抄底的好时机。

(文章来源:证券市场红周刊)

文章来源:证券市场红周刊