经历了超20年的积累和沉淀,公募基金行业在2021年再上一层楼,基金发行数据创下历史纪录,整体规模迈上25万亿大关,成为大资管行业的中坚力量。

据上海证券基金评价研究中心统计,2021年成功新发行1907只基金(不同份额合并计算,下同),与历史新发基金数量相对比,2021年创历史新高,较去年增加472只,新发基金数量为10年前同期的9倍之多。此外,全年发行数量也超过1998年中国公募基金启航后持续17年的发行量,截至2021年12月底,基金总数量已增长至9114只。上海证券预计,按目前基金的发行速度,基金数量将在2022年10月突破万只。

上海证券基金评价研究中心负责人刘亦千认为,总结2021年基金发行市场,有以下几大特点:

一、基金发行加速,从发行的募集规模结果来看,2021年的合并发行规模共计30122.22亿元,是中国公募基24年历史上第二次年发行规模突3万亿,上一次发生在2020年,发行规模达31600.34亿元;

二、市场发行竞争加剧,平均每月有159只基金在募集,其中12月有245只基金同时在募集。竞争加剧是基金发行难度持续提升的核心原因,全年完成募集的基金平均认购天数为20.4天,并在年内有逐步拉长的趋势;

三、市场分化显著,尽管有大量基金募集失败,但更多的“日光基”在2021年涌现,共发行145只“日光基”,创下历史上发行“日光基”最多的一年,与之接近的是2020年,全年发行“日光基”129只;

四、创新基金领先,2021年度的基金产品创新加快,各类创新产品推层出新,丰富了投资者的选择,在各项政策的支持和推动下,未来基金创新势头仍将持续。

市场发行加速

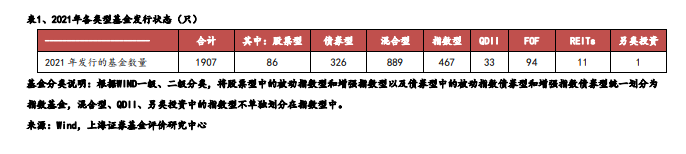

统计数据显示,2021年共成功发行1907只基金,从基金类型来看,股票基金86只、债券基金326只、混合基金889只、指数基金467只、QDII基金33只、FOF基金94只(其中33只为养老目标型FOF)、REITs基金11只、另类投资基金1只。

从发行的募集规模来看,2021年的合并发行规模共计30122.22亿元,募集规模前三名的类型为:混合基金(16928.75亿元)、债券基金(6334.18亿元)、 指数基金(3664.60亿元)。2021年是公募基金24年历史上第二次年发行规模突破超过3万亿,上一次发生在 2020年,发行规模达31600.34亿元。

从各分类别基金来看,股票新发基金规模变化不大,稳中有升,但2021年较2020年下降较大;债券新发基金规模在2020年达到峰值,2021年出现下降;混合新发基金规模变化较大,自2019年以来连续攀升,在2021年达到新峰值,为16928.75亿元;指数新发基金规模在2019年达到峰值后,近两年趋于平稳发展。

基金发行难度提升、市场分化显著

基金发行竞争加剧,平均每月有159只基金在募集,其中12月有245只基金同时在募集。全年完成募集的基金平均认购天数为20.4天,且年内有逐步拉长认购天数的趋势,可见新发基金市场的发行情况不及预期,发行难度在不断提升。

募集形势分化明显,从1天-92天不等,具体来看大多数基金(1616只)认购天数集中在1天-33天之间,同时也有25只基金认购天数高达92天。

激烈竞争下,越来越多的基金出现发行失败,全年合计32只基金发行失败, 上一个超过这个数字的年份是大熊市2018年(33只)。其中2021年4月、7月、9月以及10月为发行失败的高量月份。纵观过去10年,2011年-2016年没有发行失败的基金,而在2017年-2021年,平均每年有23.6只基金发行失败。

市场部分声音认为,2021年整体投资机会显著收敛拖累了基金发行,但从数据来看,即使在2019年、2020年整体牛市环境中,也分别有20只、25只基金出现发行失败。因此,上海证券基金评价研究中心认为基金发行市场竞争加剧是出现基金发行失败最核心的因素。

从历史来看,尽管发行数量渠道拥挤程度均处于历史高位,但2021年发行难度仍属于历史较低的年份,其中一季度成功设立的426只基金平均认购天数甚至仅13.7天。

此外,尽管有大量基金发行失败,但更多的“日光基”在2021年涌现, 共发行145只“日光基”,创下历史上发行“日光基”最多的一年,与之接近的是2020年,全年发行“日光基”129只。

(文章来源:券商中国)

文章来源:券商中国