今日,CRO板块整体走低,截止收盘,凯莱英(002821)报260.6元/股,大跌6.93%,总市值689.9亿元。药明康德(603259)暴跌10.83%,康龙化成(300759)跌7.42%,昭衍新药(603127)跌3.73%,九洲药业(603456)跌2.36%。

CRO板块大跌 凯莱英两个多月股价近乎腰斩

消息面上,有媒体报道,美商务部将33家中国实体纳入所谓“未经核实名单”,对这些实体从美国出口商获取产品实施新的限制,并要求希望与这些中国公司做生意的美国公司进行额外的调查。在这份“未经核实名单(UVL)”中,CDMO公司药明生物和药明生物(上海)在列。

CRO板块龙头股药明康德大幅低开逾9%,1分钟跌停,其股价创1年多来新低,市值瞬间损失超300亿元。受其影响,CRO板块其他股票也纷纷跟风,出现大跌。截止收盘,凯莱英大跌6.93%,康龙化成跌7.42%,昭衍新药跌3.73%,九洲药业跌2.36%。

午间,药明康德便发布公告澄清,公司及其子公司均未被美国商务部列入“未经证实名单(Unverified List)”。公司目前各项生产经营情况正常。

药明康德还表示,公司留意到2月8日有传媒报道,药明生物(WUXI BIOLOGICS (CAYMAN) INC.)的两家子公司被列入清单。药明生物为独立上市公司,药明康德不持有药明生物任何股份。

尽管如此,不难发现,CRO行业近期日子并不好过,二级市场都不太看好。如下图所示,在去年11月30日,凯莱英股价曾达最高值532.49元/股,此后便一路下行,跌跌不休,仅两个多月的时间,公司的股价便跌为308.01元/股,近乎腰斩。

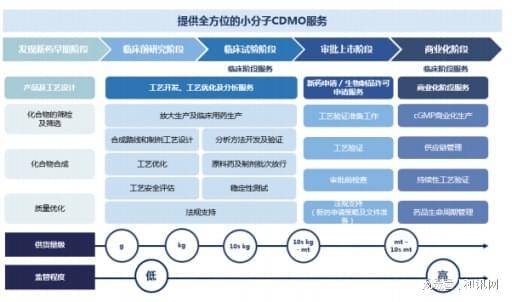

据了解,凯莱英是一家技术驱动型的CDMO一站式综合服务商。通过为国内外制药公司、生物技术公司提供药品全生命周期的一站式CMC服务、高效和高质量的研发与生产服务,加快创新药的临床研究与商业化应用。

根据Frost&Sullivan 按2020年收入的统计数据显示,凯莱英是全球第五大创新药原料药CDMO公司和中国最大的商业化阶段化学药物CDMO公司。

2021年半年报显示,凯莱英业务主要分为两大类,一类是小分子CDMO业务,公司在小分子CDMO领域的临床阶段主要提供工艺开发、工艺优化 及分析,放大生产及临床用药生产,新药申请验证和审批等服务;在商业化阶段主要提供cGMP商业化生产、生命周期管理 等服务,重点服务的药物覆盖病毒、感染、肿瘤、心血管、神经系统、糖尿病等多个重大疾病治疗领域。

另一类是新兴业务,公司依托小分子领域的积累,推动制剂、化学大分子、生物合成技 术、生物大分子等新业务发展。

半年报显示,该公司实现营业总收入17.60亿元,同比增长39.04%,临床阶段CDMO解决方案实现收入8.29亿元,商业化阶段CDMO解决方案实现收入7.87亿元,新兴业务1.44亿元。从收入构成来看,该公司收入主要来源是小分子CDMO业务。

业绩预告发布营收净利润双增,投资者却不买账 毛利率下滑

1月26日,凯莱英发布业界预告,预计全年收入45.05亿元-46.62亿元,同比增长43%-48%,其中四季度收入16.75 亿元-17.30亿元,同比增长57%-62%;剔除汇率影响,全年及第四季度分别增长52%-57%、62%-67%。实现归母净利润10.39亿元-10.76亿元,同比增长44%-49%;实现扣非净利润9.08亿元-9.4亿元,同比增长41%-46%。

主要原因如下:一是小分子业务强劲增长。公司践行“技术驱动、市场导向、精益管理”的 经营哲学,保持小分子CDMO全球领先地位,订单强劲增长,随着下半年新产能陆续交付,收入快速增长。预计公司小分子业务收入同比增长超过45%,其中四季度同比增长超过65%,剔除汇率影响,增长比例分别超过50%、70%。

二是新兴业务进入快车道。公司按照“双轮驱动”战略,快速推进化学大分子、生物大分子CDMO,制剂、临床CRO等新兴业务板块发展,全年新兴业务板块收入同比增长超过65%,剔除汇率影响,全年增长超过70%。

2017年-2020年,凯莱英的营业收入分别是14.23亿元、18.35亿元、24.6亿元、31.5亿元,增速分别是28.99%、29.94%、34.07%、28.04%。从业绩来看,相较于以往年份,2021年全年收入43%-48%增速,相对较高,发展不错。

不过,凯莱英业绩预告发布后,投资者并不买账。如下图所示,节前两个交易日,1月27日和28日股价分别下跌了3.85%和4.22%。

根据凯莱英三季报,该公司存货为10.83亿元、在建工程为13.35亿元、应收账款为11.49亿元,这几项所占比例较大。

凯莱英表示,存货同比2019年全年增长了49.11%,主要系本期公司在执行订单同比大幅增加,相应原材料及在产品增加所致。在建工程同比2019年全年增长了99.01%,主要系根据市场拓展情况,公司产能扩建,敦化及天津、上海等子公司增加投资建设项目所致。

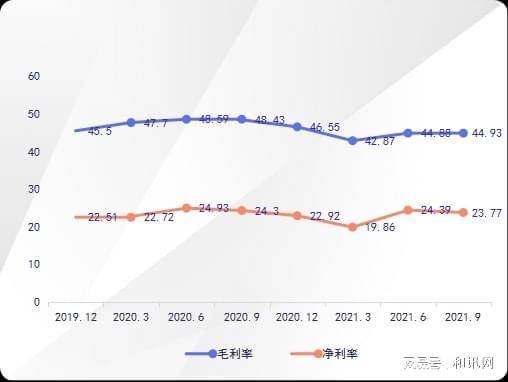

半年报显示,毛利率方面,主营业务毛利率44.88%,同比下降3.75%,其中,小分子临床阶段毛利下降4.91%;小分子商业化阶段毛利率下降5.310.41%;新兴服务业务毛利率提升17.92%,主要为化学大分子、制剂业务收入增长较快、经营效率明显提升带动。

凯莱英的毛利率净利率略高于行业平均水平,但是毛利率整体一直在下滑。如图所示,2021年第三季度毛利率为44.93%,同比2020年同期减少了3.5%。

凯莱英2021年三季度和讯SGI评分为85分,环比二季度有所下降,与2020年同期持平。

(李佳佳 HN153)