彭博社2月7日消息,英国跨国快速消费品巨头利洁时集团(Reckitt Benckiser)正在评估其婴幼儿营养品业务,权衡包括美赞臣(Enfamil)婴幼儿奶粉等品牌潜在的出售意向。

知情人士消息称,该评估是全球性的,利洁时还非正式地评估了买家对这些业务的兴趣。不过相关评估还处于早期阶段,利洁时依然可能保留美赞臣。从市场面上来看,伴随着近年来国产奶粉品牌的崛起,全球婴幼儿奶粉市场已然发生很多改变。

彭博社报道截图

快消巨头有意出售婴幼儿奶粉业务,美赞臣或将再次易主?

彭博社报道称,利洁时集团拥有滴露和杜蕾斯等品牌,出售奶粉业务交易或将逆转该公司2017年对美赞臣(Mead Johnson)公司的收购。美赞臣成立于1905年,于1993年布局大中华区市场,到了2008年,中国市场已成为其全球第二大市场。

2017年2月,利洁时宣布以总价179亿美元收购美赞臣,这是该公司历史上最大一笔收购。交易完成后的第一年,利洁时营收完成了3%的目标增长。不过蜜月期并不长,很快市场频传美赞臣要被出售消息。

2021年,利洁时集团与春华资本集团签署最终协议,出售美赞臣在大中华区业务。交易金额为22亿美元(约合人民币141亿元),交易后春华资本持有美赞臣大中华区业务92%的股权。

据《21世纪经济报道》,当年4月春华资本开始深入接触美赞臣,当年6月即签署协议。如今此轮有关利洁时出售奶粉业务消息传出,再次引发有关美赞臣易主的猜想。

据彭博社报道,巴克莱银行(Barclays Bank)分析师阿克曼(Warren Ackerman)预计,利洁时奶粉业务的价值或达到75亿-88亿美元(约合496-560亿元人民币)。

投行杰富瑞(Jefferies)分析师德布(Martin Deboo)认为,这将是一个“艰难的销售”,受限于反垄断审查,雀巢、雅培很难竞标成功,而乳制品巨头达能(Danone)、中国飞鹤和一些私募股权公司将成为可能的竞购者。

阿克曼表示,分拆业务并分别出售亚洲和美洲资产,或将是一条对买家更有吸引力的选择,这同时也可能会让反垄断机构更加满意。不过据彭博社报道,知情人士表示,相关评估还处于早期阶段,利洁时可能会决定保留美赞臣。

国牌崛起,婴童奶粉市场悄然变天

纵观市场,从2021年上半年业绩情况来看,包括美赞臣在内的诸多外资品牌,其婴幼儿配方奶粉业务不同程度承压:一方面,不少外资品牌业绩表现出现不同程度震荡;另外一方面,它们正日益面临被国产品牌追平甚至赶超的压力。

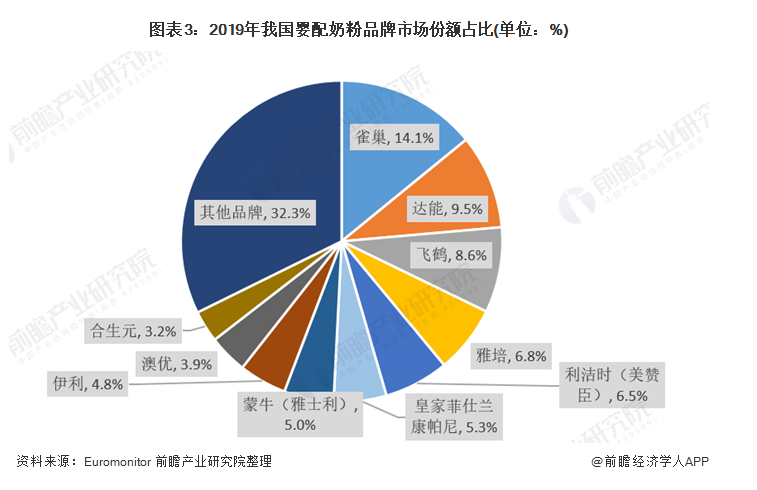

2019年国内婴幼儿奶粉仍以进口品牌为主,此后格局已有改变 图源前瞻产业研究院

利洁时公布的2021年半年报显示,其营养品业务(美赞臣)上半年收入为14.27亿英镑,销售额下滑11.3%,其中美赞臣中国业务上半年收入为3.24亿英镑(约29亿元人民币),下滑幅度较整体业务更为明显。利洁时方面认为,这一表现与2020年出生率下降18%对需求产生重大影响,以及竞争压力正在加剧有关。

雀巢发布的2021年度上半年财报显示,当年1-6月实现收入418亿瑞郎(约合人民币2983亿元),撇除并购和出售后增长为8.1%,是近年来增速最快的一次,当期中国部分收入也实现两位数的增长。但综合《第一财经》消息,雀巢旗下的婴幼儿配方奶粉业务却继续低迷,中国业务销售额和市场份额维持下降。

达能2021年上半年实现销售收入118亿欧元,同比增长1.6%,其婴幼儿营养业务在二季度恢复了增长,不过中国婴幼儿营养品业务则两极分化:在上年同期高基数的情况下,其中文标签产品(行货)收入实现个位数增长;外文标签产品在代购渠道及香港市场在内的间接跨境渠道,表现却继续下滑。

与此同时,国产品牌的市占率在逐步提升。

结合尼尔森和前瞻产业研究院的数据,2018和2019年国产奶粉的市场份额分别为43.7%和49%。2021年4月6日,君乐宝奶粉营销总监刘小鹏在发言中指出,目前国产奶粉的市场占有率已经超过外资品牌,“不管是现在还是未来,国产品牌一定会在市场上起到非常大的主导地位。”

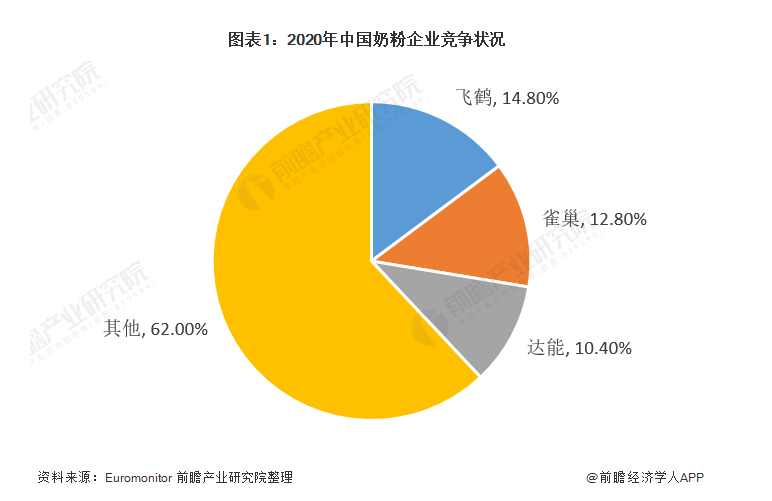

欧睿数据显示,中国奶粉行业集中率持续提升。2020年,中国奶粉行业CR3(头部前三企业市占率)达到38%,该水平回到三聚氰胺事件以前的2007年。从企业角度来看,飞鹤2020年市占率为14.8%,已经超过雀巢(12.8%)和达能(10.4%),成为行业第一。

图源前瞻产业研究院

外资品牌在华销售业绩不同程度疲软的2021年上半年,中国飞鹤(06186)的收益为115.44亿元,同比增长32.6%。在可预见的未来,飞鹤、贝因美(002570)(002570)等一系列国产品牌的发展,很可能让婴幼儿奶粉赛道中的外资品牌遭受着不同程度的压力。

在价格方面,外国品牌仍居婴幼儿奶粉行业领先地位。但中国品牌不断卖出高价,俨然提供了更为丰厚的利润空间,也会冲击外资品牌盈利底盘。中国乳粉价格2016年在160元区间,2021年已经跃升至210元上方。在公司层面上,以头部企业飞鹤为例,2021年上半年,其毛利为84.57亿元,增长36.9%。

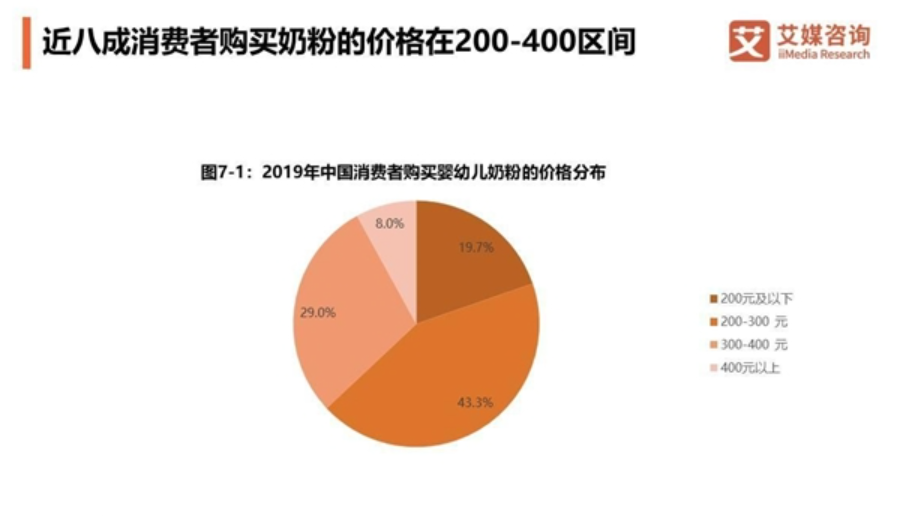

艾媒咨询2019年数据显示,在婴幼儿以奶粉为主食的阶段,中国消费者购买的婴幼儿奶粉(以900g/罐为例)的价格低于200元的不到20%。其中73.3%的消费者购买婴幼儿奶粉的价格处于200-400之间。

图源艾媒咨询

需要补充的是,中国头部奶粉企业的盈利表现,离不开高额的营销投入。去年当期飞鹤销售及经销开支超过33.35亿元,而2020年同期为21.97亿元,同比增幅达到51.8%。对此飞鹤表示,主要是由于广告宣传成本增加及消费者服务费用增加。

图源中商产业研究院

中国奶业协会原常务理事、广州市奶业协会会长王丁棉曾呼吁,婴幼儿奶粉,原本就是一种生产成本并不算太高的属于婴幼儿的大众化食品,在国外的终端售价大多为120元人民币/罐。而在我国市场,在奶业与商家的共同推动下,却卖出了“贵族”价格。

“婴幼儿奶粉平民价、微利价才是正常的。希望国家政府或经济市场决策的高层能制定、出台一些具体的奶粉政策或者规定,抑制虚高价格的奶粉,还平民价格的奶粉给消费者。”

婴幼儿奶粉行业的定价格局,或将对整个行业产生影响。尤其是外资品牌在中国的定价体系,正在遭受国内竞品的冲击。不过从基本面上来看,受出生率和人口等问题影响,近年来有关企业的市场增速和市场前景等问题或许更为显著。

人口焦虑情绪,或将传导为企业经营压力?

婴幼儿奶粉市场,某种程度上是人口问题的另一面

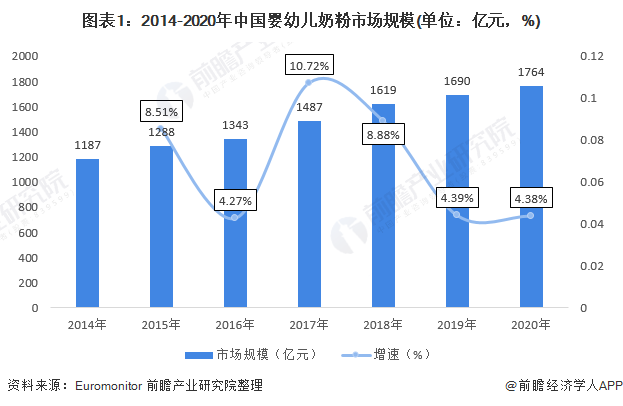

数据显示,受二胎政策放开等因素影响,国内婴幼儿奶粉市场规模近年持续走高,并于2020年突破1700亿元关口。但由于生育率进入下滑周期等原因,2017-2020年间,我国婴幼儿奶粉市场规模增长率持续下降。这种情绪也许正传递到各企业身上。

图源前瞻产业研究院

2021年,市场频传美赞臣或将被出售的消息。高级乳业分析师宋亮彼时曾表示,利洁时当年收购美赞臣是为了在中国母婴市场,尤其是婴幼儿奶粉板块发力。但随着出生率下降,美赞臣业绩下滑明显,利洁时也对外资奶粉在中国的发展前景不再持乐观态度,于是趁机将其出售。“最近几年美赞臣增长放缓,中国婴幼儿出生率也一直在下降,婴幼儿奶粉业务对于利洁时来说成了一个包袱。”

对于达能等国际品牌而言,中国多为其第二大市场,相当重要。如果中国市场被普遍看淡,国际奶粉巨头们或许也将面对较为现实的经营问题,此外,各奶粉头部企业已经建立了自己的产业结构和市场地位,在市场整体大环境下,收购美赞臣是否足够“划算”,或许又是另外一个有待观察的现实问题。

佛若斯特沙利文报告显示,中国婴幼儿配方奶粉市场持续低迷,预计2020年-2025年,零售销售量的复合年增长率为-4.1%,至2025年将下降至76.49万吨。高端化、多元化固然可能带来新的增长点,但是存量市场中各大企业纷纷选择同样道路,那么高定价和细分市场策略或许也很难长久地“一招吃遍天”。

如何提供更安全,更有性价比的产品,或许才是吸引消费者的法门。

全球范围内,出生率能否在多个市场有所回暖,消费活力能否被充分释放,或将不同程度地影响更多奶粉企业和婴幼儿赛道从业企业的命运。

(王治强 HF013)