每经记者 李玉雯 张祎 潘婷 肖世清 每经编辑 廖丹

2022年,资管新规在结束三年多的过渡期后正式落地,在打破刚兑的要求下,理财产品不再“兜底保本”,这也意味着过去保本保息的银行理财从此退出市场。

如今,资管新规正式实施满月,银行理财的营销布局有哪些调整?市场反响如何?广大低风险偏好的人群在投资选择上又有何变化?近日,《每日经济新闻》记者走访了上海、北京、成都等地多家银行网点,实地调查资管新规落地后,银行理财市场以及消费者选择的种种变化。

口径变了 理财经理更强调产品的稳健性

记者在走访的过程中注意到,客户咨询理财产品时,理财经理已不再有保本保收益的承诺,理财经理也会主动告知,现在没有保本的理财产品。不过在措辞上,理财经理会更加强调一些低风险产品的稳健性。当记者询问是否保本时,“不保本,但之前没出现过亏损”“这个产品的风险等级是稳健型低风险”等类似的说法频频出现。

“我不知道您了不了解净值理财,现在资管新规实行之后,产品都是净值化的管理了。”当记者以投资者身份咨询理财业务时,成都地区招商银行(600036)某网点的理财经理着重介绍并强调了资管新规下的理财业务变化。

“资管新规以后,最大的变化就是银行不兜底,不能承诺保本保息。”这位理财经理表示,资管新规实施之后,银行理财发生了很大变化,产品都是实行净值化管理,非保本、非保息,最后以实际收益为准。他还介绍,资管新规还带来了另一个大变化,就是银行不能直接发行理财产品了,得由银行成立的理财子公司发行理财产品,由银行代销。

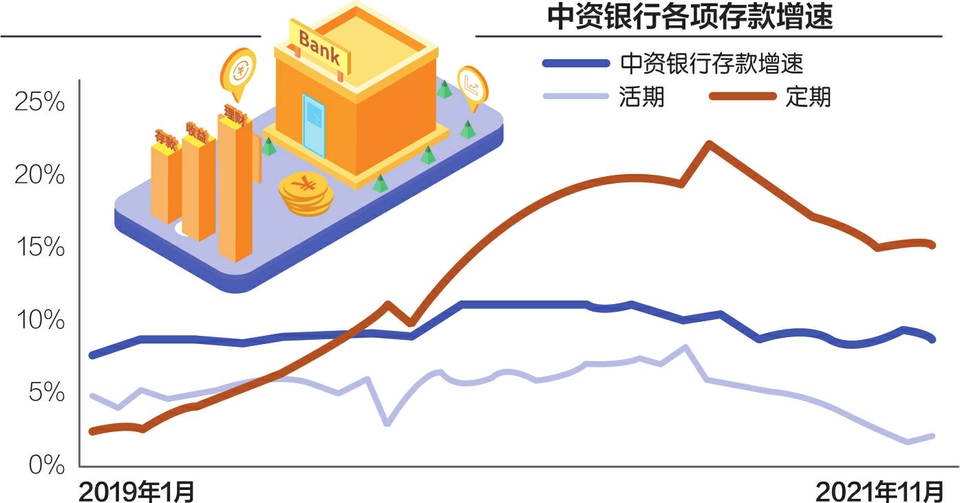

这位理财经理表示,净值化管理后,银行理财的管理方式比较像基金,每天、每周都能看到自己购买的产品是正收益还是负收益。“现在很多客户特别是老年客户,很喜欢买定期存款产品,因为他们也去各个银行问过,确实了解到理财就是非保本的,所以理财产品买得稍微少一点了。”

而在产品推荐方面,从记者观察来看,理财经理主要根据客户的风险偏好、投资时间这两个要素推荐产品。一方面,若客户有一定风险承受能力,理财经理会推荐股票型基金,多位理财经理表示,今年股票行情处于相对较低的位置,是较好的配置时间点。另一方面,如果客户希望兼顾安全稳健与收益,理财经理推荐产品时则会考虑资金投资时间。如果只是一年左右,理财经理会推荐固收类基金、债券型基金,收益方面“行情好大概7~8个点,去年比较差,大概3~4个点”;如果时间较长,在5年及以上,理财经理多是推荐两全保险或是年金险等银保产品。

存单火爆 基本上每期的额度都是抢完的

记者在走访中了解到,理财产品不再承诺保本保收益后,出于安全稳健的考虑,大额存单在当下显得颇为抢手。

以上海地区为例,目前三年期大额存单利率多在3.25%~3.35%,如果可以给到更高的利率,也同时会有更高额度等方面的要求。例如,建设银行(601939)上海地区某支行的大厅内摆放着一块写有存款利率的小黑板,可以看到大额存单会比同期的普通定期存款利率高0.1个百分点。工作人员向记者介绍,三年期大额存单50万元起可上浮至3.35%(年化利率,下同)。

交通银行某支行的理财经理告诉《每日经济新闻》记者,目前该行大额存单30万元起存,一年期利率2.28%,两年期2.9%,三年期3.5%,但三年期大额存单目前无法在手机银行直接购买,需要网点上报审批额度后,客户才能在网点购买。

“三年期的利率比较高,不一定有额度的。”这位理财经理告诉记者,“之前有50万元起给到3.55%的利率,但这笔资金需要是客户从其他银行转进来的,而且额度也很紧张,现在应该没了。”

记者从上海银行某支行了解到,该行三年期大额存单年化利率也能到3.5%。“但是很难买到,基本一出来就没了,有些客户收到短信后来问,也都是买不到的。”该行理财经理告诉记者。

类似现象同样出现在成都地区。记者从光大银行(601818)某网点的理财经理处了解到,目前该网点年化利率为3.55%的三年期大额存单较为热销。据其介绍,这段时间配置大额存单的客户比较多,“基本上每期的额度都是抢完了的”。这位理财经理表示,大额存单受到青睐背后,主要与利率下行趋势下的提前锁利以及产品保本保收益有关。“就算以后利息越来越低,但它已经提前锁定了收益。另外,大额存单纳入存款保险保障制度,相对来说是最稳妥的。”

在中国银行(601988)某网点,理财经理也告诉记者,目前存定期的客户比较多,因为他们觉得定期属于存款,比较安全,尤其是年龄比较大的客户,更倾向于存定期。

低风险偏好客户对于保本的需求,也让大额存单成为理财经理重点推荐的产品。

在北京丰台区一家国有大行营业网点内,记者注意到,大厅内出现了理财产品相关宣传信息。当记者询问工作人员有无在售的保本理财产品时,对方回应称:“理财不能承诺保本,如果想要选择保本收益的产品,可以了解一下大额存单。”记者询问大额存单利率情况时,对方表示:“基本是较央行的基准利率上浮60个BP左右,例如,1年期大额存单,20万元起存,利率为2.1%。”

丰台区另一家国有大行网点的工作人员也对记者表示:“没有理财保本这个说法,理财产品不承诺保本。”他同时告诉记者,如果想要风险低收益可观,可以选择大额存单,1年期20万起存,利率2.15%;30万起存,利率2.35%。

风光不再 结构性存款规模在持续压降

值得一提的是,曾经一度火爆且被视为银行“揽储利器”的结构性存款如今却降温明显。

记者走访上海地区的银行网点时,某国有大行的理财经理坦言,“不建议做结构性存款,收益太低还不如存定期”。他向记者展示了一款挂钩日元汇率的结构性存款,期限90天,年化利率0.8%~1.7%。

“不可能做到1.7%的,现在结构性存款的收益基本就是比最低档高那么一点点。买这个还不如直接存定期,定期90天年化利率1.6%都比它高。”这位理财经理补充说道。

另一国有大行的理财经理告诉记者,资管新规落地后,该行结构性存款基本不做了,“之前会把它作为保本型理财,现在不做了”。

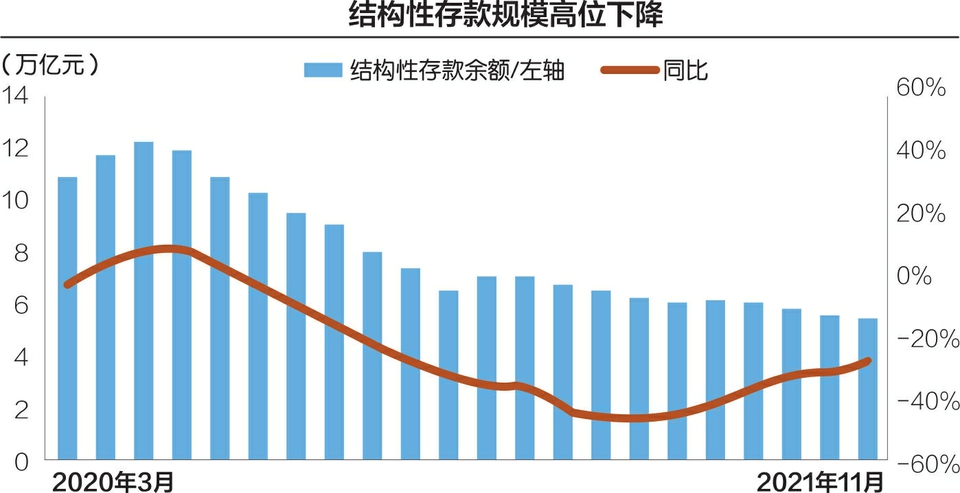

从央行数据也可以看出,结构性存款规模在持续压降。自2020年4月末,中资银行的结构性存款规模突破12万亿元,达到历史最高点后,其规模便整体呈现下降趋势,到2021年12月末已降至5.08万亿元。

具体来看,2021年12月末与2020年4月末相比,中资大型银行的单位结构性存款下降43%,个人结构性存款下降75%;中资中小型银行的单位结构性存款下降60%,个人结构性存款下降47%。

据记者了解,在资管新规过渡期内,银行保本理财产品逐步整改压缩,一时间结构性存款被视为保本理财的替代品而受到追捧,规模快速增长。不过由于套利空间的存在,部分企业获取低成本贷款后,投资结构性存款进行套利,阻碍了货币政策的传导。于是,监管出手严格管控结构性存款,并窗口指导银行压降结构性存款规模。

此外,财务上会计科目的变更也一定程度降低了企业配置结构性存款的意愿。根据财政部此前通知,企业应将持有的结构性存款记入“交易性金融资产”科目,而之前企业一般将结构性存款计入“货币资金”科目。这一变更会导致企业资产负债表中流动性资金数目的减少,进而降低企业配置结构性存款的意愿,带动单位结构性存款下滑。

不过,记者在走访中也了解到,尽管结构性存款整体呈现“量价齐跌”趋势,但并不意味着这一产品就无人问津。前述成都地区光大银行网点的理财经理表示,一些做短期的客户,也会选择购买结构性存款,“结构性存款保本,门槛低、期限短,但收益会动态调整,不承诺保息。”

记者现场了解到,该网点正在销售的一款结构性存款,其中人民币存款起点金额均为1万元,期限分别为14天、3个月、6个月,对应的预期年化收益率分别是1.1% ~3.2%、1.5%~3.25%、1.75%~3.25%;美元存款起点金额为2000美元,期限6个月,预期年化收益率为0.5%~0.9%。

期限换收益 市场中的长期限产品占比提升

在成都地区某城商行网点内,记者看到一张海报上重点展示了数款理财产品,既有可每日申购的T+0活期理财,也有期限6个月到3年不等的理财产品。其中,一款期限为6个月的产品,业绩比较基准为3.6%~4.0%;一款1年期产品,业绩比较基准为4.4%~4.9%;另一款1年期以上的产品,业绩比较基准为4.0%~6.0%。据介绍,这几款产品风险等级都是二级,不过业绩比较基准为4.4%~4.9%的一年期产品需要30万元起投。

“一定要跟您讲清楚,自从今年1月1日起全国全面实行净值化管理后,银行不再对理财产品作任何收益承诺,也不会私底下把收益补上。”当记者以投资者身份咨询时,该网点理财经理强调,目前记者所看到的业绩比较基准并不是预期收益,而是按照产品过去的业绩表现计算的参考值,会存在波动风险,并不代表最终收益。

普益标准发布的《2021年四季度财富管理市场报告》指出,随着过渡期结束和净值化转型接近尾声,银行理财市场中的长期限产品占比提升,因为根据监管要求,净值化运作的理财产品应做到资金端和资产端的期限匹配,因此拉长理财产品的投资期限可以实现“以期限换收益”。

记者在走访中发现,这一变化已传导至产品销售终端。

在成都地区某股份行一网点,记者向理财经理提出想购买期限短一点的理财产品,理财经理在查询后称,有一款相对稳健、业绩比较基准较高的6个月期限产品较为热销,才开卖没两天,就已经售罄,目前较为优质的只有1年期的,“固收打底,90%是固收,成立以来的年化收益率是4.08%”。

这位理财经理表示,银行理财产品净值化管理之后,现在中长期产品偏多一些,短期的产品相对少一些。

类似地,记者注意到,前述成都地区的光大银行网点在重点推荐该行旗下理财子公司的数款理财产品,投资期限7天到18个月不等。理财经理表示,60天、90天、180天,这三款期限的产品相对比较好卖一些,买的人会多一些。产品资料显示,上述理财经理所称的三款受到投资者青睐的理财产品均为1万元起购,对应的业绩比较基准分别为3.45%~4.25%、3.45%~4.25%、3.50%~4.30%。

一家独大 在售理财产品固收类占比超九成

如前文所提及的那样,资管新规带来的一大变化是,商业银行要通过具有独立法人地位的子公司开展理财业务。据统计,目前已有29家银行理财子公司获批筹建。

记者梳理中国理财网数据发现,截至2月8日10时,各银行机构和理财子公司新发理财产品(即在售产品)486款。从发行机构类别来看,银行理财子公司新发理财产品106款,农商行新发理财产品185款,城商行新发理财产品180款,股份制银行11款,国有银行3款。农商行是理财产品发行大户,占比38.06%。从投资性质来看,新发混合类理财产品19款,其余新发理财产品均为固定收益类,占比高达96.09%。

截至2月8日10时,各银行机构和理财子公司存续理财产品31425款。从发行机构类别来看,银行理财子公司存续理财产品8256款,农商行存续理财产品7831款,外资银行存续理财产品1817款,城商行存续理财产品10959款,股份制银行存续理财产品1468款,国有银行存续理财产品1094款。这也意味着,过去城商行为理财产品主要发行方,占比约35%;银行理财子公司存续理财产品量占比约26%。

对比在售理财产品和存续理财产品,农商行、城商行、理财子公司是目前理财产品的主要发行方。

值得一提的是,理财产品的市场认可度差距较大,有理财产品募集期未满提前售罄,也有新发产品因未达到募集成立条件而募集失败。

去年11月3日,兴银理财万利宝聚利2021年第16期净值型理财产品因“最终募集规模无法达到计划初始募集规模 ”而募集失败。同月8日,兴银理财公告称,兴银理财指数新动力(310328)3号商品及金融衍生品类净值型理财产品,根据实际募集情况,该产品的最终募集规模无法达到最低成立规模。

记者注意到,兴银理财指数新动力1号、2号成立于去年下半年,属于市场为数不多的商品及金融衍生品类理财产品,截至2022年1月26日,1号单位份额净值为0.98538元,2号为1.01519元。

不过,也有理财产品募集期未满提前结束募集,或者太过火爆而售罄。记者注意到,与目前在售的理财产品趋势类似,卖得好的理财产品大部分属于固收类。

2022年1月19日,建信理财“睿鑫固收类封闭式2022-197(惠民鑫)”开售,为北向通理财产品,1元起购,业绩比较基准4.8%,封闭721天。记者注意到,截至1月22日,该产品已经售罄。建信理财“睿鑫固收类封闭式2022-194(惠民鑫)”也于1月19日开售,为北向通理财产品,1元起购,封闭356天,业绩比较基准4.15%,截至1月22日,该产品已经售罄。

此外,去年12月6日,招银理财“颐养睿远稳健五年封闭1号”正式开售,1元起购,单一投资者投资上限300万元,业绩比较基准为5.8%~8.0%。限“持有试点地区身份证”的客户购买。该产品为固定收益类R2中低风险,固收资产投资比例不低于80%,权益资产投资比例不超过20%。产品开售仅10天就结束募集。截至2022年1月21日,该产品单位净值为1.0053元。

(李显杰 )