资本市场飞速发展,券商对资金的渴求有多汹涌?除了股权市场,目前债权融资也成为券商募集资金的主要来源。

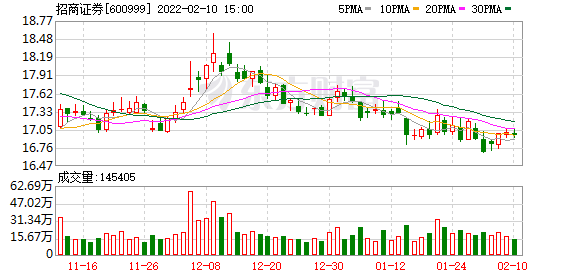

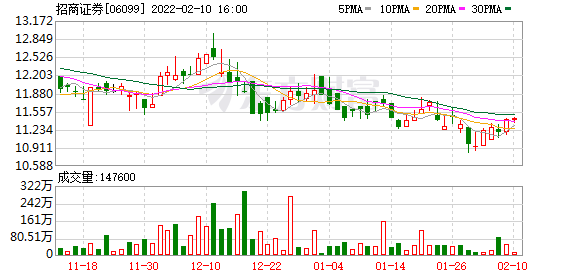

2月10日晚间,招商证券发布公告称,近日,公司收到中国证券监督管理委员会《关于同意招商证券股份有限公司向专业投资者公开发行永续次级公司债券注册的批复》,同意公司向专业投资者公开发行面值总额不超过150亿元永续次级公司债券的注册申请。

而根据《每日经济新闻》记者统计,光是2022年以来一个多月时间,上市券商已经发行了各种债券981亿元。而截至去年三季度末,41家上市券商应付债券余额已达到1.96万亿元。

今年以来上市券商发债40笔

值得一提的是,招商证券指出,本批复自同意注册之日起 24 个月内有效,公司在注册有效期内可以分期发行永续次级公司债券。也就是说,24个月内招商证券可以视自身需求、市场环境情况发债。

根据定义,永续债无固定期限,不存在到期还本的压力,因此对任何发行主体而言,一旦发行成功,都是非常理想的一种债权融资方式,近年来也备受证券行业青睐。

2020年,中金公司发行不超过200亿元永续次级公司债券的注册申请也获得了证监会通过。今年1月10日,中金公司在上述额度内发行了39亿元永续次级债,票面利率为3.60%。

不仅是永续债,短期融资券、次级债、公司债等各种债券,也是券商近年来发行的重点。

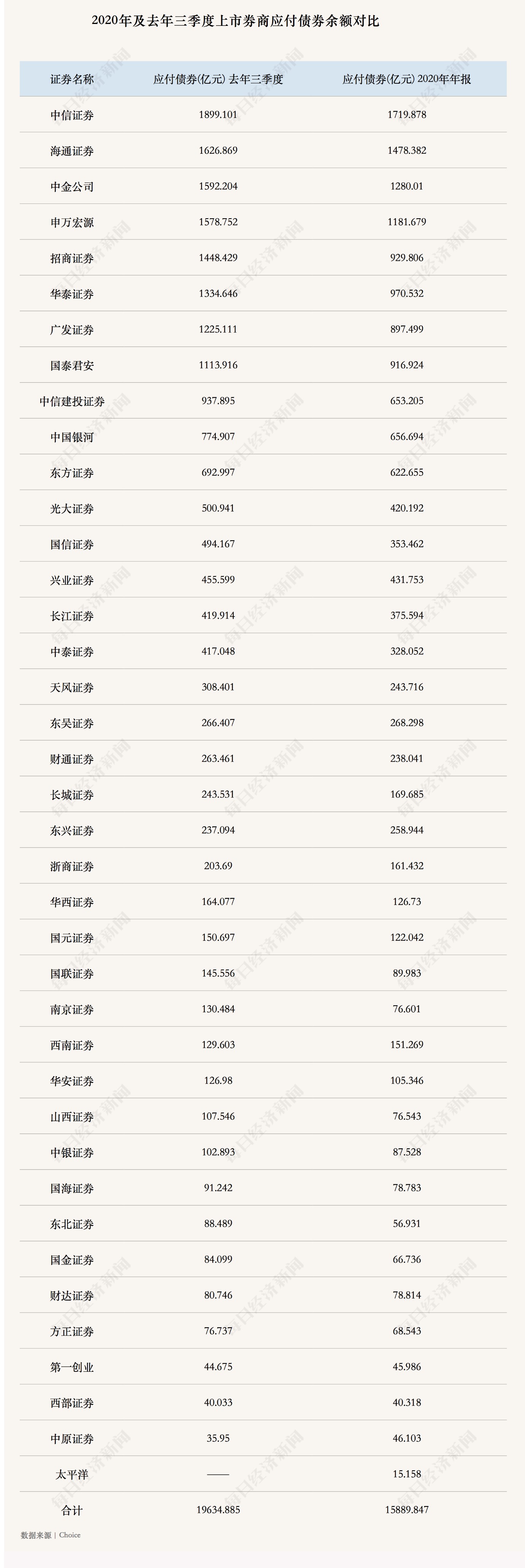

根据东方财富Choice金融终端数据,2021年前三季度,41家上市券商的应付债券余额高达19634.88亿元,较年初的15889.84亿元大幅增加了3745.04亿元。

其中,在去年三季度末,已有中信证券、海通证券、中金公司、申万宏源、招商证券、华泰证券、广发证券、国泰君安等8家上市券商应付债券余额超过1000亿元,中信证券最高,达到1899.10亿元。而在2021年年初,只有中信证券、海通证券、中金公司、申万宏源4家券商应付债券余额超过1000亿元。

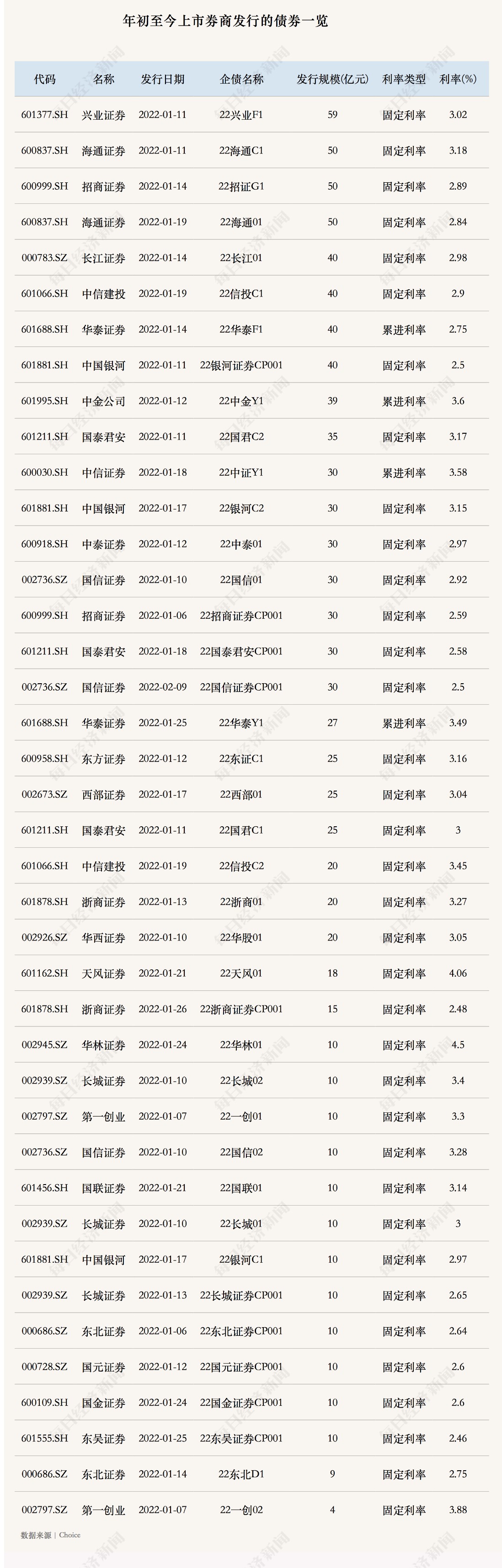

2022年1月以来,上市券商继续加快发债步伐。截至2月10日,已有40笔证券公司相关债券顺利发行,合计金额达到981亿元。单笔金额最高的是兴业证券1月11日发行的“22兴业F1”,募集资金59亿元。

发行债券利率2.46%~4.5%之间利息收入丰厚

为什么券商青睐债券融资?这与近年来资本中介业务蓬勃发展有关。所谓资本中介业务,包括融资融券、约定式回购、股票质押式回购等,均要求券商本身有丰厚的资金储备。

以融资融券为例。截至2022年2月9日,沪深两市两融余额为17224.88亿元,按照7.5%的融资融券利率估算,券商一年将获得利息收入1291亿元。

在发债中,短期融资券由于期限短,利率一般较低,长期债券利率略高。此外,利率高低也与公司主体评级、净资本水平、市场环境等有关。2022年以来发行的上市券商各种债券中,有10笔短期融资券,年利率在2.46%~2.65%之间。其余公司债、次级债的年利率在2.75%~4.50%之间。最高的年利率为华林证券1月24日发行的公司债“22华林01”,年利率为4.50%。

值得一提的是,大部分券商发债时都选择的是固定利率,只有少数选择累进利率。上述40笔债券全部都是单利计息。

由此可见,旺盛的资本中介业务需求激发了券商通过各种方式融资的动力。尤其是在资金充裕、利率较低时期,券商有更强烈的融资需求。上述40笔债券算数平均利率为3.06%,如果券商资本中介业务的平均利率达到6%以上,券商就可以享受到丰厚的“利差”收益。从某种意义上来看,券商资本中介业务与银行传统的存贷款业务,有着异曲同工之妙。

在各种股权融资中,资本中介业务也是券商发力的重点。1月26日晚间,中信证券发布公告称,A股配股最终获得了15.52亿股配售,募集资金223.96亿元,占可配售股份的97.17%。根据之后的公告,本次募集资金中,用于发展资本中介业务约133.18亿元。

不过,资本中介业务虽然是各大券商发力的重点,但也存在一些风险。

1月下旬,一则关于69岁广州老妇人加杠杆炒股爆仓的消息刷屏。根据有关报道,中信建投证券对老人授信6600万元的两融额度。股票跌破平仓线后老人回天无力,强平后尚未清偿中信建投证券逾1000万元。

这个消息引发了市场热议,市场环境对个人投资者、对券商的影响成为舆论关注的焦点。由于近年来市场出现了数次结构性调整,从2018年开始,券商融资融券、质押式回购等信用业务风险逐渐浮出水面,而2019年至2020年恰好又是行业集中计提信用减值的高峰期。从2019年至2021年三季度,光是当时有可比数据的37家上市券商就计提了高达546亿元信用减值准备,且不少券商也爆出多起与信用业务有关的案件。

不过,考虑到上述37家上市券商在2019年至2021年前三季度合计实现利息净收入1353.95亿元,远高于同期546亿元的信用减值损失。由此可见,这就是为何券商争相进行债权、股权融资的原因——只要风险可控,资本中介业务就会给公司带来丰厚回报。

(文章来源:每日经济新闻)

文章来源:每日经济新闻