事项

2022年1月,新增社融6.17万亿(前值2.37万亿),新增人民币贷款3.98万亿(前值1.13万亿),社融存量同比增长10.5%(前值10.3%),M2同比增长9.8%(前值9.0%),M1同比-1.9%,剔除春节错时因素影响后M1同比2%(前值3%)。

主要观点

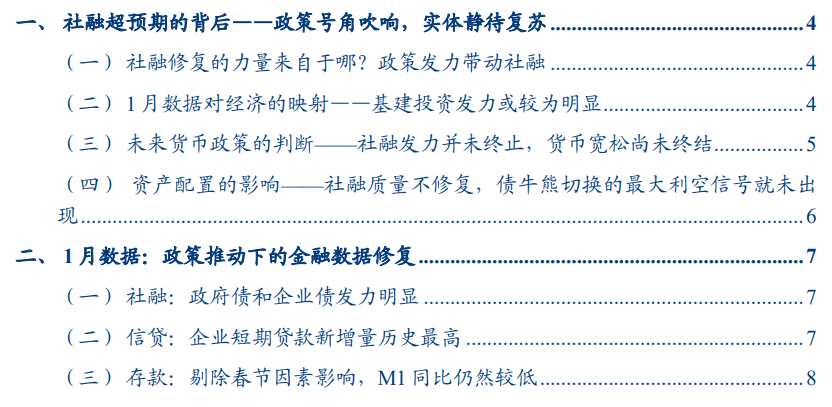

社融修复的力量主要来自于政策发力的推动——稳增长号角已经吹响

我们将社融内部科目进行简单分类:第一类,与政策推动较为相关的科目:票据融资(与银行间市场利率相关),政府债券(与发债节奏相关),企业债券(与银行间市场利率相关)和企业短期贷款(与贷款投放额度和货币政策直达工具相关),第二类,与实体自主融资意愿相关的科目:企业中长期贷款,居民贷款等。结合1月社融数据观察发现,虽然当前与自主融资意愿相关的社融科目同比仍在下滑,但是政策发力对社融增速的拉动已经较为显著。稳增长的号角已经吹响。

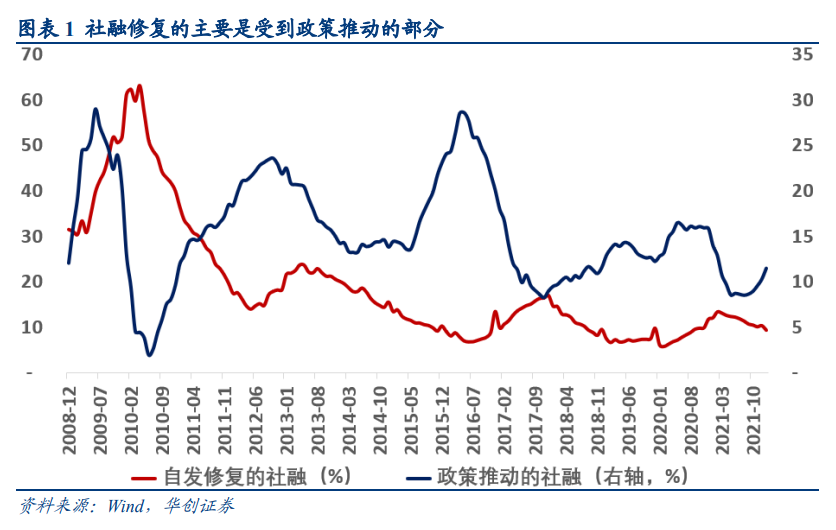

社融数据对经济的映射——开年基建投资发力或较为明显

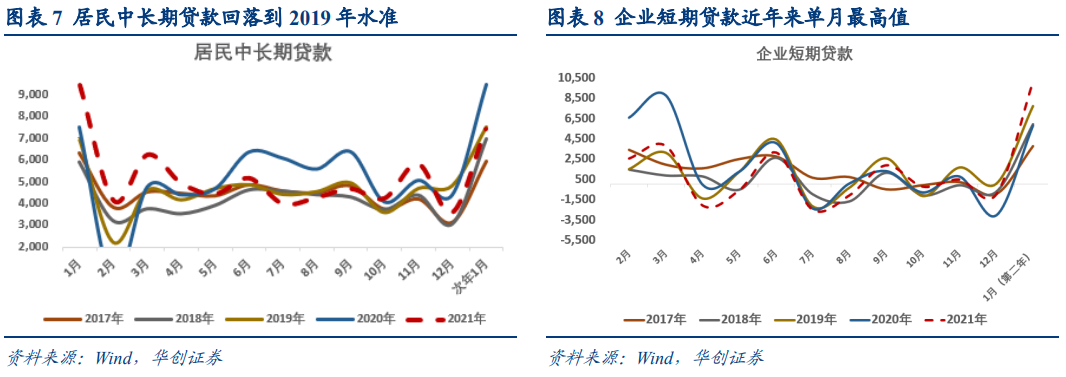

1月企业中长期贷款同比多增600亿,短暂结束了过去连续5个月的同比少增2000亿左右的窘境。但另一方面,居民中长期贷款同比少增2024亿,这一数值是仅次于2021年7月同比少增2093亿的历史次低值。

当前仍处经济下行周期,信贷需求大概率来自逆周期投资需求。考虑到居民中长期贷款的大幅缩量或反映了当前***市场投融资需求羸弱。排除法下,我们推测1月企业中长期贷款的修复或主要来自基建投资的拉动。

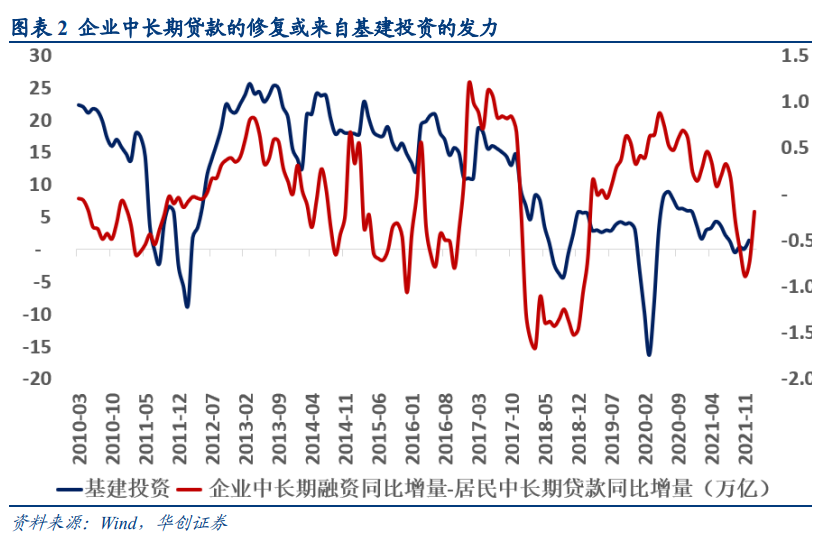

货币政策的判断——社融发力并未终止,货币宽松尚未终结,降息依然可期

我们预计2022年经济增长目标为5.5%左右,对应8%的名义GDP增速。疫情以来,每多增1单位名义 GDP大概需要约4.2单位的新增社融。5.5%的经济增长目标对应社融或至少需要38万亿。按照2019年和2021年1月社融占全年比例推算,6.17万亿社融增量对应全年社融约为34到37万亿,距离5.5%增速需求的38万亿的社融增量仍有差距。特别值得注意的是,社融仅代表经济的内需增长,经济全貌还需要考虑外需的影响。考虑到今年出口大概率下行等因素,或许每单位新增GDP所需的社融不止4.2单位。

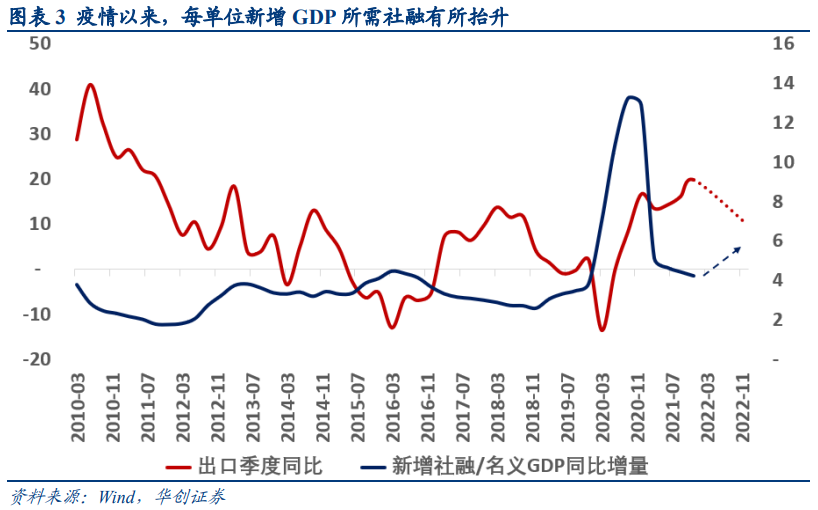

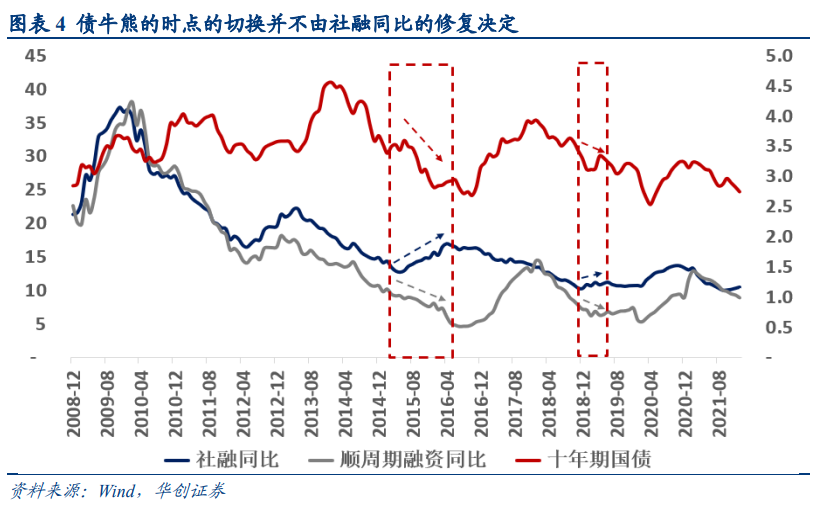

资产配置的看法——社融质量不修复,债牛熊切换的最大利空信号就未出现

对于债而言,十年期国债牛市转熊的信号的出现通常对应着顺周期融资(企业中长期贷款,居民非房贷,股票融资,未贴现银行承兑汇票等科目)同比修复的开始,而并非是社融整体同比的修复。1月顺周期融资加总同比较去年12月下滑约0.4个百分点,叠加当下汇率仍有能力护航货币政策独立性的判断。短期债市仍处于轻易不下车的阶段。

对于股票投资者而言,社融超预期对于权益而言即为利好,不过考虑到当前社融质量仍然较差,因此短期股票市场在风格把握上或仍处于焦灼当中。随着稳增长号角的逐步吹响。未来权益市场的天平或逐步向稳增长领域倾斜。

M1数据的观测——剔除春节因素影响,M1同比仍然较低

即便剔除春节错位因素影响的情境下,M1的同比仍然明显较低。特别是是当前货币明显宽松,政策大幅发力的背景下,M1同比走低或边际反映出实体企业仍然较为悲观,这一信号与社融所反映的信息也较为一致。

风险提示:货币政策超预期,稳增长手段超预期。

报告目录

报告正文

一

社融超预期的背后——政策号角吹响,实体静待复苏

(一)社融修复的力量来自于哪?政策发力带动社融

社融修复的力量主要来自于政策发力的推动。我们将社融内部科目进行简单分类:

第一类,与政策推动较为相关的科目:票据融资(与银行间市场利率相关),政府债券(与发债节奏相关),企业债券(与银行间市场利率相关)和企业短期贷款(与贷款投放额度和货币政策直达工具相关),

第二类,与自主融资意愿相关的科目:企业中长期贷款,居民贷款等。

结合1月社融公布数据观察发现,虽然当前与自主融资意愿相关的社融科目同比仍在下滑,但是政策发力对社融增速的拉动已经较为显著。稳增长的号角已经吹响。

(二)1月数据对经济的映射——基建投资发力或较为明显

1月企业中长期贷款同比多增600亿,短暂结束了过去连续5个月的同比少增2000亿左右的窘境。但另一方面,居民中长期贷款同比少增2024亿,这一数值是仅次于2021年7月同比少增2093亿的历史次低值。

企业中长期贷款与居民中长期贷款同比增量的一正一负或反映了一月基建投资的发力强度。当前仍处经济下行周期,信贷需求大概率来自逆周期投资需求。我国逆周期投资需求主要以地产投资和基建投资为主,考虑到居民中长期贷款的大幅缩量或反映了当前居民商品房购房需求仍弱,因此**融资需求或也相对较为疲弱。在此情境下,我们推测1月企业中长期贷款的修复或主要来自基建投资的拉动。事实上,历史数据观察发现,当企业中长期融资(企业中长期贷款,信托,委贷)的同比增量明显高于居民中长期贷款的同比增量的情境下,通常对应着基建投资的短期修复。

(三)未来货币政策的判断——社融发力并未终止,货币宽松尚未终结

我们预计2022年经济增长目标为5.5%左右,对应名义GDP增速约为8%。疫情以来,每多增1单位名义 GDP大概需要约4.2单位的新增社融。8%的名义GDP增速对应新增GDP约为9.15万亿,对应社融或至少需要38万亿。

2019年一月社融占全年比重约为18%,2021年一月社融占全年比重约为16.5%。按照2019年和2021年的比例推算,今年1月6.17万亿社融增量对应全年社融约为34到37万亿,距离全年38万亿的社融增量仍有差距。特别值得注意的是,社融仅代表经济的内需增长,经济全貌还需要考虑外需的影响。考虑到今年出口大概率下行等因素,或许每单位新增GDP所需的社融不止4.2单位。

综上判断,即便一月社融略超预期,但事实上完成全年5.5左右的经济增长目标仍有难度,叠加当前汇率距离前期敏感位(7.0-7.2)仍有10%以上的战略纵深的判断,短期内货币政策仍有持续宽松的空间。

(四)资产配置的影响——社融质量不修复,债牛熊切换的最大利空信号就未出现

对于债而言,我们认为当前虽然社融同比明显修复,但并不一定意味着十年期国债由牛转熊的开始。事实上,十年期国债的拐点的出现通常对应着顺周期融资(企业中长期贷款,居民非房贷,股票融资,未贴现银行承兑汇票)修复的开始。

回顾历史来看,债牛期间,当社融同比先于顺周期融资同比修复的情境下,十年期国债收益率通常追随顺周期融资的趋势变动。1月社融数据观察来看,顺周期融资同比较去年12月下滑约0.4个百分点,结合上述我们对货币政策的判断,我们认为短期债市仍处于轻易不下车的阶段。

对于股票投资者而言,社融超预期对于权益而言即为利好,不过考虑到当前社融质量仍然较差,因此短期股票市场在风格把握上或仍处于焦灼当中。随着稳增长号角的逐步吹响。未来权益市场的天平或逐步向稳增长领域倾斜。

二

1月数据:政策推动下的金融数据修复

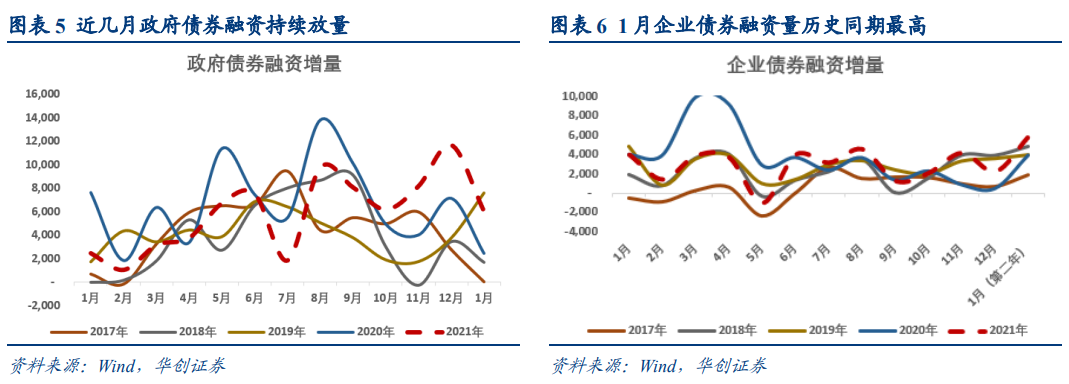

(一)社融:政府债和企业债发力明显

1月新增社融6.17万亿,同比多增9842亿,存量同比10.5%,较12月回升0.2%。

细项数据来看,向实体投放的人民币贷款1月新增43031亿,同比多增3739亿元。未贴现银行承兑汇票增加4731亿元,同比少增171亿;委托贷款增加428亿元,同比多增337亿元;信托贷款减少680亿元,同比少减162亿元。企业债券净融资5799亿元,同比多1882亿元;非金融企业境内股票融资1439亿元,同比多448亿元。政府债券净融资6026亿元,同比多3589亿元。

(二)信贷:企业短期贷款新增量历史最高

1月新增人民币贷款3.98万亿,同比多增3944亿。人民币贷款余额196.65万亿元,同比增长11.5%,增速分别比上月末和上年同期低0.1个和1.2个百分点。

细项来看,居民短期贷款增加1006亿元,同比少增2272亿元;居民中长期贷款增加7424亿元,同比少增2024亿元。企业短期贷款增加1.01万亿,同比多增4345亿元。企业中长期贷款新增2.1万亿,同比多增600亿元。票据融资新增1788亿元,同比多增3193亿元。

企业短期贷款增量1.01万亿为历史最高。我们理解,当前企业短期贷款大幅抬升或有两种可能。一种可能是贷款额度较为宽松的情境下,商业银行通过投放大量短期贷款的方式来完成投放任务,另一种可能是前期碳减排等货币直达工具的期限多为一年期以内,因此一月企业短期贷款大幅放量或体现为货币直达工具的加速落地。

(三)存款:剔除春节因素影响,M1同比仍然较低

1月M2同比9.8%,较上月上升0.8个百分点。M1同比-1.9%,剔除春节错时因素影响,M1同比增长约2%,较上月下降1.5个百分点。

1月份人民币存款增加3.83万亿元,同比多增2627亿。月末人民币存款余额236.07万亿元,同比增长9.2%,增速分别比上月末和上年同期低0.1个和1.2个百分点。具体来看,财政性存款增加5489亿元,同比少增5851亿元。非金融企业存款减少1.4万亿,同比多减23484亿元。居民存款多增5.41万亿,同比多增3.93万亿元。非银行业金融机构存款减少1836亿元,同比多减716亿元。

1月M2同比的大幅修复的背后值得关切的一点是,1月居民存款大幅小幅,二企业存款则明显减少。这一方面是受到春节因素的扰动,但另一方面或反映了当前企业把钱以工资的形式发到居民手上之后,受制于疫情消费场景或者个人消费意愿等因素的限制,居民可能更多选择将工资储蓄而非消费。

M1方面,即便剔除春节错位因素影响的情境下,M1的同比仍然明显较低。特别是是当前货币明显宽松,政策大幅发力的背景下,M1同比走低或边际反映出实体企业仍然较为悲观,这一信号与社融所反映的信息也较为一致。整体而言,当前仍处于政策吹响号角,实体静待复苏的时间窗口。

(文章来源:华创证券)

文章来源:华创证券