近期市场震荡不断起起伏伏,资本市场的传言也越来越多。今日有传闻称,中欧基金“医药女神”葛兰被集体赎回了400亿元。虽然今日中欧基金澄清称,网传“大额赎回”为不实消息,请勿轻信谣言。但是今日葛兰的重仓股迎来大面积下跌,私募圈的各种段子也层出不穷。

私募医药大V黄建平也不甘寂寞,今日在某财经股票平台发帖表示:珍惜医药股价大幅下跌的机会,医药行业的基本面并没有变化,大部分是情绪变化。黄建平还指出,遍地哀嚎时,就是投资比较舒服的时候,投资一直是逆人性的。

中欧基金“医药女神”葛兰重仓股跌上热搜

今日有传闻称,因为在高位布局了不少新能源品种,近日有大型险资等专用账户赎回中欧明星基金经理葛兰的基金份额,金额高达400亿元。这导致同属葛兰重仓的药明康德(603259)也一并受到影响。对此中欧基金今日回应称,网传“大额赎回”为不实消息,请勿轻信谣言。

不过,今日市场各类“茅股”仍然出现大幅杀跌。截至收盘,宁德时代(300750)跌5.32%,盘中一度下跌超8%。另外医药板块也是今日下跌的重“灾区”,早盘CXO龙头凯莱英(002821)延续下行,收盘下跌超8%,报收276.1元。而葛兰管理的中欧医疗健康混合基金截至2021年9月30日持有凯莱英1188.8万股。

值得注意的是,凯莱英股价曾在2021年11月30日创出历史新高532.49元/股,但至今仅2个多月时间,股价即接近腰斩,今年以来下跌超36.53%。此外,今日泰格医药(300347)下跌7.62%,今年以来下跌超28.33%;昭衍新药(603127)今年下跌超22%。值得注意的是,这些医药行业龙头都是中欧基金葛兰的重仓股。面对这样的惨淡场景,“医药女神”或也遭受到前所未有的压力。

《每日经济新闻》记者注意到,高瓴资本在凯莱英股价下跌前早已逃之夭夭。高瓴资本在2020年10月13日参与了凯莱英的定增,2020年年报数据显示,高瓴资本旗下中国价值基金持有440.53万股,到了披露2021年半年报的时候,中国价值基金仍持有220.27万股。2021年4月13日,公司的定增股份开始解禁,之后高瓴资本就开始减持,到了2021年三季度末时已退出前十大股东。从凯莱英的股价走势来看,高瓴资本可谓是高位出逃。

截至2月10日收盘,药明康德今日收盘下跌7.41%,今年以来下跌超27.59%。药明康德在2月8日曾遭遇跌停,之后公司火速回应,称未被美国商务部列入“未经证实的名单”,公司目前的各项生产经营情况正常。但市场并不买账,公司股价跌势未止。

对此建泓时代投资总监赵媛媛告诉《每日经济新闻》记者,近日CRO概念股受药明康德等权重股带动持续下跌。直接触发原因有二:一是受到“未经核实清单”事件波及;二是美联储不断收紧的货币基调减缓外资流入,对外资重仓的药明康德不利。中长期来看,CRO在药品研发新规出台后需求空间出现萎缩,而且面临行业渗透率过高后估值下行的历史规律。

私募排排网研究主管刘有华表示,医药板块的回调,一方面是因为集采因素的影响;另一方面是因为近期跟新冠相关的板块出现了回调。但我们认为,长期来看,医药板块依然是一个值得重点关注的赛道,因为医药板块整体业绩表现依然强劲,2021年四季度业绩增速较高的医药公司仍然比较多。近期随着医药板块的大幅调整之后,医药板块的整体估值已经跌至低位,因此我们认为下跌之后的医药板块反而迎来了比较好的左侧布局良机。

私募医药大V发声:投资者逆向加仓,活该这么富有

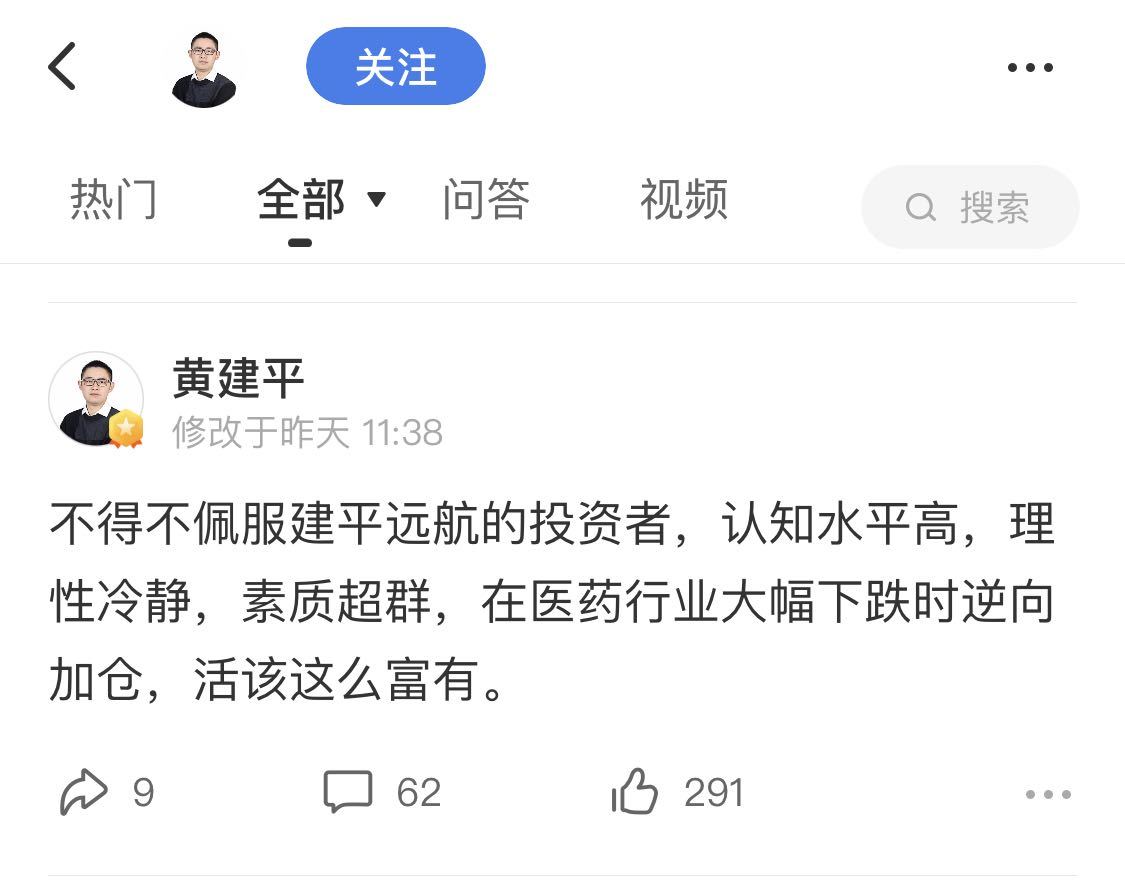

记者注意到,拥有28.8万粉丝的雪球私募大V黄建平今日发帖称:“一些人花在医药研究上的时间比泡妞时间还少,这时候开始评论医药的估值,不是搞笑吗。”而他昨日曾发帖称:“不得不佩服建平远航的投资者,认知水平高,理性冷静,素质超群,在医药行业大幅下跌时逆向加仓,活该这么富有。”

图片来源:雪球

从黄建平的言论来看,似乎有投资者开始加仓医药板块个股。实际上黄建平管理的私募基金在去年迎来了丰收。据了解,黄建平主要是投资在美国上市的医药股,也令他在2021年收益颇丰,其管理的建平远航子基金A在前期的高点收益超过40%。不过从2022年开年以来的基金净值走势来看,建平远航子基金A的回撤幅度也不小,今年以来截至1月28日亏损了26.86%;此外建平远航子基金B今年以来截至1月28日亏损了26.86%。

对于近期市场医药股大跌,黄建平曾在1月19日发帖表示:“珍惜医药股价大幅下跌的机会,最近和业内一些朋友交流,有个共识,就是港股和美股生物医药都跌到了近几年来的投资舒适区。美国生物科技指数XBI最近1年下跌了40%”。

1月28日,黄建平再次发帖称:“现在是买入医药的好时机,最近一年,美股和港股生物医药指数都跌幅超50%,股市下跌的原因很难去分析总结,医药行业的基本面并没有变化,大部分是情绪变化。”

黄建平还指出:“遍地哀嚎时,就是投资比较舒服的时候,投资一直是逆人性的。市场波动是长期投资者的机会。比如我专心研究医药近7年,对国内哪些公司是好公司、哪些公司有前景,是心里有数的,但是大多数时候这些明显好的公司估值较高,无法下手。而最近这种全行业的大跌,给了很好的投资机会。这也应了那句话:机会是给有准备的人,关键时候的决策能力取决长年累月的积累。”

不过在圆融投资股票部高级研究员潘辛毅看来,据中欧医疗健康混合2021年年报披露信息,其主要仓位集中在CXO和医疗服务行业,其中前十大重仓股中6只属于CXO行业,2只属于医疗服务行业。随着集采和医保谈判的不断推进,国内大部分医药股提前进入弱市。CXO行业由于业绩释放良好,同时在2021年5月份印度德尔塔病毒流行,海外创新药外包服务加速流入国内预期之下表现坚挺。

不过2021年下半年医美和医疗服务由于迎来监管和政策压力,CXO成为医药行业最后的避风港,医药主题基金加速买入CXO行业。CXO行业上行受益于海外创新药外包服务需求转移和国内创新药繁荣,2021年7月初的CDE新政对国内创新药管线重复建设作出了限制,CXO公司短期订单饱满但远期国内订单增长逻辑受损,国内业务占比较高的公司成长逻辑最先出现裂痕。2021年三季报部分二线CXO公司业绩暴雷,海外订单加速转移逻辑证伪,二线CXO公司成长逻辑也部分受损。

国外业务占比较高的头部CXO公司由于受医药行业进入弱市的情绪影响,国内创新药融资额数据以及全球创新药融资数据低于预期,叠加公募募资下滑,部分公募高仓位、高集中度持股的行业及个股成为市场规避的方向。目前医药板块部分子行业经历了近一年的下跌,对于行业政策等风险已有较充分释放,板块处于偏底部区间,但板块上行仍需要预期驱动因素出现或者板块短期由于财务“洗澡”等因素大幅超跌出现显著安全边际才有机会,有医药行业配置需求的投资者可以选择医药全指类ETF定投或者等待行业上行驱动因素出现。

(赵鹏 )