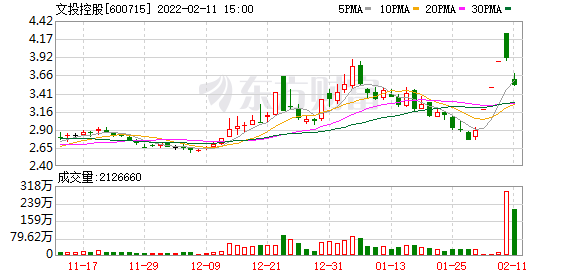

谁也未料到,搭上冬奥“顺风车”的文投控股,“翻车”得那么突然。2月11日,文投控股大幅低开,盘中持续低位运行,临近收盘跌停。而就在几天之前,文投控股还是备受关注的“冰墩墩”概念股,曾连续三个交易日涨停。

遭机构资金“白眼”

二股东已减持千万股股票

冬奥火爆背后也推高了相关上市公司股价。

作为2022冬奥会和冬残奥会特许经营生产商和销售商,文投控股研发生产相关冬奥特许产品合计24款。在热门产品的推动下,文投控股虎年开盘以来前三个交易日(2月7日、2月8日以及2月9日)连续涨停,期间股价大涨33.22%。

但2月10日,文投控股涨停行情中止,当日高开后回落,当日收涨1.3%。2月11日,文投控股大幅低开,随后持续地位运行,临近尾盘跌停,并以跌停收盘。

据龙虎榜数据显示,游资或为炒作文投控股的主要推手。据2月8日龙虎榜数据显示,当日买入、卖出金额最大的前5名均为被券商营业部占据,无机构资金席位。

另据《证券日报》记者查阅公开资料发现,近期并无机构赴文投控股调研,且暂未发现公司相关研报。

此外,公告显示,位列文投控股第二大流通股东位置的“厦门信托汇金1667号”已趁着“冰墩墩”概念东风进行减持。2月9日晚间,文投控股发布公告称,1月6日至2月9日期间,“厦门信托汇金1667号”减持文投控股股票1000万股,减持比例0.54%。

对这波冬奥红利,文投控股股东却毫不犹豫的选择套现。不禁让投资者产生质疑,这是否是对公司前景的不看好。

连续两年亏损“副业”难改颓势

除去资金炒作因素,热门IP或难为公司业务带来持续增量或为文投控股股价变脸的一个重要原因。

据了解,文投控股原主营业务为汽车整车车身研发、生产及其他汽车生产配套服务。2015年6月通过非公开发行,收购了耀莱影城100%股权以及都玩网络100%股权,主营业务转变为影城运营、影视投资制作、文化娱乐经纪和网络游戏的开发运营,致力于打造公司成为影视和游戏为双核心的文化创意类上市公司。

文投控股也提示称,冬奥衍生产品有特许生产商29家,特许零售商58家,公司所获特许生产、销售权益并非独家授权,且冬奥衍生品销售非公司主要业务,未来销售热度能否持续,存在不确定性。

最初两年,因为背靠成龙、范冰冰等明星,文投控股一度风光无限。但好景不长,“范冰冰偷税漏税事件”后,影视行业遭遇重创,文投控股更是在一年的时间市值蒸发超过200亿元。

艾媒咨询集团CEO张毅向《证券日报》记者表示,文投控股主营以电影为主,游戏为辅,但游戏一直没做起来,其电影业务总体上来讲还是经营性问题,这几年其股价表现不是很好。

据文投控股此前披露的2021年度业绩预告显示,去年,文投控股预计亏损4.2亿元至5亿元。在此前的2020年,文投控股同样深陷亏损。公开数据显示,2020年,文投控股实现营业收入5.28亿元,归属上市公司股东的净利润为-34.63亿元。

谈及2021年业绩预亏的原因,文投控股方面表示,2021年度,公司营业收入较2020年有较大幅度增长,实现了减亏,但公司主要板块收入尚未恢复到疫情前水平。2021年,影院业务受疫情管控、局部疫情反复、缺少优质大片、卖品消费减少等因素,营业收入较疫情前有较大下降。因各地举办大型活动、疫情隔离等政策影响,公司文化经纪业务、文化产业发展运营服务等“文化+”业务进展缓慢,相关业务收入不及预期。

商誉减值持续拖累业绩

据文投控股此前披露的2021年度业绩预告显示,文投控股报告期内预计计提商誉减值损失2500万元至3500万元。截至去年3季度末,文投控股商誉账面余额为18.55亿元。

值得一提的是,疫情重击下,文投控股曾在2020年大额计提商誉减值。据2020年年度报告显示,文投控股共计提商誉减值17.42亿元。2020年年报显示,报告期末文投控股商誉期初余额为35.98亿元。其中耀莱影城商誉16.75亿元,都玩网络商誉12.33亿元,侠聚网络商誉3.74亿元,自由星河商誉1.62亿元。

彼时,文投控股方面表示,疫情对电影行业的影响还要持续很长一段时间,耀莱影城由于疫情等影响关闭部分影城,公司在2020年对影城影视板块计提大额商誉减值;公司在2020年对游戏板块计提大额商誉减值,其原因系宏观环境影响、公司项目研发进度延后导致公司对未来经营预测出现一定变化等原因所致。

疫情持续两年来,电影行业仍在困境中不断摸索,对于已经失去流量的文投控股来说,更为艰难。

张毅则认为,今年春节档的票房总体来说表现非常优秀,疫情下影视行业还是呈现出了强劲复苏的态势。但影视公司能否抓住这波机会,还是要看经营上的布局。

(文章来源:证券日报网)

文章来源:证券日报网