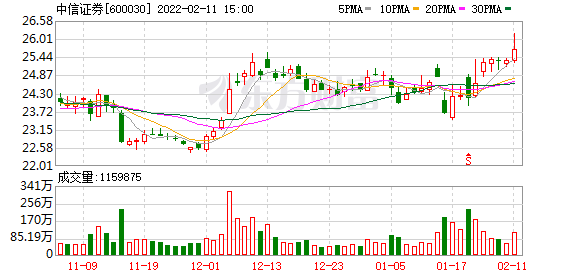

在完成券业史上最大规模配股融资后,券商“一哥”中信证券公告了其最新操作。

中信证券2月11日晚公告称,2月10日与华夏银行签订了存款业务协议,购买三笔固定期限存款,合计80亿元。据公告,三笔定期存款的预计年化收益率/存款利率均为2.28%,预计收益金额合计为3660.67万元。

买入80亿元定期存款

据中信证券2月11晚公告,2月10日,公司于华夏银行开立了定期存款账户,并与华夏银行签订了存款业务协议,购买三笔固定期限存款,合计80亿元。

公告显示,中信证券此次买入的三笔固定期限存款金额分别为20亿元、30亿元、30亿元,产品期限分别为61天、62天、90天,收益类型均为保本。预计年化收益率/存款利率均为2.28%,预计收益金额合计为3660.67万元。

对于此次现金管理,中信证券表示意在充分利用公司暂时闲置募集资金,进一步提高募集资金使用效率,增加公司资金收益,为公司及股东谋求更多投资回报。

对于为何选择定期存款,中信证券也给出了解释。中信证券表示,公司本次选取了提供保本承诺的银行定期存款,投资风险较小,在公司可控范围之内。一旦发现或判断存在影响投资产品收益的因素发生,公司将及时采取相应的保全措施,最大限度地控制投资风险。

不影响募资项目建设正常周转需要

80亿元的金额,在中信证券配股募资总额223.96亿元中占比达35.72%。中信证券此举会否对募资计划产生影响?

中信证券表示,公司使用部分闲置募集资金进行现金管理是在确保不影响募集资金投资计划的前提下实施的,不会影响公司募集资金项目建设正常周转需要,不存在改变募集资金用途的行为。

据中信证券此前公告,募集资金投资项目及募集资金扣除发行费用后的使用计划如下:拟在“发展资本中介业务”项目中投入133.18亿元,在“增加对子公司的投入”项目中投入50亿元,在“加强信息系统建设”项目中投入30亿元,在“补充其他运营资金”项目中投入10亿元。

根据中信证券A股配股募集资金使用计划及实际用款节奏,一方面,拟用于增加对子公司投入的50亿元,在因涉及监管机构对子公司设立、增资等事项的事前审批程序,部分资金须待获得监管审批后方可使用,其余需依据子公司业务用资需求,并完成相关审批流程后予以投入,预计部分资金会存在一定的闲置期。另一方面,拟用于加强信息系统建设的30亿元,需根据公司信息系统建设进度分批使用。

中信证券表示,预计部分A股募集资金存在一定闲置期,因此基于进一步提高资金使用效率、合理利用闲置募集资金的原则,中信证券进行了80亿元的现金管理。

上市券商频频募资补血

在券业“马太效应”愈演愈烈的当下,做大做强成为券商的一致目标,而募资补血也成为券商扩大资本规模的重要动力来源。

据中国证券报·中证金牛座记者不完全统计,2021年以来,包括中信证券在内,已有9家上市券商实施定增、配股或发行可转债。其中,中信证券配股募资金额为223.96亿元,红塔证券、东吴证券的配股募资金额以及天风证券、西部证券的定增募资金额均在75亿元-82亿元。

2021年以来,公告增发、配股或发行可转债但尚未落地的上市券商数量为8家。其中,兴业证券、东方证券的配股金额上限以及长城证券的定增规模上限均在100亿元及以上。

上述上市券商募资用途集中在发展各项重要业务上,例如“发展资本中介业务”“发展交易与投资业务”“发展融资融券业务”“发展投行业务”。

业内人士称,在传统经纪业务同质化严重和佣金费率下滑的背景下,上市券商纷纷计划发展资本中介、投资业务等资本消耗型业务,对净资本规模提出更高的需求。可以预见,随着券商行业竞争日趋激烈和监管体系更看重净资本,无论大型券商还是中小券商未来仍将有再融资动作。

(文章来源:中国证券报)

文章来源:中国证券报