新兴市场套利交易方向正在重新改写,受青睐的融资性货币正在加速上涨,这可能会侵蚀投资者的收益。

欧洲央行本月转向了鹰派货币政策立场,并可能在2022年的某个时候实现10多年来的首次加息。这推动欧元再次走强。长期以来,欧元一直是人们青睐的融资货币。与此同时,市场对美联储今年将进行七次加息的预期不断升温,此预测也使美元的波动加大。就连日元也因俄乌局势而反弹。

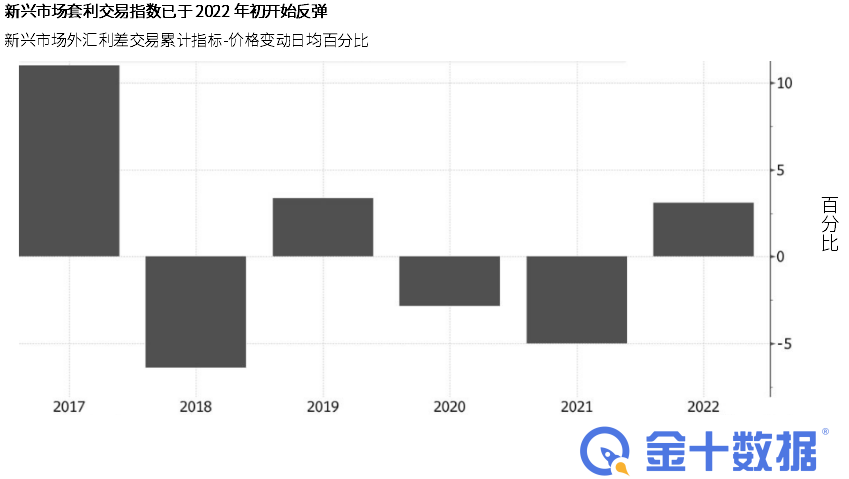

结果就是,套利交易者减少交易此类货币,他们的融资选择也越来越少。在一项追踪8个主要新兴市场的美元投资指数已连续两年下跌后,套利交易策略已在复苏。然而,大部分发达国家借贷成本的飙升,只会让交易者更难实现收益最大化。

注:新兴市场套利交易指标已于2022年初开始反弹

富国银行驻纽约策略师Brendan McKenna表示:

“传统融资货币企稳是套利交易复苏的前提。我可以预见,未来几个月、几个季度,套利交易并无利好出现。”

这个问题可能已经出现在欧元交易中。就在几周前,它还是为投资智利比索和南非兰特等收益率较高的同类货币提供资金的首选标的。而数据显示,如今投资者转而青睐主要由表现更好的日元为标的的货币交易。

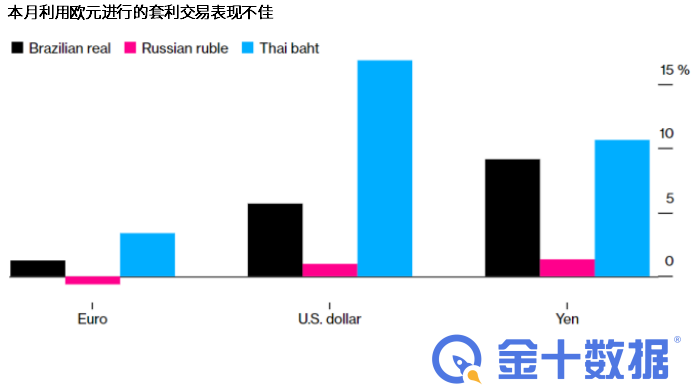

据上周五发布的经价格波动调整后的套利交易收益报告,本月23种由欧元融资进行的发展中国家货币押注中,有17种遭受亏损。相比之下,只有4种由日元融资进行的发展中国家货币押注出现下跌,其中做多巴西雷亚尔的仓位获得了近9%的风险调整后套利回报。但如果使用欧元融资交易,则只能产生略高于1%的收益。

注:根据美国东部时间2月11日下午5点的价格波动调整后的套息交易回报

管理着大约7000亿美元资产的富达国际驻伦敦基金经理Paul Greer说:

“短期内最好回避欧元套利交易,因为货币政策可能会使欧元继续走强。欧洲央行的鹰派倾向,以及与之相关的对欧元利率曲线前端的重新定价,是重大的游戏规则改变者。”

虽然欧元上周五抹掉了今年至今的小部分涨幅,但欧元兑美元的表现仍好于G10中其他国家的几乎所有货币。富达国际表示,欧元兑美元若上涨突破1.15关口,可能导致更多欧元融资套利交易被平仓。

摩根大通资产管理驻伦敦外汇首席投资官Roger Hallam表示:

“欧洲央行政策正常化的前景应会导致欧元区收益率和波动性上升,这两种情况可能都不利于欧元作为融资货币的新兴市场套利头寸。”

同时,美元也因交易商加大押注美联储下月将史无前例地加息50个基点而受到提振,尽管美联储官员表示,他们不太可能如此大幅度地加息。

相比之下,日元仍是套利交易的热门选项,因日本央行暗示不太可能加入全球紧缩浪潮。这一暗示已经使数周不断升温的日银紧缩猜测戛然而止,日本基准收益率升至六年高点后也已经回落。

日本央行预计,截至2023年3月的一年中,日本的通胀率为1.1%。尽管欧盟委员会预计欧元区的通胀率将在2023年降至低于欧洲央行2%的目标,但1月份的通胀率为5.1%。

伦敦联合私立银行(Union Bancaire Privee)外汇策略全球主管Peter Kinsella表示:

“你会看到投资者从做空欧元转向做空日元。鉴于日本没有通胀压力,日元应该会保存稳定或小幅贬值。因此,总体而言,日元应该是首选的融资货币。”

不过,日元套利也有风险,因日元被视为避险资产,当前国际上的地缘风险事件可能促使其升值。瑞穗银行(Mizuho Bank Ltd.)驻新加坡的经济和战略负责人Vishnu Varathan表示,俄罗斯与西方在乌克兰问题上的对峙以及美联储即将加息的举措不能被忽视。他表示:

“从央行的政策立场来看,日元作为融资货币似乎颇具吸引力,不过由于地缘政治风险和避险需求,日元融资交易的风险也相当高。”

(王治强 HF013)