大森控股(01580)发布公告,作为建议重组的一部分,集团拟透过实施该计划(建议安排计划)的方式进行债务重组。该计划将根据高等法院及计划债权人批准的条款予以实施,以就公司债券相关负债作出妥协。于2021年12月9日,该计划已于计划会议上应大多数计划债权人的请求获批准,其后于2022年1月11日举行的批准聆讯获高等法院批准。

待计划管理人根据该计厘定及裁定后,计划债权人将收取的计划代价包括以下各项:

1。现金代价总额1520万港元,将透过按照计划债权人各自于该计划下的获准申索相较获准申索总额的相关百分比将向计划债权人分配的公开发售所得款项净额拨付;及

2。包括4919.45万新股份的计划股份,将按照计划债权人各自于该计划下的获准申索相较获准申索总额的相关百分比向计划债权人分配。

为争取支持及吸引计划债权人,作为该计划的一部分,公司亦将根据一般授权按照计划管理人批准的申索按比例向于2021年10月27日或之前就该计划订立重组支持协议并承诺投票赞成该计划的计划债权人发行及配发最多1639.82万股新股份的同意费股份。同意债权人可收取的同意费股份的最高价值为相关同意债权人所持债券于截至2020年12月31日的本金总额及累计利息的约5%(即最高同意费)。

假设所有发售股份均获合资格股东认购,计划股份占公司经发行计划股份、同意费股份及发售股份扩大后的已发行股本约3.03%;同意费股份占公司经发行计划股份、同意费股份及发售股份扩大后的已发行股本约1.01%。

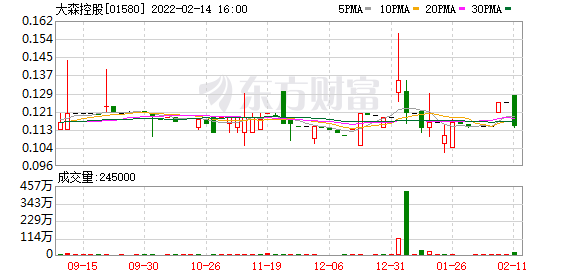

发行价为每股计划股份及每股同意费股份0.118港元,较股份于本公告日期收市价每股0.114港元溢价约3.51%。

公告称,作为建议重组的一部分,透过实施该计划的方式进行债务重组,藉此免除结欠计划债权人的款项及计划债权人针对公司的申索以及缓解公司现金流压力,符合公司利益。公司预期将筹集约2000万港元以拨付该计划及其相关重组成本。

(文章来源:智通财经网)

文章来源:智通财经网