第一时间传递A股市场资讯,观察行情走向,把握涨跌逻辑,挖掘投资机会。

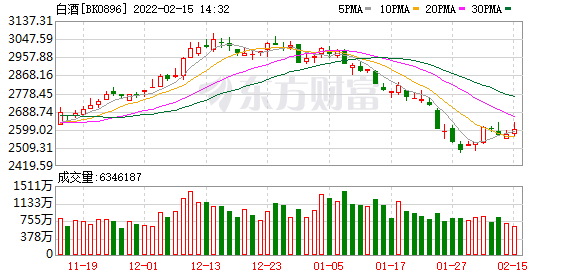

酒类股发力拉升 舍得酒业等走高 贵州茅台盘中重返1900元上方

酒类股15日盘中发力走高,截至发稿,皇台酒业涨停,舍得酒业、酒鬼酒等涨幅靠前,贵州茅台一度涨约2%重返1900元上方。有分析指出,春节前后白酒动销虽显平淡,但好于节前市场的悲观预期。节前白酒板块大幅下跌,估值性价比再次显现。

财信证券认为,当前位置对白酒板块可以更积极一些。当前行业面临的最大困难是宏观经济下行影响消费能力,而行业层面名酒价盘、库存健康,行业秩序向好。展望未来,(1)疫情的影响在逐渐钝化,防疫政策更加灵活,受限消费场景的范围将进一步缩小;(2)随着稳增长政策发力,宏观经济企稳回升是较为确定的趋势。当前行业基本面以稳为主,未来有望随宏观景气度的回升而再走强,只是因消费能力回升速度仍有不确定性,需求疲软期或仍将持续一段时间,此阶段尤其考验酒企的渠道价格与库存管控能力,需要酒厂做好量价平衡。

该机构表示,当前白酒板块投资应提升对于业绩确定性的重视程度。高端白酒需求相对韧性,大单品普飞、普五、国窖1573在其代表的价格带上可替代的选择不多,同时酒企的内部治理、渠道管控能力均在提升,今年实现稳定增长的确定性仍然较强,推荐贵州茅台、五粮液、泸州老窖。次高端将延续分化走势以及进一步向品牌集中的趋势,渠道管控能力强、渠道利润稳定、品牌建设持续推进的次高端酒企能加速收割市场份额,支撑业绩的确定性,重点关注山西汾酒、古井贡酒。此外,部分地产酒龙头的次高端化也十分值得关注,目前地产酒龙头公司的增长主要依靠深耕大本营市场,省内渠道建设较为深入的公司有望实现销量进一步增长,省内市场消费升级趋势明显的地产酒龙头公司有望展现更强的成长性,关注今世缘、迎驾贡酒。

涉新冠药概念股价双双大涨 雅本化学、博腾股份收关注函

斩获辉瑞6.81亿美元采购大单,博腾股份昨日开盘即一字涨停,今日再度强势拉升,一度大涨近15%。博腾股份2月11日晚间公告称,近日,公司收到跨国制药公司Pfizer Inc。(以下简称“辉瑞”)旗下Pfizer Ireland Pharmaceuticals的新一批《采购订单》,公司将为其提供合同定制研发生产(CDMO)服务。截至公告披露日,新获得订单金额合计6.81亿美元,超过公司最近一个会计年度经审计营业收入的50%。

针对此事项,深交所2月14日对博腾股份下发关注函,要求公司补充说明上述订单对应产品或服务的具体名称、金额、对应产品的用途或适应症、是否与新冠治疗药物相关,公司履行审议程序和信息披露义务情况,结合公司现有产能规模、产能利用率和产销情况、配套工艺流程、专利技术及来源、原材料供应、市场竞争格局,以及目前合同履行进展情况,说明公司现有产能是否能够满足客户订单交付需求,是否存在无法及时交货的风险,相关产能规划是否会对公司现有生产经营及业绩产生重大不利影响。

此前的4倍牛股雅本化学昨日也“20cm”涨停,今日盘中一度大涨超9%,随后涨势有所回落。消息面上,2月14日,深交所也对雅本化学下发关注函。关注函显示,近期有投资者在对雅本化学投诉事项中提及公司已申报年产50吨帕罗维德原料药项目以及500吨卡隆酸酐中间体、300吨氮杂双环已丸烷等项目并已获得立项批复,但公司未披露相关情况。

对此,深交所要求说明公司已申报年产50吨帕罗维德原料药项目、500吨卡隆酸酐中间体、300吨氮杂双环已丸烷等项目并已获得立项批复的消息是否属实。同时结合项目具体情况,说明项目名称涉及帕罗维德原料药、卡隆酸酐中间体、氮杂双环已丸烷的原因,与辉瑞公司新冠口服药帕罗维德是否存在关联,如是,请说明具体的关联性及判断依据。同时,结合前述回复说明公司申报该项目是否属于按照深交所《创业板股票上市规则(2020年12月修订)》应予以披露的重大信息,是否存在应披露未披露情形,是否存在利用项目申报迎合市场热点的情形。

同时,深交所还要求雅本化学说明截至目前公司卡龙酸酐产品主要直接及间接客户、产能及产能利用率、月度产销量、月度销售额、在手订单、具体用途等情况,并说明是否较前期披露信息发生较大变化,相关变化对公司经营业绩产生的具体影响,并充分提示相关风险。

培育钻石概念股集体飙涨 机构:优质成长赛道刚刚起步

2月15日早盘,培育钻石概念走强,曼卡龙领衔,力量钻石、中兵红箭、黄河旋风、*ST金刚、四方达均涨幅靠前。消息面上,在天然钻石价格高企的情况下,培育钻石市场近2年发展迅速,相关上市公司业绩也开始好转上升。黄河旋风发布2021年度业绩预告,预计全年实现归母净利润 0.41 亿元,2021年度经营业绩与上年同期相比,实现扭亏为盈。力量钻石2021年度业绩预告称,公司预计2021年实现净利润2.32亿元-2.45亿元,同比增长217.14%-234.95%。

东莞证券指出,近年来,全球培育钻石的渗透率迅速提升。随着合成技术的不断提高以及年轻一代消费者认知接受度的提升,培育钻石行业发展将日益成熟,未来发展空间巨大。我国是世界最大的培育钻石生产国,主要采用HPHT生产方法,目前在培育钻石的上游核心利润环节已有较为成熟的企业,上游竞争格局相对稳定,而下游品牌端尚未形成成熟的上市公司,展望未来,国产培育钻石品牌有望崛起。

东北证券认为,培育钻石方面,优质成长赛道刚刚起步,渗透率低且性价比优势明显有望打开珠宝腰部价格带市场,同等价格下“更大克拉”有望在中低端婚庆市场实现克拉自由式消费升级,豫园、施华洛世奇等珠宝巨头陆续入局行业景气度高。当下供给端供不应求状态持续,生产商技术更新迭代持续,业内龙头公司单台压机产值持续提升。

半导体板块震荡走高 聚辰股份、澜起科技等大涨

半导体板块15日盘中震荡走高,聚辰股份、太极实业、国民技术、澜起科技、东微半导等股价大涨。消息面上,欧盟2月8日正式公布《芯片法案》,计划至2030年大幅提升欧盟在全球的芯片生产份额至20%,并瞄准2nm及以下工艺的芯片生产能力,加强供应链本土化,对人才培养、区域合作等均有指引。同时,美国众议院2月4日通过了《2022美国竞争法案》,韩国1月11日通过《半导体特别法》,日本也于2021年底出炉《半导体产业紧急强化方案》。

中银证券认为,全球主要地区积极提出振兴本土半导体业法案,彰显未来经济发展对半导体的迫切需求,将推高半导体产业长期空间的天花板。全球经济数字化加速转型,芯片成为众多崭新技术和应用场景的核心载体,用量和工艺复杂度都日渐增加。欧盟、美国、韩国、日本、中国等国家/地区陆续推出半导体激励措施,以提升本地区在全球半导体产业的市场份额,试图取得市场和技术的话语权,欧盟拟投入430亿欧元,至2030年在全球芯片生产的市场份额从10%增加到20%;美国拟投入520亿美元,大力促进芯片投资,扩大本国芯片厂建设;日本于2030年将日本半导体企业的营收提高至2020年的3倍,吸引赴日建设新厂房;韩国推动4510亿美元,2030年打造成综合半导体强国,引领存储芯片、系统芯片,投资产业链一体化产业带。各区域的产业博弈将持续推动半导体产业投资,全球半导体产业投资将迎来新高峰。

据ASML发布的EU Chips Act Position Paper,近30年间,欧盟、美国、日本等地区的芯片产能占比大幅下降,而伴随着的为中国大陆、韩国的产能占比显著提升。出于对未来经济发展在半导体产业的自控需求,各地区在半导体产业的供应链控制力度上将积极落实,进而刺激半导体全产业链的地区投资。

该机构进一步表示,半导体行业正在超预期发展。由于5G、物联网、云计算、高性能计算、汽车芯片和其他领域的快速发展和技术迭代,半导体需求将长期高企,据Gartner统计,2021年全球半导体收入为5835亿美元,而据Counterpoint发布最新报告预计,到2030年半导体行业收入将达到1万亿美元。未来10年,半导体产业收入将增长约71%,CAGR约6%。

稀土价格指数续创历史新高 相关个股或受关注

据中国稀土行业协会,2月14日稀土价格指数为420.6,较上周五涨17.1点,续创历史新高。华宝证券认为,需求端方面,春节节后风力发电机、新能源汽车等终端领域需求旺盛,订单增多。大型磁材企业订单接满。虽然稀土矿第一批开采指标下达,但恰逢雨季,南方中重稀土矿开采难度偏大,预计第一季度国内中重稀土氧化物供应难有增量。供需缺口扩大使得磁材企业对于稀土原料价格看涨情绪浓厚,部分磁材企业与上游企业进行对锁价格,稀土市场矛盾由下游对于价格的接受度偏低的矛盾转变为稀土供不应求的供需矛盾。稀土板块有望继续走强,建议重点关注行业龙头公司。

东北证券指出,从主题投资到产业变革,应重视稀土板块估值体系重构的历史性机遇。1)长期看,产业变革下稀土板块估值体系或迎重构。当前稀土可类比2015-2016年的锂和2018年的钴,新能源上游材料属性正逐步强化,未来有望复刻历史上锂钴需求高增的逻辑,同时,政策严控+行业高集中的特性使得稀土的供给端甚至要比锂钴还要更优异,未来穿越周期的能力或更强,稀土板块的估值体系正迎重构。2)中期看,未来三年供不应求,行业景气度有望持续提升。下游电动车赛道长坡厚雪,同时风电、空调等领域亦多点开花,将充分打开稀土需求空间,而国内外供给弹性均较弱,预计未来三年稀土镨钕供需紧张态势延续,行业景气度有望不断提升。

该机构认为,站在当前时点来看,稀土已经从格局最差的资源品变为格局最好的资源品,整个产业正迎来史诗级的拐点,估值体系有望重构,且随稀土价格中枢上移,龙头企业料将持续兑现高盈利,应把握掌握定价权的稀土核心资产价值重估机遇。相关标的:北方稀土、五矿稀土、包钢股份、盛和资源、厦门钨业等。

特斯拉单月销量近6万辆 机构推荐三条主线布局电动车板块

据乘联会数据,1月份新能源乘用车批发销量达到41.2万辆,同比增长141.4%;新能源车国内零售渗透率16.6%,同比提升10个百分点;车企方面,特斯拉中国的批发销量达到59845辆。

另据特斯拉官网,当前订购Model 3/Y需要等车3-4个月。产能问题已成为制约特斯拉销量进一步高速增长的瓶颈,公司库销比在去年四季度降至4天的新低,这使得其产量扩张几乎就等同于销量增长。目前,特斯拉上海超级工厂第三阶段的建设准备工作正在进行之中,面积要比当前扩大一倍。在上海之外,多座城市也积极伸出“橄榄枝”,争取特斯拉在华第二工厂的落地。

安信证券指出,从当前业绩预告来看,众多标的业绩超预期,2022年已回归20X/30X估值,再次重申新能车是高增长高确定性赛道,中美欧有望持续共振,推荐当前布局时点。长期来看,电动车十年黄金赛道上,中国锂电产业链具备高成长性,投资价值持续凸显,建议对电动车板块超配,并重点推三条主线:

主线1:长期竞争格局向好,且短期有边际变化的环节。重点推荐:电池环节的宁德时代、隔膜环节的恩捷股份、热管理的三花智控、高压直流的宏发股份等,建议关注法拉电子、中熔电气等。

主线2:电池4680技术迭代,带动产业链升级。4680目前可以做到210Wh/kg,后续若体系上使用高镍91系和硅基负极,系统能量密度有可能接近270Wh/kg,并可以极大程度解决高镍系热管理难题。重点关注:大圆柱外壳的科达利、斯莱克和其他结构件标的;高镍正极的容百科技、当升科技、芳源股份、振华新材、长远锂科、华友钴业、中伟股份、格林美;布局LiFSI的天赐材料、新宙邦和碳纳米管领域的相关标的。

主线3:看2-3年维度仍供需偏紧的高景气产业链环节。重点关注:隔膜环节恩捷股份、星源材质、沧州明珠、中材科技;铜箔环节诺德股份、嘉元科技、远东股份;负极环节璞泰来、中科电气、杉杉股份、贝特瑞、翔丰华等。

(文章来源:东方财富研究中心)

文章来源:东方财富研究中心