每经记者 肖世清 每经编辑 廖丹

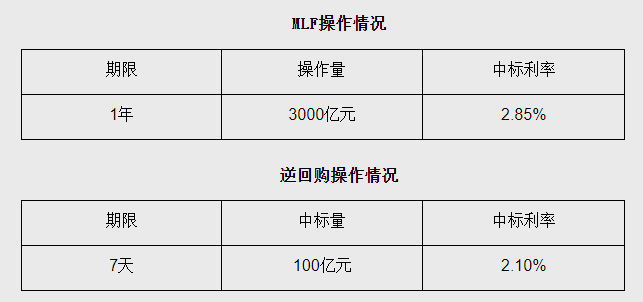

2月15日,央行公告称,为维护银行体系流动性合理充裕,今日开展1年期中期借贷便利操作(MLF)3000亿元,利率维持2.85%,同上期保持一致。同时,央行还开展100亿元逆回购操作,利率维持2.1%。

《每日经济新闻》记者注意到,2月份到期的MLF规模为2000亿元,央行今日投放3000亿元,意味着本月为增量续作。

光大银行金融市场部宏观研究员周茂华对记者表示,央行续作MLF,量增、价平,引导金融机构加大三农、小微等实体经济支持力度,释放央行积极稳增长政策取向;主要是去年下半年以来,全球疫情、经济与政策前景复杂化,以及近期国际地缘局势升温,市场波动加剧全球经济前景的不确定性;央行适度增加中期资金供给,有助于稳定市场对经济前景预期,有助于稳定市场情绪。

截图来源:央行官网

央行增量续作3000亿元MLF

2022年2月15日,人民银行开展3000亿元中期借贷便利(MLF)操作(含对2月18日MLF到期的续做)和100亿元公开市场逆回购操作,中标利率分别为2.85%、2.10%,均同上期保持一致。

Wind数据显示,今日有200亿元逆回购到期,同时,2月18日(本周五)有2000亿元MLF到期。由此看来,本月的MLF操作实为增量续作。

东方金诚首席宏观分析师王青表示:“2月MLF增量续作,释放继续推进宽信用过程的信号。”

王青进一步解释称,在2021年12月全面降准、2022年1月MLF利率下调接踵落地后,中端市场利率持续下行,其中,当前代表性的1年期商业银行(AAA级)同业存单到期收益率已降至2.4%-2.5%区间,明显低于MLF操作利率水平。这意味着银行体系流动性已处于较为充裕状态。而且1月金融数据显示,信贷迎来“开门红”,社融、M2同比都有明显加速。不过,在当前经济下行压力较大背景下,货币政策仍需在稳增长方向上充足发力,继续推进宽信用过程向纵深发展。

周茂华对表示,央行续作MLF,量增、价平,引导金融机构加大三农、小微等实体经济支持力度,释放央行积极稳增长政策取向;主要是去年下半年以来,全球疫情、经济与政策前景复杂化,以及近期国际地缘局势升温,市场波动加剧全球经济前景的不确定性;央行适度增加中期资金供给,有助于稳定市场对经济前景预期,有助于稳定市场情绪。

值得注意的是,央行此前发布的《2021年第四季度中国货币政策执行报告》(以下简称《报告》)指出,在目前的流动性管理框架下,央行盯住市场利率开展操作,无论影响银行体系流动性的各种因素如何变化,央行都会灵活运用多种货币政策工具及时应对,保持流动性合理充裕。对于货币政策工具到期,央行会科学安排到期节奏进行跨周期流动性管理,审时度势根据调控需要对一些到期工具进行适度续做,充分满足市场合理流动性需求。

专家:上半年进一步降准降息均有可能

今年1月,央行时隔21个月首次下调MLF中标利率10个BP,本期MLF利率同上期保持一致。

周茂华认为,本次MLF利率保持稳定,主要是考虑到近几个月国内实施降准、降息,效果整体理想,1月金融数据强劲,实体经济融资供需两旺;同时,MLF利率作为LPR报价利率“锚”,加之实体经济融资需求整体理想,预计本月LPR利率保持稳定。

王青认为,1月MLF利率下调,短期内监管层将观察政策效果,2月政策利率保持不动符合市场预期——即使在2020年初疫情高峰期,也未出现连续两个月下调政策利率的操作。这也意味着2月LPR报价的定价基础保持不动,本月1年期和5年期LPR报价也将大概率保持不变。

此前,央行在《报告》中透露了下阶段的货币政策思路,即:稳健的货币政策要灵活适度,加大跨周期调节力度,发挥好货币政策工具的总量和结构双重功能,注重充分发力、精准发力、靠前发力,既不搞“大水漫灌”,又满足实体经济合理有效融资需求,着力加大对重点领域和薄弱环节的金融支持,实现总量稳、结构优的较好组合。

上述两位专家也对下阶段的货币政策走向作出预判。周茂华表示,从趋势看,上半年国内政策重心仍是促内需、稳增长,货币政策稳健略偏松,未来降准等政策仍有空间。但考虑目前国内经济面临复杂内外环境,既有结构方面问题,也有需求方面压力,国内需要多部门政策协同,更多采取总量与结构性工具配合,精准发力。

王青称,接下来我国货币政策将增强自主性和独立性,不仅不会跟进海外收紧,而且还有边际宽松空间。“我们判断,上半年进一步降准降息都有可能,主要视国内经济运行是否存在偏离合理区间风险,以及***市场运行状况而定。”

封面图片来源:摄图网-500477222

(王治强 HF013)