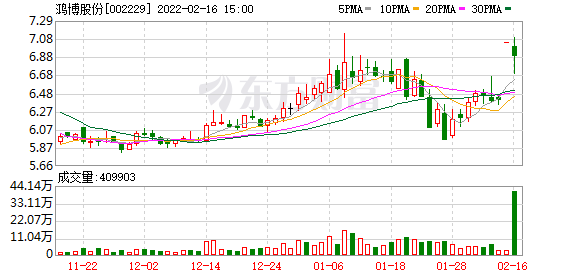

“收购重组利好变利空且吃‘关注函’”用一波三折来形容鸿博股份还挺合适。刚宣布跨界收购股票就“一”字涨停,但股东们还没未开启狂欢模式,第二天就震荡下跌,盘中最大跌幅达4.83%,创近60日以来的最大跌幅。无怪乎昨日股民们在股吧哀叹,其涨涨跌跌就跟玩似的。究其下跌原因或是花3.57亿跨界收购一年亏近5000万元的企业引来深交所关注函,要求公司详细说明广州科语控股股东非经营资金占用形成的相关背景及原因等问题。截至昨日收盘,鸿博股份报收6.89元/股,跌幅2.13%,成交额2.83亿元,总市值34.34亿元。

跨界收购引深交所下发关注函

鸿博股份刚宣布跨界收购,股价涨停了,关注函也飞来了!

2月15日晚间,“网络彩票第一股”鸿博股份收到了深交所关注函,要求公司补充说明《股权转让协议》中关于支付定金及预付款1.43亿元等条款的生效日期同公司董事会决议是否存在矛盾。要求详细说明广州科语控股股东非经营资金占用形成的相关背景及原因,补充说明后续避免资金占用的具体措施。

事情的原由则是2月14日晚间,鸿博股份发布公告称,公司拟支付现金购买宝乐股份所持有的广州科语机器人有限公司(下称“广州科语”)51%股权。此次收购预计广州科语整体估值不超过7亿元,对应的51%股权不超过3.57亿元。此次交易预计构成重大资产重组。交易完成后,广州科语将成为鸿博股份的控股子公司。而受此消息面影响,2月15日开盘,鸿博股份直接一字涨停,股价报收7.04元/股,总市值为35亿元。

但随着监管下发关注函,利好变利空,昨日该股开盘就震荡下跌,盘中最大跌幅达4.83%,截至收盘,报收6.89元/股,跌幅达2.13%,成交额2.83亿元,总市值34.34亿元。

跨界收购亏损近5000万元企业

在经营业绩持续低迷的情况下,彩票公司鸿博股份却要跨界做扫地机器人了,而且“跨界收购一年亏损近5000万元的企业?”股东们的疑问有不少。

对于此番跨界,鸿博股份表示,本次交易完成后,公司将新增家用智能清洁服务机器人的研发、生产和销售等业务;并将借助公司的资金、管理等优势,提高对智能清洁服务机器人的研发投入,提升公司产品智能化水平,进一步提升公司的盈利水平,增强抗风险能力和可持续发展的能力,以实现全体股东利益最大化。

虽然广州科语所处热门行业,但公司2021年净利润却亏损。财务数据显示,2020年-2021年,广州科语营业收入分别为53510.94万元、44536.89万元,净利润分别为2900.66万元、-4991.27万元(未经审计)。而且实际上,广州科语整体估值将不超过7亿元,所以鸿博股份花3.57亿元收购一家亏损近5000万元公司51%的股权,在投资者来看简直匪夷所思。

值得一提的是,广州科语还有资金占用问题未能解决。截至2021年末,广州科语的控股股东及其控股子公司对其资金占用余额为1.13亿元。为了解决这一“难题”,宝乐股份拟在协议签署日起5日内将其所持的广州科语股权质押给鸿博股份,而鸿博股份在质押后30日内支付定金及预付款1.42亿元用于解决上述非经营性资金占用。

而正是“用定金及预付款‘解决’”收关注函。鸿博股份本次重组的款项支付方案还尚未经公司股东大会审议通过。但根据股权转让协议,鸿博股份支付定金及预付款1.42亿元等条款已在协议签署日起成立并生效。

因此,深交所下发的关注函中,要求鸿博股份就支付定金及预付款1.42亿元等条款的生效日期同公司董事会决议是否存在矛盾、相关款项的支付是否需要公司股东大会审议通过等问题进行补充说明。

主业不振寻新业务未果

事实上,这不是鸿博股份对广州科语的第一次收购。与第一次收购相比,广州科语的估值已缩水了1个亿。去年4月,鸿博股份计划以现金向广州科语增资4000万元,占增资后广州科语股权比例为5%,并拟通过受让广州科语46%股权进而收购广州科语的控制权,按推算,彼时广州科语的投后估值应为8亿元。

由于鸿博股份主业不振多年,一直以来公司就“渴望”通过新业务重拾信心。2017年,鸿博股份拟以现金5.36亿元收购手心游戏100%股权;2018年,鸿博股份拟以现金3.45亿元收购弗兰德科技30%股权。但上述两次股权收购均以失败告终。

而从业绩预告显示,鸿博股份预计2021年实现归母净利润651万元-976万元,同比下降61.66%-74.43%;扣非净利润亏损730万元-1095万元。尽管鸿博股份仍在盈利,但主要靠非经常性损益实现,其主营业务长期处于亏损状态,扣非净利润更是连续亏损。

值得注意的是,与收购预案一同披露的,还有一份“半价”限制性股票激励计划。当然,这“半价”股权激励计划的解锁条件也并不容易。根据激励计划业绩指标的设定,鸿博股份2022年-2023年营业收入较2020年增长分别不低于15%和20%。

(文章来源:每日商报)

文章来源:每日商报