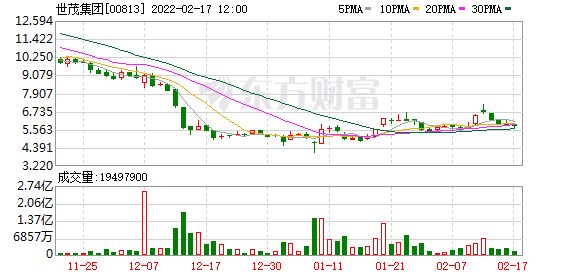

世茂集团(00813.HK)流动性问题出现以后,债务延期展期和偿付成为总裁许世坛最为重要的工作之一,没人说得清这是许世坛第几次和债权人谈判,但确是第一次面对社会投资人。

2022年2月16日下午4时,许世坛率领集团执行董事吕翼与“中信信托深圳龙岗融资集合资金信托计划”个人投资者进行线上沟通,会议持续时间约16分钟,最终,在投资人的反对和质疑声中结束。

据信托的宣传资料和文件显示,该信托的融资被用于世茂集团位于广东省深圳市龙岗区的深港国际中心项目G1045-0100地块和G1046-0098地块的建设。该信托融资发起于2019年,最早到期时间为2022年2月17日,总募集金额为87亿元,最低投资额度为100万元,最短期限为15个月,最长期限为24个月,年化利率在6.8%至7.9%之间。

许世坛:项目资产处置的资金是很有限的

在与投资人的会上,吕翼介绍,截至目前,该信托计划余额59.94亿元,2022年2月17日到期12.94亿元,2022年4月至8月陆续到期约47亿元。吕翼称公司给出的展期方案是保底方案,是没考虑市场向好等因素的。

世茂集团希望分四期支付陆续到期的借款,支付计划甚至具体到天。

第一、2022年的2月归还2月17日到期的12.94亿元本金的10%及该部分的利息5200万,每个工作日支付653万元,在2年内付清,合计支付的本息是1.82亿元。

第二、2022年还将归还贷款本金的25%约14.99亿元,另外需要支付利息约为5.09亿元,合计支付约为20.08亿元。

第三、2023年归还贷款本金的35%约20.98亿元,支付利息约3.34亿元,本息合计约为24.32亿元。

第四、2024年归还贷款本金的40%约23.98亿元,支付利息约1.16亿元,本息合计约为25.14亿元。

会上投资者质疑世茂集团的偿债顺序,认为区别对待不同的投资人,吕翼表示,还款方案是依据融资对应的资产情况制定的。该项目的累计支出已达到328.4亿元,截至目前项目的销售回款仅有80.7亿元。

吕翼介绍,龙岗国际中心项目自2019年销售以来,累计销售额为83.7亿元。其中,2019年销售16.5亿元、2020年销售47.6亿元、2021年销售19.5亿元。

对于资产处置的资金去向、为何不能从集团层面调取资金,许世坛解释称,目前的还款计划超过项目的预期回款,公司其他资产在处置,但要还掉原来的融资,还要交税,并不是处置多少就有多少钱,这个金额是很有限。

世茂:希望项目引入国资

会上,许世坛表示,自去年下半年,整个***销售降温明显,世茂集团也经历了比较大的下降。自2021年末,国家为稳定***市场健康发展出台了许多支持政策,但市场的反应不及预期,企业端还未有明显的感受。相信随着政策的落地后,市场会有回暖。

许世坛向投资者表示,“公司的债务整体上是可控的”,资产质量比较好。世茂集团也在不遗余力地评估公司的经营状况,以稳定生产经营、施工交付等,也在制定债务偿还方案。公司正和一些国企、央企在探讨、推进合作的方案,在广州和上海实现了和一些国企的合作。

许世坛强调,世茂集团是负责任的企业,持有负责任的态度;恳请债权人给予世茂集团更多的时间。

吕翼称,深圳市政府正在就深港国际中心项目的开发和世茂集团进行多方面的沟通,政府召开了专题会,帮助项目引荐国资企业入股。此外,龙岗区等各级政府也在推进国资入股的合作事宜。

吕翼介绍,公司希望引进有实力的国有企业入股合作,公司接触了大量国企,和深圳市投资控股有限公司、深业集团有限公司等。公司也在利用自身的产业链接洽了中国建筑工程总公司及部分AMC公司。

地标建筑背后隐现表外负债

资料显示,资金募集时,上述两地块的资金缺口约为113.6亿元,信托计划拟募集资金87亿元,信托资金用于受让世茂集团持股50%的企业福建世茂瑞盈***开发有限公司(下称“福建瑞盈”)对深圳世茂的借款债权,最终用于支持用款项目的开发建设。

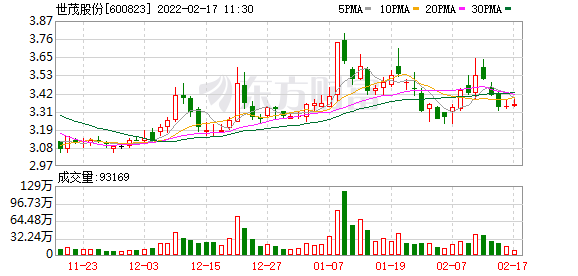

债务人为项目公司深圳市世茂新里程实业有限公司(以下简称“深圳世茂”),其股东为上海世茂建设有限公司、世茂股份(600823.SH)和中信信托实际控制的合伙企业上海隆汀企业管理中心(有限合伙),持股比例分别为19%、51%和30%。

该信托投资人获取的宣传资料显示,该信托共设置四层增信措施:深圳世茂(项目公司)股权100%质押;深圳世茂以其名下龙岗项目10个地块提供抵押担保(对应分摊的土地成本约155.74亿元,初始质押率为56%,初始抵押率为56%);上海世茂建设有限公司(以下简称“世茂建设”)提供全额连带责任保证担保;世茂集团提供全额连带责任保证担保。

该信托成立以后的2020年5月26日,世茂股份发布公告称,该公司控股子公司深圳市世茂新里程实业有限公司拟向金融机构申请金额不超过110亿元人名币(含)的最高综合授信额度,并拟以其位于深圳市龙岗区的世茂深港国际中心综合体项目的部分土地使用权抵押担保(对应评估价值155.74亿元)。

据了解,深圳市世茂新里程实业有限公司负责开发“世茂深港国际中心项目”。世茂股份持有福建世茂新里程51%股份,福建世茂新里程持有深圳世茂新里程100%股份。

世茂股份决议通过,深圳世茂100%的股权(认缴出资额为100亿元)质押给金融机构,为上述综合授信提供不超过110亿元的质押担保。

有熟悉信托的金融圈人士表示,土地质押会有先后顺序,但股权没有,一定程度上增信力度有所削弱。

此前,有媒体质疑世茂集团的部分操作涉嫌表外融资,上述金融圈人士表示,按照地产圈的操作惯例,这样的设置是为了负债出表。截至发稿,世茂集团未就该疑问回复澎湃新闻。

据包括许世坛在内的世茂集团此前的公开言论,地标建筑是世茂集团元战略的重要一环,也是公司周转速度的重要拖累,更是世茂集团表外负债的重要来源。

在2020年世茂股份中期业绩投资者沟通会上,世茂股份母公司世茂集团总裁许世坛表示,尽管公司拥有货值2000亿元,但货值多集中在几个大型综合体,导致公司整体的周转速度不够。会上,许世坛还表示将加快该类项目的周转。

世茂集团鲜有公开谈论这部分债务,2021年世茂集团中期业绩沟通会上,世茂集团财务管理中心负责人汤沸曾表示,公司的表外负债主要是不并表的合作项目、联营合营的项目,没有体系外的负债;自从商票纳入监管体系,公司就停掉了商票业务,目前的存量商票约40亿元至50亿元;公司的信托融资主要是大型综合体,这些表外负债会有序进表。

(文章来源:澎湃新闻)

文章来源:澎湃新闻